【相続税申告書の書き方】記載項目や入手方法、必要なもの等を解説

相続税の申告義務は、確定申告と違い、突然発生します。

そのため、相続税申告書の書き方がわからないまま、期限までの日数が近づいてしまう方は少なくありません。

相続税の申告義務が生じたら、相続税申告書に必要な項目を記載し納付しなければなりません。また、相続税の申告は、相続が発生してから10か月以内に申告書の提出と納付が義務付けられています。

この記事では、相続税申告書の書き方やスケジュールについて解説します。

相続税申告について詳しく知りたい方は以下の記事もご覧ください。

相続税節税のプロ集団による

最大限節税できる相続税申告を

相続税申告書の書き方

相続税申告書の書き方を知る前に相続税申告書の項目を知る必要があります。

相続税申告書は以下のように全部で15表あります。

| 表番号 | 内 容 | 詳 細 | 提出の要否※ |

|---|---|---|---|

| 第1表 | 課税価格、相続税額 | 誰がいくら納税するのかを記載するものですが、相続開始年月日(亡くなった日)、被相続人(亡くなった人)の氏名、生年月日、住所などははじめに書くことができます。 | ◎ |

| 第2表 | 相続税の総額の計算書 | 相続税の総額を計算するもので、相続財産が確定すれば記入することができます。 | ◎ |

| 第3表 | 農業を営む相続人がいる場合 | 相続人に農業相続人がいる場合、特例農地等については農業投資価格によって課税財産の価額を計算することになるため、被相続人から財産を取得したすべての人は本表で各人の税額を計算します。 | 〇 |

| 第4表 | 相続税額の加算金額の計算書 | 相続税が2割増しになる人(亡くなった人の兄弟姉妹が相続人となる場合や相続人ではない孫などが遺言によって財産をもらった場合)が財産をもらった場合に作成します。 | 〇 |

| 第4表の2 | 暦年課税分の贈与税額控除額の計算書 | 第4表の2および第14表 第4表の2と第14表は、亡くなった日より前の3年以内に贈与があった場合に作成する書類です。 本表と第14表(純資産価額に加算される暦年課税分の贈与財産価額(以下省略)の明細書)は、基本的にはセットで必要になります。 ただし、亡くなった年にあった贈与については、贈与税はかからないので、亡くなった日の前3年以内に贈与があった場合でも、その贈与が亡くなった年だけなら、作成する必要はありません。 |

〇 |

| 第5表 | 配偶者の税額軽減額の計算書 | 配偶者の税額軽減の規定を適用する場合、作成します。 | 〇 |

| 第6表 | 未成年者控除額・障害者控除額の計算書 | 財産をもらった法定相続人が、未成年者や障害者に該当する場合に作成します。 現在の未成年者控除の規定では、相続人が満20歳になるまでの年数1年につき10万円が控除できます。 平成31年(令和元年)改正により、令和4年4月1日以降の相続・遺贈については、20歳から18歳に引き下げられます。 |

〇 |

| 第7表 | 相次相続控除額の計算書 | 相次相続控除を受ける場合に作成します。 亡くなった人が亡くなる日より前の10年以内に、相続で財産を取得し、そのときに相続税を納めていた場合には、相続人のそれぞれの税額から控除ができます。 |

〇 |

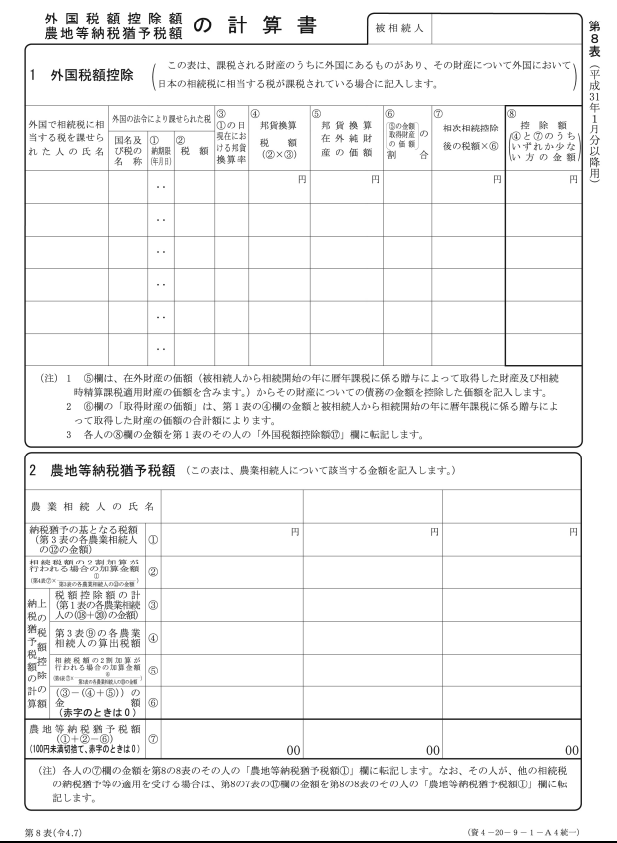

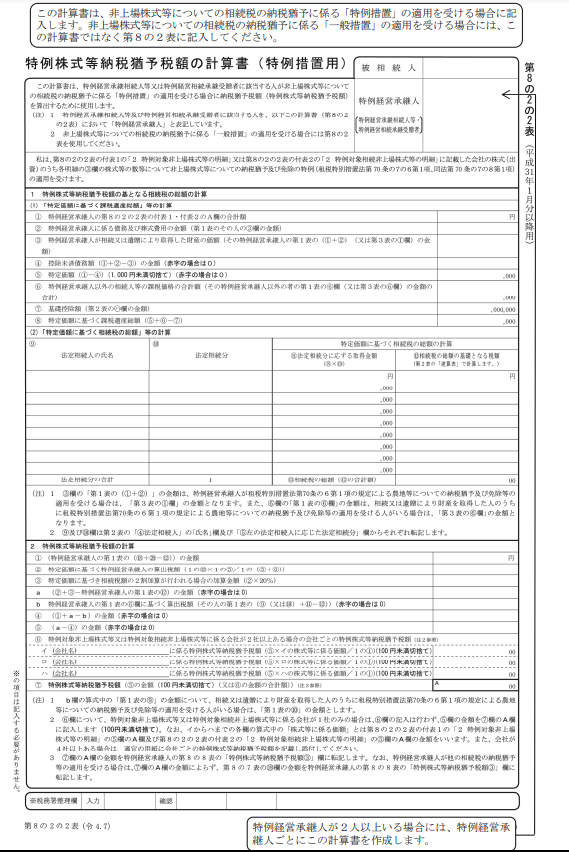

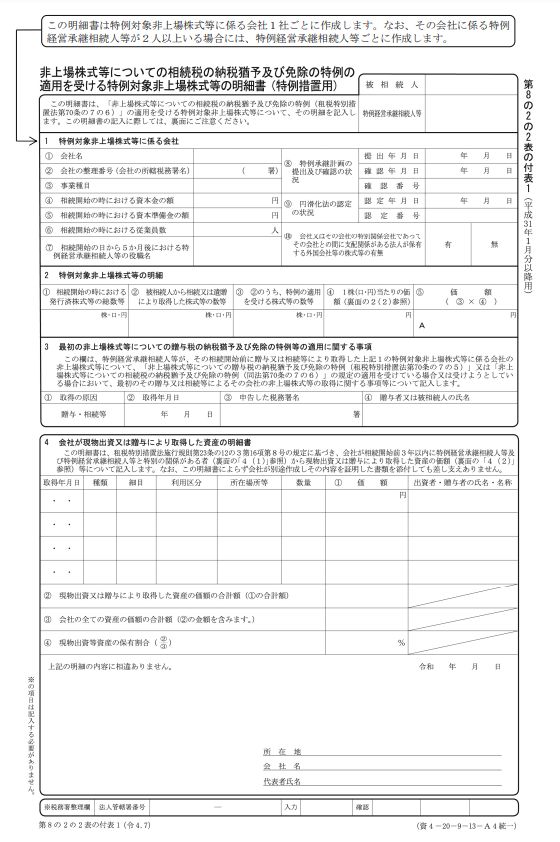

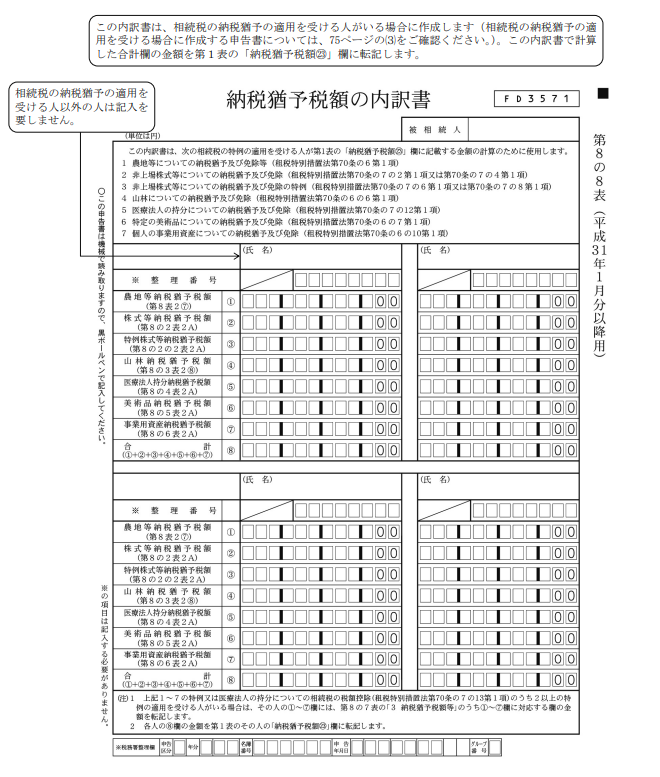

| 第8表 | 外国税額控除額など | 外国税額控除等、納税猶予の適用を受ける場合などに作成します。 | 〇 |

| 第9表 | 生命保険金などの明細書 | 死亡保険金は、法律上相続財産ではないものの、相続税の計算では相続財産とみなして計算に入れます。 本表で受け取った保険金と、非課税の金額の計算をし、課税される金額を算出します。 死亡保険金の受取人が相続人でない場合には、非課税の計算ができないので、明細書を作成する前に、契約内容をよく確認する必要があります。 |

〇 |

| 第10表 | 退職手当金などの明細書 | 死亡退職金を受け取った場合に作成します。 本表では、支給を受けた死亡退職金と非課税の金額の計算をし、課税される金額を算出します。 |

〇 |

| 第11表 | 相続税がかかる財産の明細書 | 相続財産を記載する明細書で、亡くなった人のもっていた財産の明細を記載します。 本表は、第15表に集計していくので、第15表に集計しやすい順番で記入するといいでしょう。具体的には、土地⇒家屋⇒有価証券⇒現金・預貯金といった順番です。 なお、土地については小規模宅地等の特例を適用した後の減額後の金額を記載します。 |

◎ |

| 第11・11の2表の付表1および別表 | 小規模宅地等の特例、特定計画山林の特例などについて | 土地の評価明細書などで土地の評価額を計算したあとに、小規模宅地等の特例の減額規定を受ける場合に作成します。 | 〇 |

| 第12表 | 農地の納税猶予適用など | 農地等について、相続税の猶予措置の適用を受ける時に記載します。 | 〇 |

| 第13表 | 債務および葬式費用の明細書 | 亡くなった人の債務と葬式費用を記入する明細書のこと。一定の債務や費用については、いずれも財産の金額から控除することができます。このほか、亡くなった人が、生前に支払っていなかったものは、債務として財産の金額から引くことができます。具体的には、固定資産税、住民税、医療費、借入金などのうち、亡くなった時点で未払いだったものです。生前にすでに支払っているものは、控除できる債務には入らず、墓地の購入や法事の費用などは対象となりません。 | 〇 |

| 第14表 | 純資産価額に加算される暦年課税分の贈与財産価額(以下省略)の明細書 | 亡くなった日より前の3年以内に贈与があった場合に作成します。 本表と第4表の2(暦年課税分の贈与税額控除額の計算書)は、基本的にはセットで必要になります。 ただし、亡くなった年にあった贈与については、贈与税はかからないので、亡くなった日の前の3年以内に贈与があった場合でも、その贈与が亡くなった年だけなら、第4表の2は必要ありません。 |

〇 |

| 第15表 | 相続財産の種類別価額表 | 財産と債務を種類別に集計します。ここまで作成してきた第11表や第13表などで集計したものを、種類別に記入していきます。 | ◎ |

第1表は最終的に相続する額や相続税の額を記入する、いわば「相続税の申告書」の本体のようなものです。そのため、第1表はすべての情報が揃ってから、最後に記載します。

したがって第2表以下すべてが、申告のために必要となる財産の計算書や明細書という構造になっています。

相続税申告書は下記の3つのパートに分けて準備していきましょう。

2.把握した財産を基に相続税を計算する

3.控除を計算する

( 1)相続財産を把握する

1つ目のステップでは、相続税財産を把握します。

具体的には第9表から第15表まで記入します。

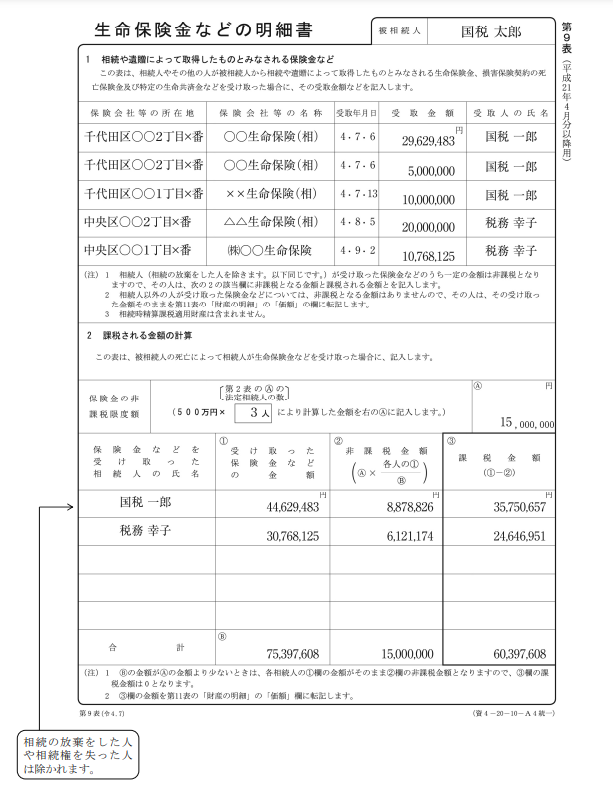

①第9表:生命保険金などの明細書の記入

第9表には、被相続人から生命保険金を受け取った際、受取人ごとの金額と氏名を明確に記入します。

生命保険金には「500万円×法定相続人の数」までの非課税枠が設けられているため、これを超える部分のみを相続財産として申告する必要があります。

▼記入例

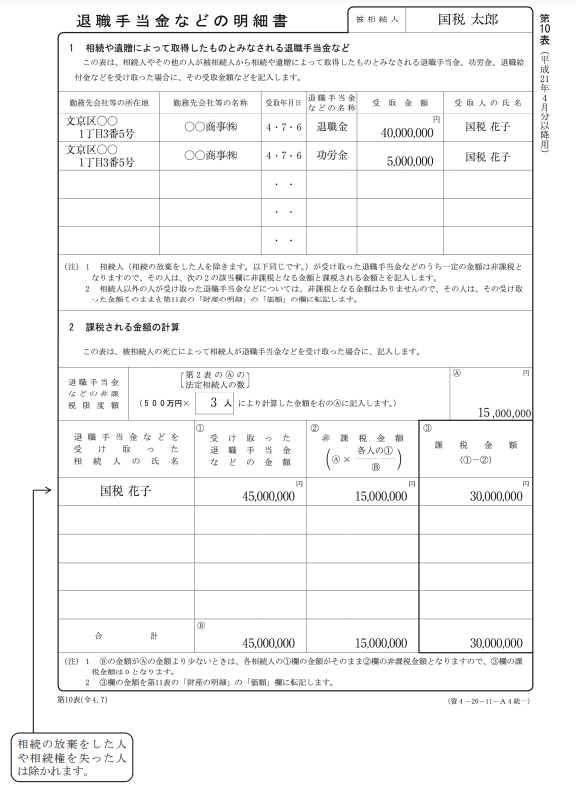

②第10表:退職手当金などの明細書

第10表は、被相続人の退職手当金、功労金、退職給付金など、相続や遺贈により受け取った金額を記録するために使用します。

記入する際は、各受取人がどのような金額を受け取ったのかを詳細に記載します。

また、退職手当金には生命保険金と同様に「500万円×法定相続人の数」の非課税枠が存在し、この枠内の金額は相続税の対象外となるため、計算時には注意が必要です。

▼記入例

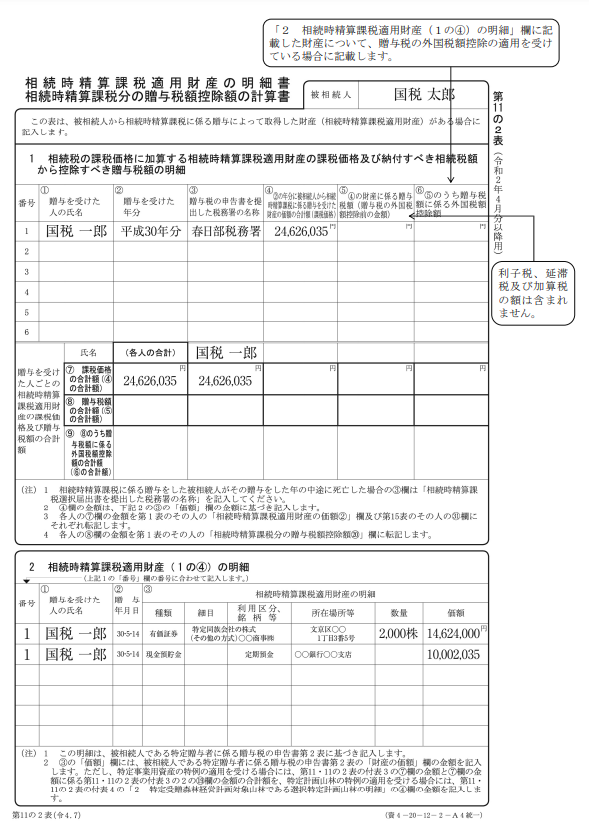

③第11の2表:相続時精算課税適用財産の明細書、相続時精算課税分の贈与税額控除額の計算書

第11の2表は、被相続人から相続時精算課税適用財産がある場合に用いられます。

相続時精算課税とは、60歳以上の親や祖父母が18歳以上の子や孫に生前贈与した財産に対し、2,500万円まで贈与税が非課税となる特例です。

この制度を利用した場合、贈与を受けた人は、その財産を相続時に財産に加算し、相続税の計算においてこの表を使用します。

▼記入例

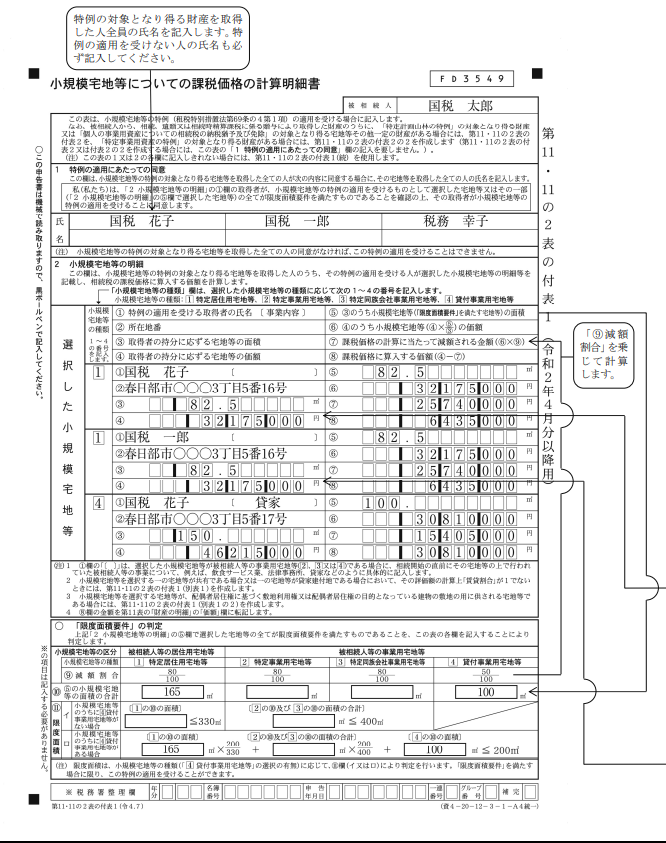

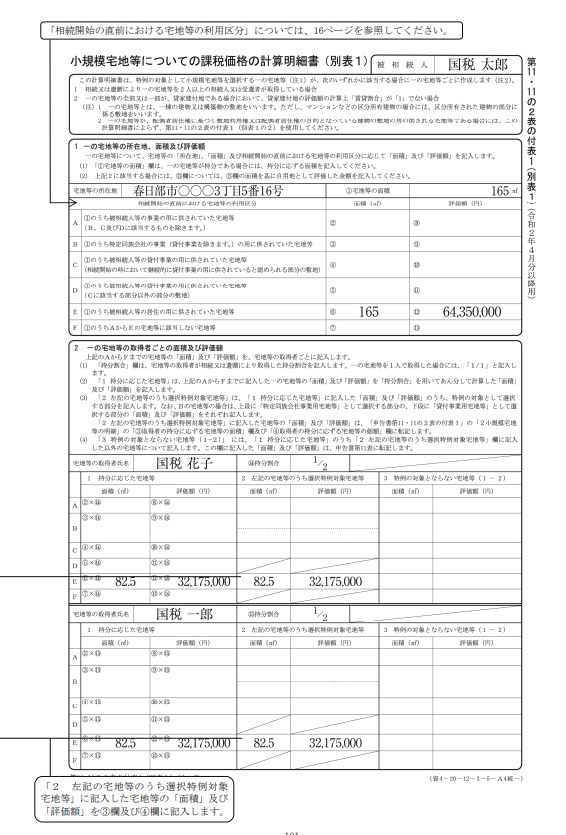

④第11・11の2表の付表1および別表:小規模宅地等、特定計画山林または特定事業用資産についての課税価格の計算明細書

第11・11の2表の付表1および別表は、小規模宅地等の特例や特定計画山林、特定事業用資産の課税価格計算に用います。

この特例は、被相続人の住居用土地や事業用資産、特定の山林などの相続税を減額するためのものです。相続人や評価額を記入することで、相続税の計算時に適切な税額が算出されます。

特例の適用には細かな条件があり、適用可能かどうか不安な場合は、専門家である税理士に相談することをおすすめします。

▼記入例①

▼記入例②

小規模宅地の特例について詳しく知りたい方は以下の記事もご覧ください。

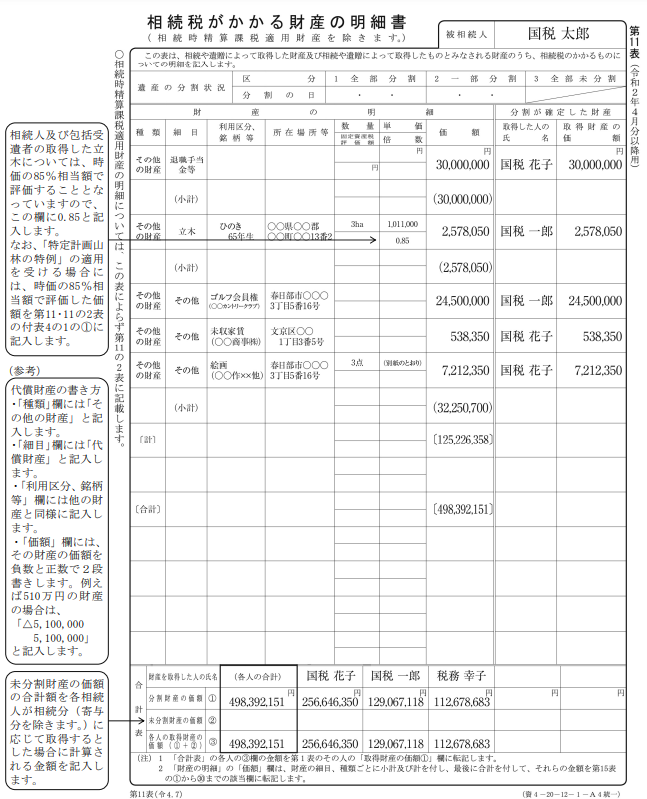

⑤第11表:相続税がかかる財産の明細書

第11表は、相続または遺贈により取得した全ての財産、特に相続税の課税対象となる財産の詳細を記録するためのものです。

土地や預貯金、上場株式など、相続税が適用される財産項目を丁寧に記入する必要があります。

▼記入例

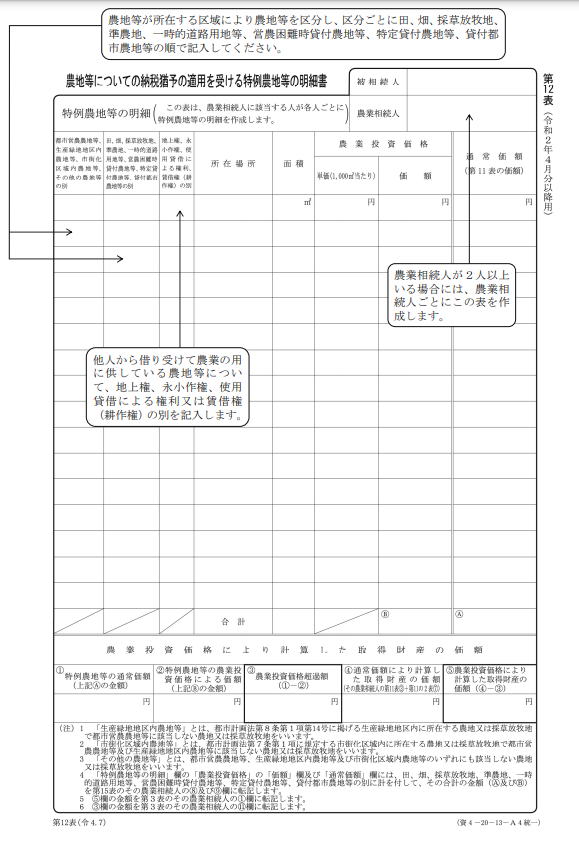

⑥第12表: 農地等についての納税猶予の適用を受ける特例農地等の明細書

第12表は、農地等の納税猶予特例を受けるために必要な文書で、農地の所在地や面積、評価額などの情報を記入します。

この制度は、広い農地を相続した際に相続税の納税を猶予する制度で、農地を売却せずに済むようにするためのものです。

また、農地を相続する人が複数いる場合、それぞれが個別にこの表を記入する必要がある点に注意が必要です。

▼記入例

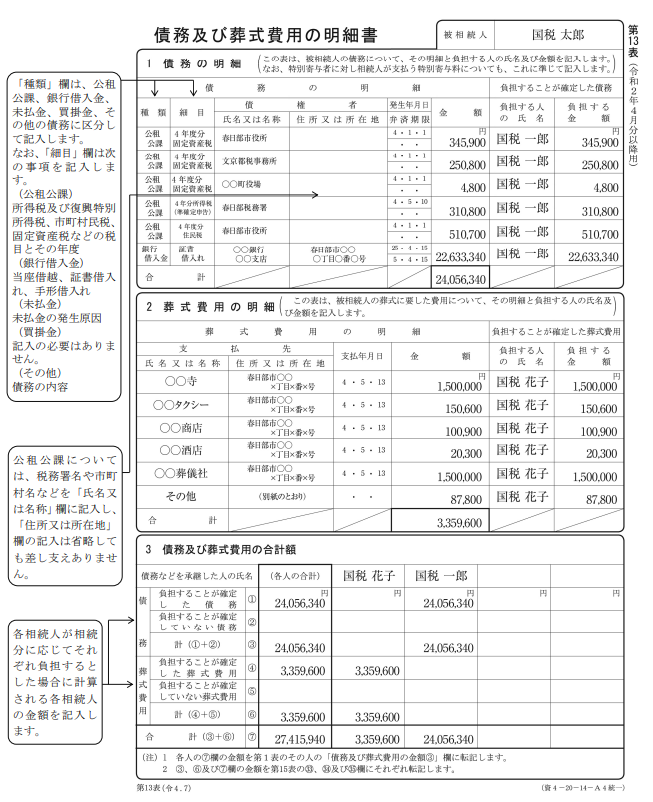

⑦第13表:債務及び葬式費用の明細書

第13表は、被相続人の債務および葬式費用に関する情報を記載するために用います。

被相続人が生前に抱えていた借金やローンの残高、葬儀にかかった費用をこの表で詳細に報告します。

これらのマイナスの財産は、相続財産の計算において差し引かれ、相続税の基礎となる財産額を減少させます。

葬式費用には通夜や告別式などの直接的な費用が含まれますが、法要後の香典返しや墓地に関する費用は除外される点に注意が必要です。

▼記入例

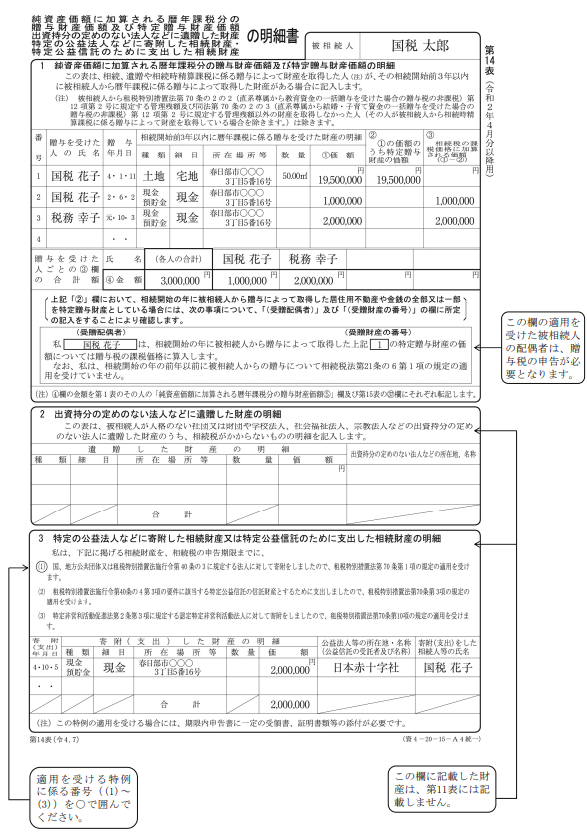

⑧第14表:純資産価額に加算される暦年課税分の贈与財産価額(以下省略)の明細書

第14表は、被相続人から相続する直前の3年間に受けた贈与財産の価額を記載する明細書です。

令和5年度の税制改正に伴い、令和6年1月1日以降の贈与については、この期間が7年に延長されることになりました。

この表は、相続財産の計算において、これらの贈与財産を純資産価額に加算する目的で使用されます。

ただし、教育資金や結婚・子育て資金として直系尊属から一括で受けた贈与については、非課税の特例が適用されるため、この表に記入する必要はありません。

▼記入例

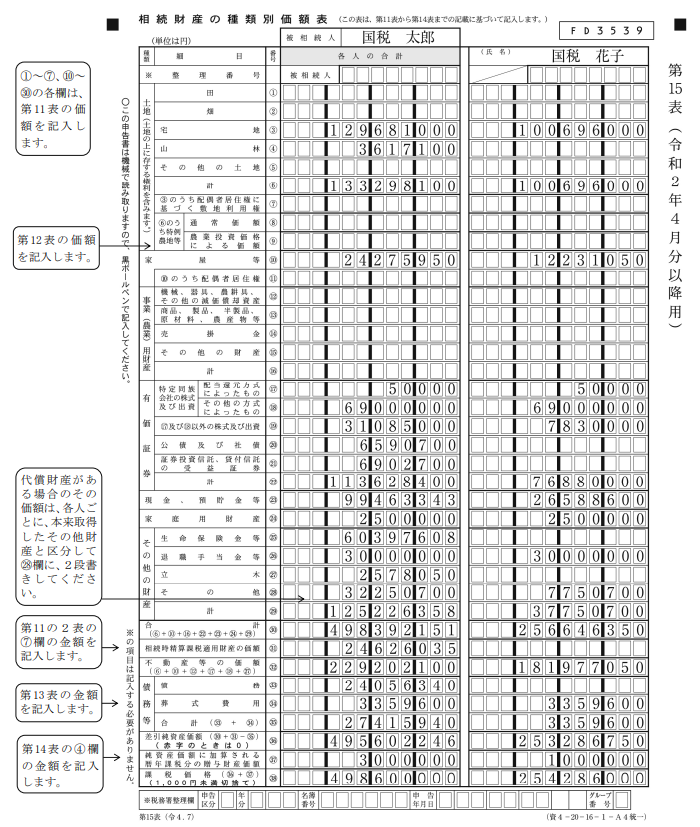

⑨第15表:相続財産の種類別価額表

第15表では、第11表〜第14表で記載した内容をもとに相続財産の種類別価額表に記入します。

▼記入例

(2)把握した財産を基に相続税を計算する

ステップ2では把握した財産を基に相続税を計算します。

具体的には第2表から第4表を記入します。

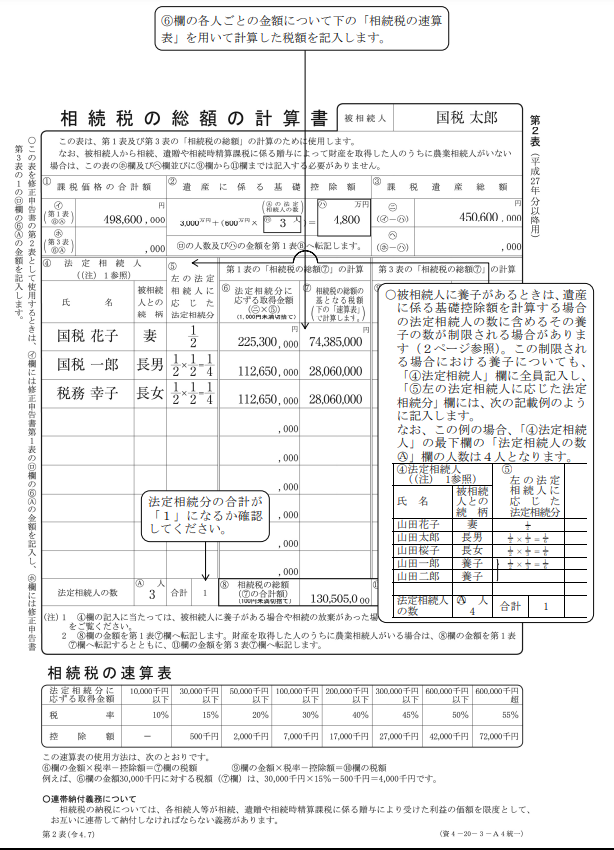

①第2表:相続税の総額の計算書

第2表は、相続税の総額を算出するための書類です。

この表では、各相続人が受け取る財産の価値と、それに対する相続税額を明確にします。

また、表の下部に設けられた「相続税の速算表」を用いることで、適用される税率を容易に確認し、正確な税額を算出することができます。

▼記入例

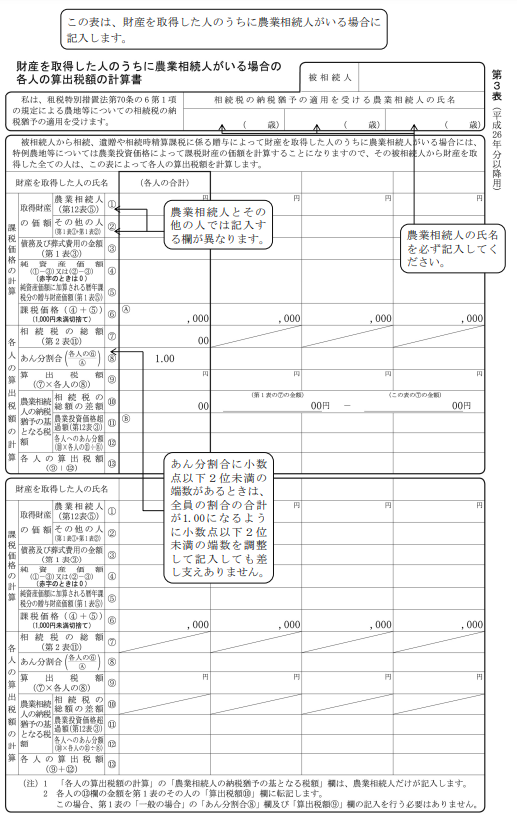

②第3表:財産を取得した人のうちに農業相続人がいる場合の各人の算出税額の計算書

この表は、農業相続人がいる場合に、その土地の相続税額を正確に算出するために用意されています。

記入する際は、相続する土地で農業を継続する意志があること、そして農業相続人としての資格が明確であることが前提条件です。

▼記入例

③第4表:相続税額の加算金額の計算書

相続税額の加算金額の計算書では、配偶者や直系血族以外の相続人が相続税額に影響を及ぼす場合に使用します。

具体的には、兄弟姉妹や遺言により孫が財産を受け取ることになったときなど、特定の続柄の相続人に対して、その人たちの相続税額に2割の加算が適用される計算を行います。

この加算は、相続人の中に配偶者、子ども、親以外の人がいる場合に必要とされ、正確な加算額を算出し、申告に反映させるためのものです。

▼記入例

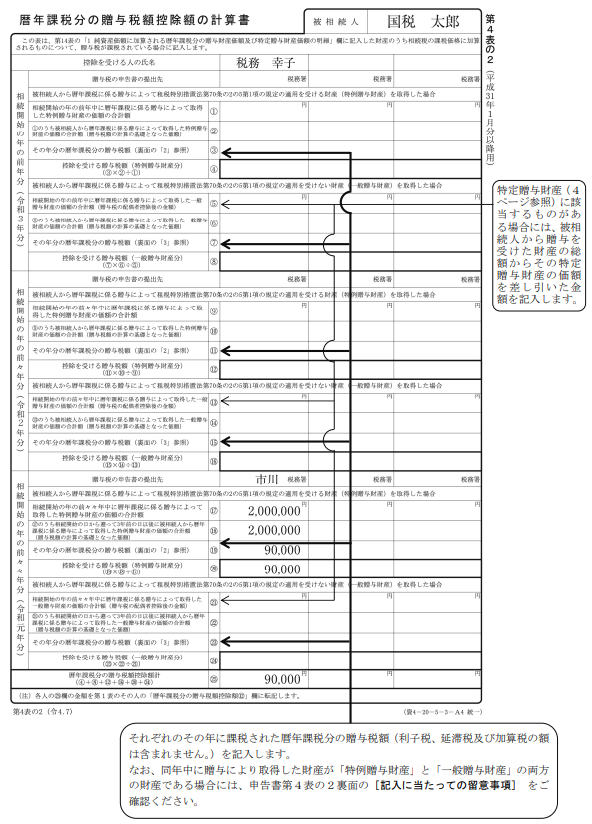

④第4表の2:暦年課税分の贈与税額控除額の計算書

暦年課税分の贈与税額控除額の計算書は、被相続人の死亡日よりも前の3年間に贈与を受けた場合に必要とされる書類です。

暦年課税分の贈与税額控除額の計算を行い、既に支払った贈与税を相続税から差し引くことで、贈与された財産に関する二重課税を防ぎます。

また、暦年課税分の贈与税額控除額の計算書は、第14表と一緒に用いられることが多く、両表が相続税計算のためにはセットで必要となります。

ただし、被相続人が亡くなった年に贈与が行われた場合は、その年の贈与に関しては贈与税が発生しないため、その年に限り帳票の作成は不要です。

▼記入例

(3)控除を計算する

3つ目のステップでは、控除を計算します。

具体的には第5表から第8表の記入を行います。

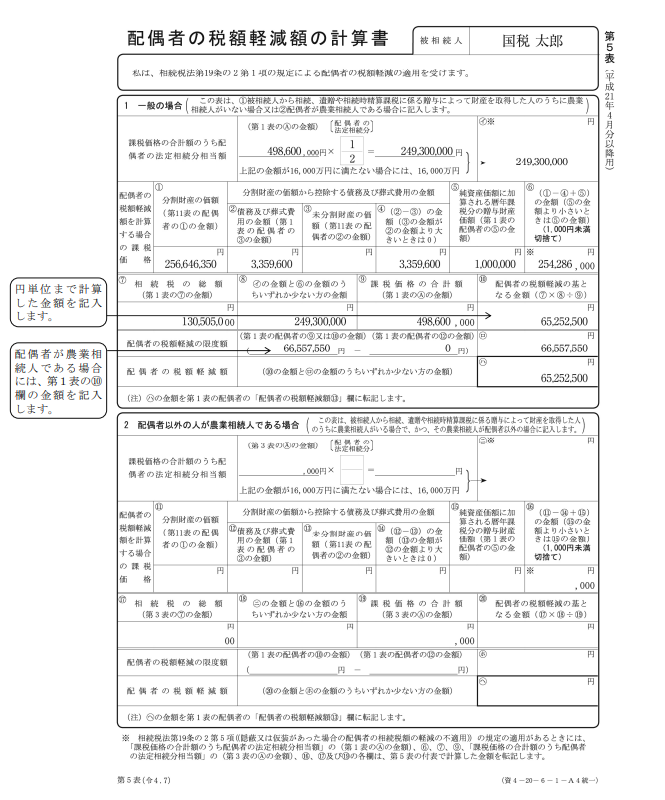

①第5表:配偶者の税額軽減額の計算書

配偶者の税額軽減額の計算書は、被相続人の配偶者が相続税の軽減を受けるために必要です。

具体的には、下記金額のうち、どちらか多い金額までは配偶者に相続税はかからなくなります。

- 最大1億6,000万円

- 配偶者の法定相続分である遺産の半分

▼記入例

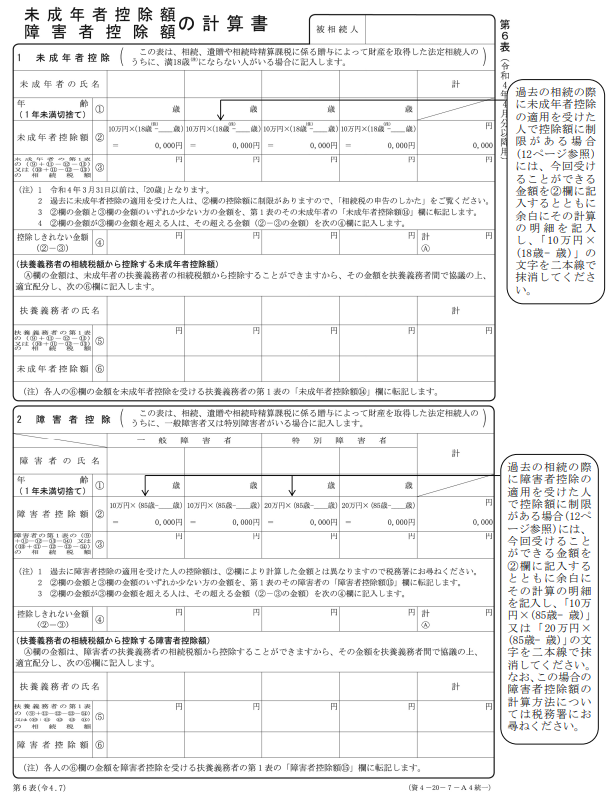

②第6表:未成年者控除額・障害者控除額の計算書

第6表は、相続税計算時に未成年者や障害者に適用される控除額を算出するための書類です。

実際の控除額は下記計算式で求めることができます。

【未成年者が相続する場合】

【障害のある方が相続する場合】

一般障害者:「相続時した時85歳になるまでの年数 × 10万円」特別障害者:「相続時した時85歳になるまでの年数 × 20万円」

▼記入例

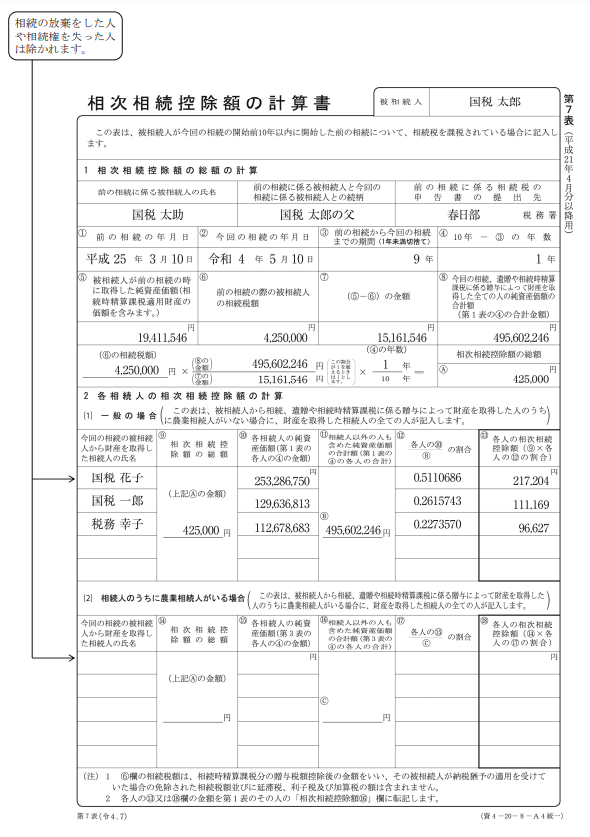

③第7表:相次相続控除額の計算書

第7表は、被相続人が過去10年以内に他の相続を経験し、その際に相続税が課税されていた場合に利用します。そのため、第7表は相次相続控除制度を利用した場合に書く必要があります。

相次相続控除制度を適用して計算書に記入した場合は、前回の相続の詳細と今回の相続の関連情報を正確に記入する必要があるので注意しましょう。

参照:国税庁「相次相続控除」

▼記入例

④第8表:外国税額控除額・農地等納税猶予税額の計算書

第8表は、相続財産の中に外国の財産が含まれ、その国で相続税に相当する税金が課されている場合の外国税額控除と農地等の納税猶予税額の計算に用います。

外国税額控除は、海外で支払った税金を日本の相続税から控除できる制度で、二重課税を避けるために設けられています。

農地等納税猶予は、農業を継承する相続人が利用できる制度で、相続税の支払いを一定期間猶予することができます。

参照:国税庁「農業相続人が農地等を相続した場合の納税猶予の特例」

▼記入例①

▼記入例②

▼記入例③

▼記入例④

(4)相続税の申告書(第1表)に記載する

4つ目のステップでは相続税の申告書(第1表)を記入します。

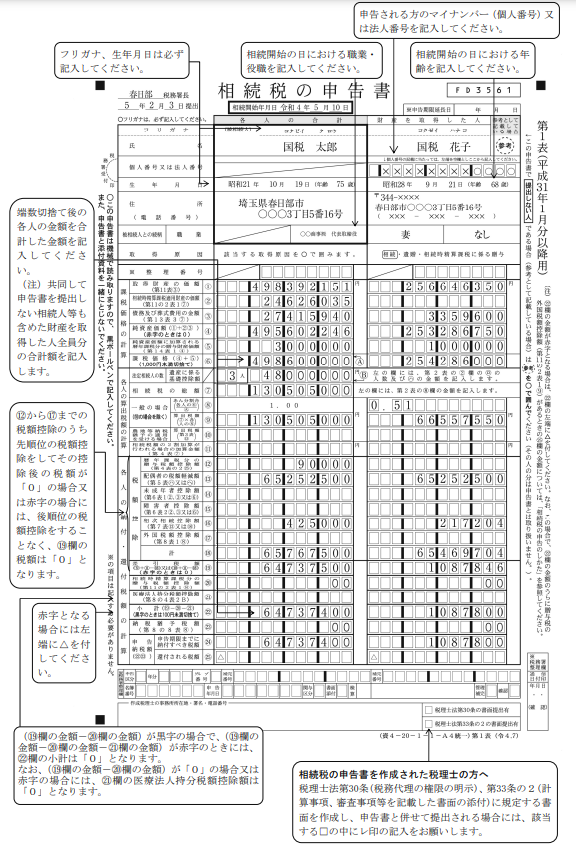

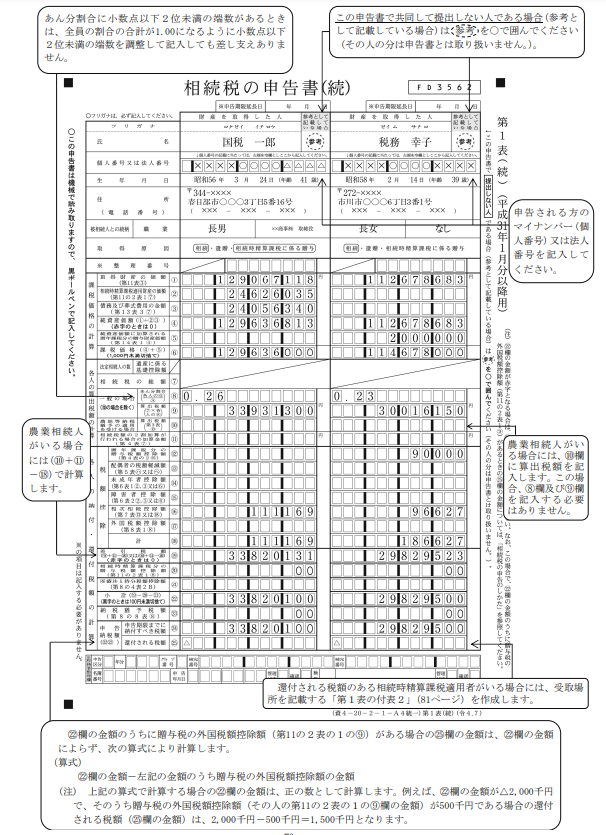

①第1表:相続税の申告書

相続税の申告書(第1表)は、相続または遺贈によって得た財産の総額を基に、最終的に各相続人が支払うべき相続税額を記載する根幹となる文書です。

この申告書には、被相続人の死亡日、氏名、生年月日、住所などの基本情報の記入が必要です。

また、申告書と一緒に、特定の状況に応じた以下5種類の付表を提出することが求められます。

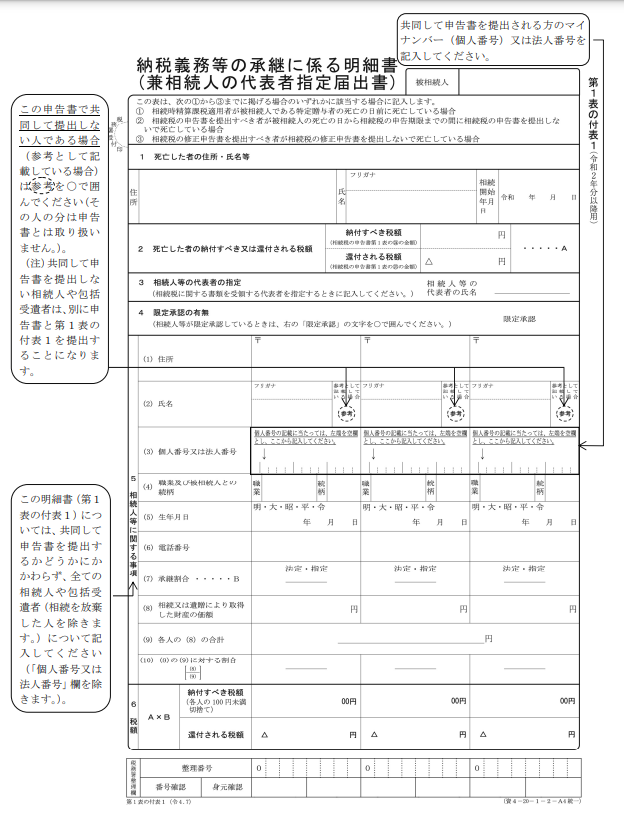

- 第1表の付表1:納税義務等の承継に係る明細書(兼相続人の代表者指定届出書)

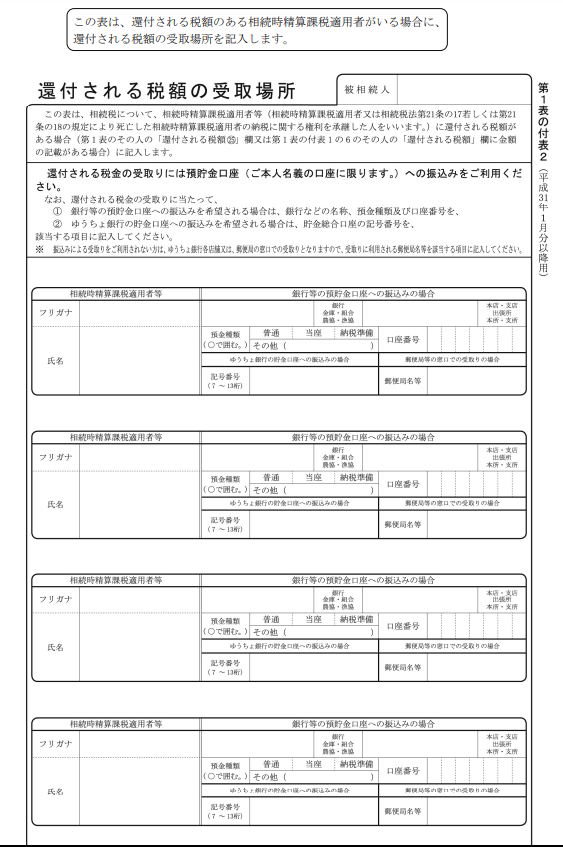

- 第1表の付表2:還付される税額の受取場所

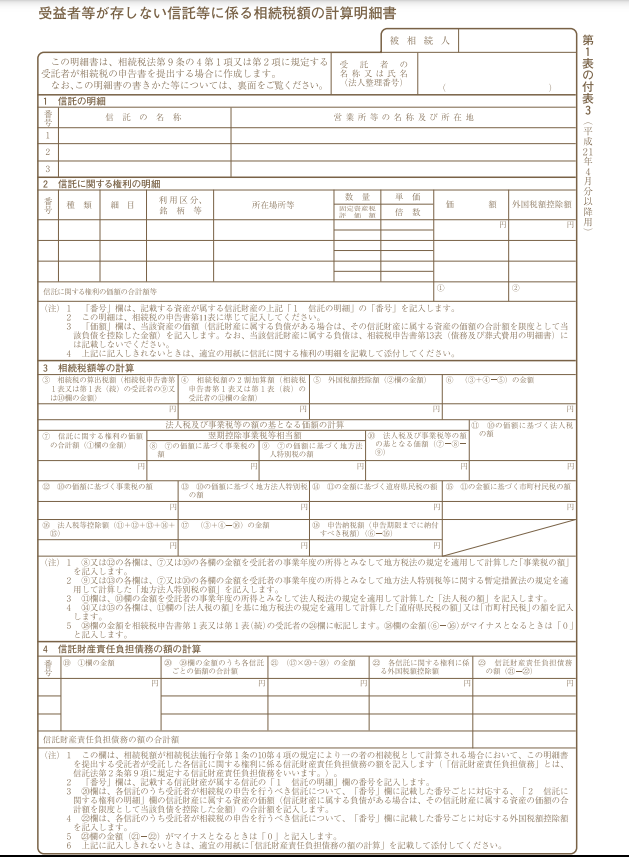

- 第1表の付表3:受益者等が存しない信託等に係る相続税額の計算明細書

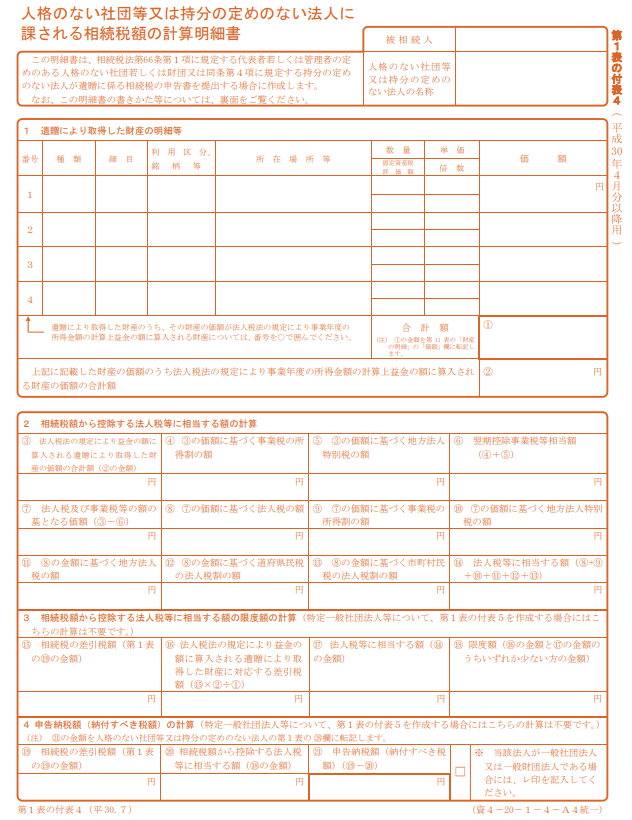

- 第1表の付表4:人格のない社団等又は持分の定めのない法人に課される相続税額の計算明細書

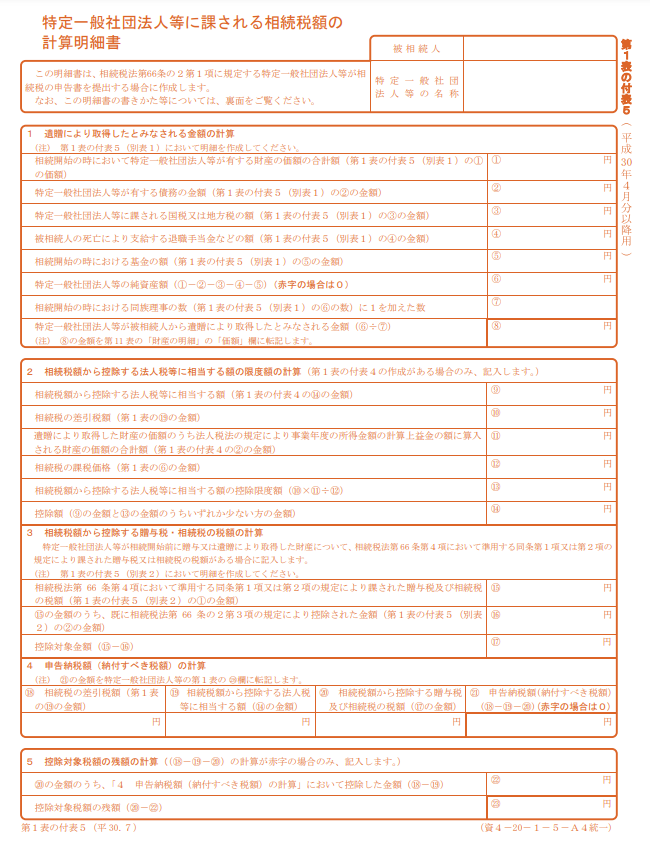

- 第1表の付表5:特定一般社団法人等に課される相続税額の計算明細書

▼記入例①

▼記入例②

▼記入例(付表①)

▼記入例(付表②)

▼記入例(付表③)

▼記入例(付表④)

▼記入例(付表⑤)

相続税申告書の入手先は?

相続税の申告書は最寄りの税務署、または国税庁ホームページで入手可能です。e-Taxも令和元年分の申告から対応しています。

相続税申告書はどの年のものを使ったらいいの?

申告書は、相続が発生した年の分のものを使用します。ただ、年度が古い様式の相続税申告書に記載してしまったとしても、受領はしてもらえます。

相続税申告を書くために必要なもの

人が亡くなって相続が発生してから10か月間、申告と納付手続きまでどのように計画していけばいいのでしょうか。申告・納付までの一連の手続きを、順を追って見てみましょう。

市町村への届け出には期限があるほか、申告書に記載する事項に調査が必要なものもあります。

相続税申告までの手順や流れとタイムテーブル

| スケジュール | ToDoリスト | 備考 |

|---|---|---|

| 死亡後~1週間 | ⇒取引金融機関へ連絡すると、取引ができなくなります。 | |

| 死亡後~2カ月 | ⇒死亡届の提出後、通夜・葬儀・香典返しの準備・49日法要などを考えると、この時期から相続の手続きができると予測しました。 ⇒相続人と相続分の確定と遺産リストの作成に時間がかかるケースもあります。 |

|

| 死亡後~3カ月 | ⇒相続の放棄や相続を限定承認する場合は、3カ月以内に故人の住所地の管轄裁判所に申し立てる必要があります。 | |

| 死亡後~4~9カ月 | →遺言書がある場合 遺言書に基づき分割→遺言書がない場合 法定相続人全員で協議して決定 |

⇒遺言書がある場合は遺留分の侵害有無について確認が必要です。 ⇒法定相続人にはおのおの法定相続分をもらう権利があるため、裁判所への調停・審判の選択肢もあります。 |

| 死亡後~10カ月 | →被相続人の住所地の管轄税務署へ提出(分割協議後遅滞なく行うこと) ・不動産の相続登記 ・金融資産 |

⇒申告期限は、死亡を知った次の日から10カ月以内です。 ⇒一般的には相続人全員からの委任に基づき代表者が一時的に受領することもできます。 |

相続人によっては準確定申告や相続放棄、限定承認の申告が必要な人もいます。

さらに相続人と相続財産の確定、相続した財産をどのように分配するのかを話し合う遺産分割協議には、予想以上に時間がかかります。

これと同時進行で、相続税申告に必要な書類(申告書以外に戸籍謄本など)を入手し、相続税申告書や計算書、明細書の作成、管轄税務署に相続税申告書を提出と併せて、納税も必要です。

必要な添付書類について詳しく知りたい方は、以下の記事もご覧ください。

相続税申告書を無料ソフトを利用して書く

これまで見てきたように、相続税の申告は自力で行うにはなかなか骨折りであることも。当社では相続税の申告書の作成を「無料で」「自分で」できる、「ひとりで申告できるもん」というソフトをご用意しております。

無料ソフト「ひとりで申告できるもん」のできること

- 相続税の計算

- 相続税申告書の作成

- 相続税申告書の印刷

この3つを無料で行っています。ソフトのダウンロードやパソコンへインストールすることなく、ホームページ上の案内に従って入力するだけで申告書が作成可能。気軽に利用できることから、本ソフトの利用者数は、2021年3月時点で3,000人を突破しています。

まとめ

相続税申告書の書き方は知らない方がほとんどです。

自分で申告することも可能ですが、正確性に劣る部分があります。

しかし、相続税に強い税理士に依頼することで自分の手を動かすことなく、正確に相続税申告書を作成することができるでしょう。

この記事では、相続税申告書の書き方や入手方法、必要なものなどについて解説しました。

この記事が、相続税申告書を期限内に正しく記入するための手助けになると幸いです。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,689件(2025年6月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ