【小規模宅地等の特例とは?】対象、適用要件や必要書類を解説

相続税申告を行う際に、「土地の評価額の算出」に欠かせない「小規模宅地等の特例」をご存じでしょうか。小規模宅地等の特例の要件を満たし、相続税申告に活用できる場合には、相続する宅地の土地評価を最大80%も減額することができます。

小規模宅地等の特例は節税効果が高く魅力的ですが、細かな条件が設定されており、慎重に適用を検討する必要があります。「自分が所有している宅地は適用できるのか」と判断に悩む場合、土地の評価を得意とする相続税専門の税理士に相談することがおすすめです。

この記事では、小規模宅地等の特例が利用できる3パターンの宅地や、それぞれの適用条件、添付書類、注意すべき点などをわかりやすく解説します。

- この記事でわかること

- ◆小規模宅地の特例のしくみ

- 小規模宅地等の特例対象となる4パターンの宅地

- 小規模宅地等の特例の要件

- 小規模宅地等の特例に必要な書類

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

小規模宅地等の特例とはどんなもの?

小規模宅地等の特例とは、被相続人(故人)の自宅や事業用として使用していた宅地を相続した際、評価額を最大で80%減額できる制度です。一定の要件を満たせば、特例を適用することが可能です。

小規模宅地等の特例がつくられた目的とは?

小規模宅地等の特例が作られた目的とは、相続人の生活や事業を守るためです。被相続人の自宅や事業用の宅地は、生活や収入の基盤となる財産です。しかし、あまりにも高額の相続税が求められてしまうと、大切な生活基盤を失ってしまいます。

そのため、相続税の課税によって生活基盤を失うことがないように、小規模宅地等の特例が制定されており、実際に多くの方が特例を活用しています。

小規模宅地等の特例は誰におすすめ?

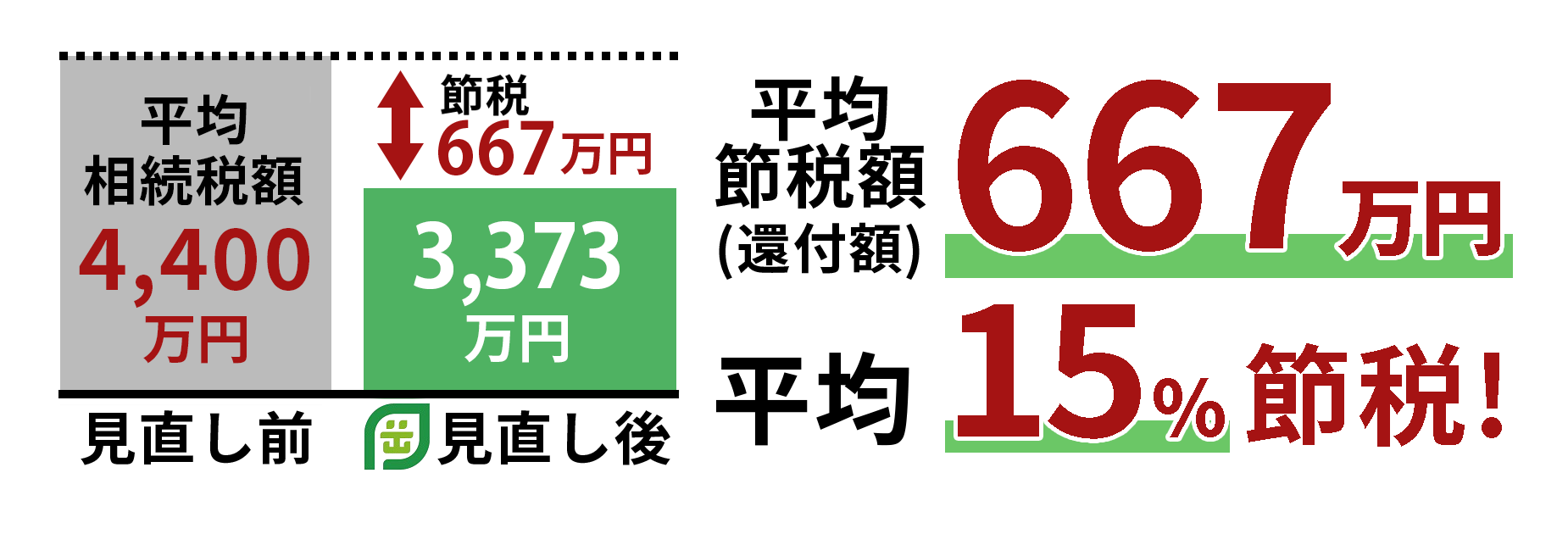

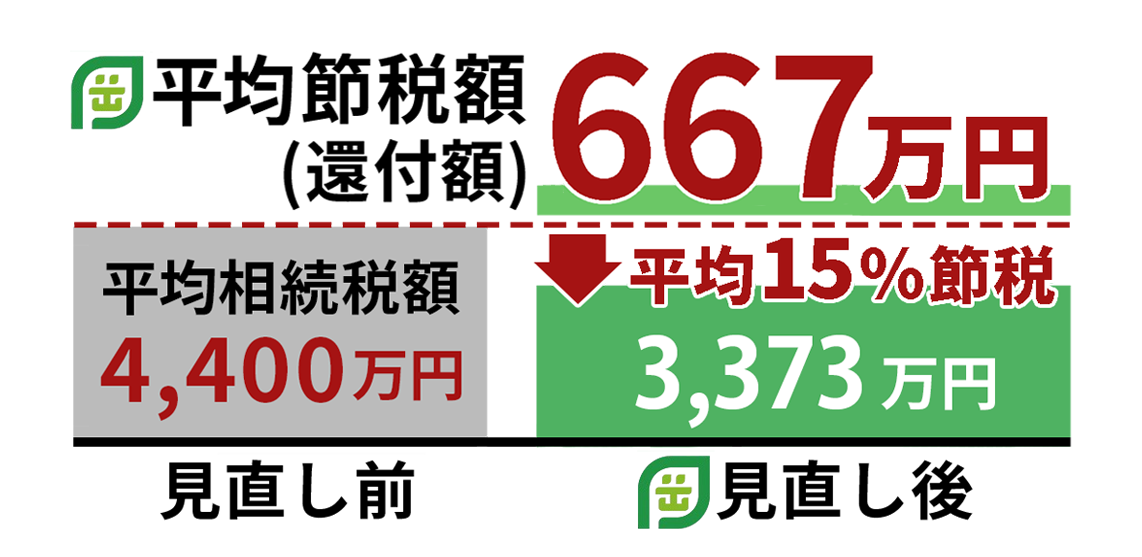

小規模宅地等の特例は、大きな節税を求める方におすすめできます。

例を挙げて、小規模宅地等の特例を利用した場合と利用しなかった場合を比較してみましょう。

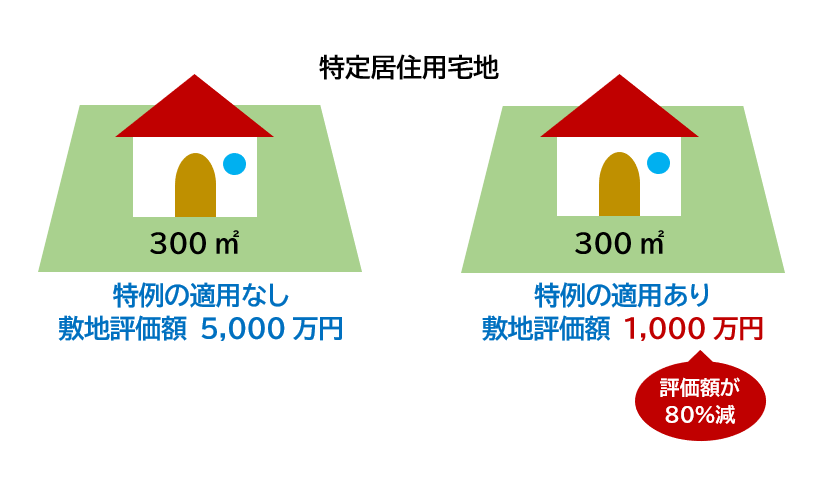

計算例)被相続人が自宅として住んでいた特定居住用の宅地

- 自宅の敷地300㎡

- 5,000万円の自宅(宅地)と、その他財産2,000万円を子ども2人で相続した場合

【小規模宅地等の特例を利用しなかった場合】

5,000万円+2,000万円>基礎控除額4,200万円

したがって、小規模宅地の特例を利用しなかった場合は相続税が発生する。

【小規模宅地等の特例を利用した場合】

1,000万円(80%評価額減)+2,000万円<基礎控除額4,200万円

したがって、小規模宅地の特例を利用した場合は相続税がかからない。

このように、要件を満たしていた場合は、相続税額を大幅に抑えることができます。では、気になる小規模宅地等の特例の適用要件とはどのようなものでしょうか。

小規模宅地等の特例の対象とは?3パターンの宅地で解説

小規模宅地等の特例が適用される3つの宅地

小規模宅地等の特例が適用される宅地は主に以下の3つに分けられます。

- 「特定居住用宅地等」…住居用に使用していた宅地

- 「特定事業用宅地等」…事業用として使用していた宅地

(「特定同族会社事業用宅地等」と呼ばれる、被相続人が所有している会社などが使用していた宅地もあります)

- 「貸付事業用宅地等」…不動産貸付用として使用していた宅地

上記の3つの宅地は、それぞれ適用される土地の限度面積や減額割合が異なります。

そのほか、適用を受けるためには細かな要件が設定されています。被相続人が所有していた宅地が適用を受けられるのか見極めが難しい場合は、土地の評価に詳しい相続税専門の税理士に相談しましょう。

小規模宅地等の特例の要件とは

小規模宅地等の特例の要件は、特定居住用宅地、特定事業用宅地、特定同族会社事業用宅地、貸付事業用宅地の種類によって異なります。詳しくは以下の通りです。

小規模宅地等の特例の要件:特定居住用宅地等

特定居住用宅地等の種類に当てはまる場合、要件が合えば評価額が80%減額となります。

特定居住用宅地等(住宅として使用されていた土地)とは、以下のような土地のことを指します。

- 被相続人が住んでいた自宅の土地

- 被相続人と生計を一にする(同じ財布で生活していた)親族が住んでいた宅地

特定居住用宅地等が適用される要件は以下の通りです。

- 配偶者が取得した場合、無条件で適用される

- 被相続人と同居していた親族が宅地を取得した場合は、申告期限まで居住し、且つ対象の宅地を所有していること

- 配偶者も同居親族もいない場合で、持ち家のない親族(家なき子)が宅地を取得したときは、相続開始前3年以内に、自分(取得者)や配偶者名義などの家に住んだことがなく、申告期限までにその宅地を所有すること。

なお、特定居住用宅地等が適用される宅地の限度面積は「330㎡」と設定されています。

被相続人が老人ホームなどの高齢者施設に入居していて、自宅に住んでいなかった場合でも以下の要件を満たしていれば小規模宅地等の特例の適用を受けることができます。

- 被相続人が要介護認定・要支援認定を受け、高齢者施設に入居した場合

- 被相続人が障害者支援区分の認定を受け、障害者支援施設に入居した場合

注意:被相続人が高齢者施設に入居した後に、相続人が被相続人の自宅に居住した場合は小規模宅地等の特例の対象外となります。

小規模宅地等の特例の要件:特定事業用宅地等

特定事業用宅地等(事業で使用されていた土地)とは、以下のような土地のことを指します。

- 被相続人や被相続人と生計を一にする親族の事業に使用していた宅地

特定事業用宅地等が適用される要件

- 相続人が事業を引き継いで申告期限まで営業し、あわせて対象となる宅地を所有すること。

なお、特定事業用宅地が適用される宅地の限度面積は「400㎡」と設定されています。

被相続人が所有している会社などが使用していた宅地も、「特定同族会社事業用宅地等」として特例の対象宅地となります。

この場合は、相続人が事業を引き継いで、申告期限までに対象となる宅地を所有し、営業していることが条件です。

注意:事業内容が駐車場業(自転車駐車場も含む)や不動産貸付業の場合は、特定同族会社事業用宅地ではなく、貸付事業用宅地となります。

小規模宅地等の特例の要件:貸付事業用宅地等

貸付事業用宅地等の要件が合えば評価額が50%減額されます。

貸付事業用宅地等(不動産貸付業に使用されていた土地)とは、以下のような土地のことを指します。

貸付事業用宅地等とされる宅地

- 被相続人や被相続人と生計を一にする親族の不動産貸付業、駐車場業(自転車駐車場業含む)に使用していた宅地

貸付事業用宅地等が適用される要件

- 相続人がその事業を引き継いで、申告期限まで営業し、あわせて対象となる宅地を所有すること。

なお、貸付事業用宅地等が適用される宅地の限度面積は「200㎡」と設定されています。

青空駐車場の場合、小規模宅地等の適用ができません。原則、更地として評価します。

駐車場として貸している土地が、整備されていないそのままの土地、いわゆる青空駐車場だった場合、たとえフェンスを設置していたとしても、相続税の土地の評価の際には「更地」として評価することになります。

特例の適用を受けるには、建物や構築物がなければなりません。

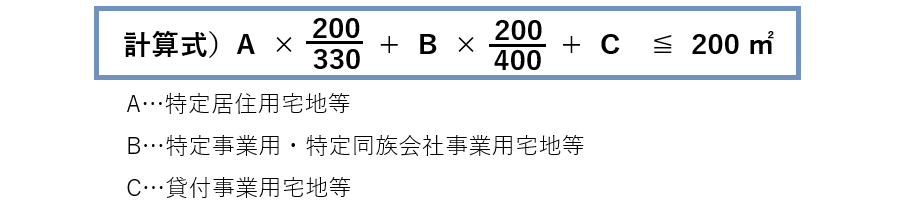

複数の宅地がある場合、特例の併用できる?

被相続人が自宅として使用していた宅地と事業用として使用していた宅地の両方を所有しているなど、小規模宅地等の特例の対象となる宅地が複数ある場合は、適用の限度面積以内であれば特例の併用は可能です。

たとえば、特定居住用宅地等と特定事業用宅地等を所有していて特例を利用する場合は、最大730㎡の宅地で評価額を80%減額できます。

また、貸付事業用宅地等がある場合、特定居住用宅地等・特定事業用宅地等のそれぞれと併用するときは、各限度面積を最大限に利用できるわけではありません。限度面積の求め方は以下のとおりです。

小規模宅地等の特例に必要な書類とは

小規模宅地等の特例の適用を受けるために必要とされる添付書類は以下のとおりです。

※適用には原則申告期限までに遺産分割協議が成立していることが必要です※

なお、申告期限までに遺産分割協議が成立しなかった場合は、申告期限後3年以内に遺産分割が成立した後に「更正の請求」をすることで特例の適用が受けられます。相続税申告書とともに「申告期限後3年以内の分割見込協議書」を提出すれば、適用が認められています。

遺産分割協議が成立時|小規模宅地等の特例に必要となる添付書類

マイナンバーカード(本人確認書類)

| マイナンバーカードがある | 表裏の両面をコピーしたもの |

|---|---|

| マイナンバーカードがない | ①番号を確認する書類として、マイナンバーが記載された住民票の写し、または通知カード写し ②身元を確認する書類として、運転免許証・身体障害者手帳・パスポート・在留カード・公的医療保険等の写しのいずれか1つ。 |

共通必要書類

★はいずれか一方でよい

| 添付書類 | 備考 |

|---|---|

| ★被相続人のすべての相続人を明らかにする戸籍謄本(写し可) | 相続開始の日から10日を経過した日以後に作成されたもの |

| ★法定相続情報一覧図の写し | ・子の続柄が実子または養子のいずれであるかが分かるように記載されたもの ・養子がいる場合は、その養子の戸籍謄本または抄本の提出も必要 |

| 遺言書の写しまたは遺産分割協議書の写し | |

| すべての相続人の印鑑証明書(※原本) | 遺産分割協議書に押印したもの |

| 住民票の写し(無くても可) |

※特定居住用宅地等の添付書類(誰が相続するかによって添付書類が異なります)

相続人が配偶者や同居の親族の場合

上記の必ず準備する書類以外に必要とされる添付書類はありません。

相続人が同居していない親族(家なき子)の場合

| 添付書類 | 備考 |

|---|---|

| 相続開始前3年以内に、相続する本人および本人の配偶者が所有する家屋に居住したことがないことを証明する書類。 | 例) 相続する家屋の登記簿謄本 借家の賃貸借契約書 戸籍の附票 |

被相続人が老人ホームなどの施設に入居していた場合

| 添付書類 | 備考 |

|---|---|

| 被相続人の戸籍の附票の写し | 相続開始日以後に作成されたもの |

| 要介護認定・要支援認定・障害サービス受給証など | |

| 介護保険の被保険者証の写し | |

| 施設入居時の契約書の写しなど |

※特定事業用宅地等の添付書類

特定事業用宅地等の適用に必要な書類は特にありません。

なお、特定同族会社事業用宅地等の適用を受ける場合は、会社定款の写し、会社の発行済株式総数、出資の総額が分かる書類の添付が必要です。

※貸付事業用宅地等の添付書類

| 添付書類 | 備考 |

|---|---|

| 平成30年4月1日以降に相続や遺贈を機に取得した宅地がある場合は、貸付事業用宅地等が相続開始前3年を超えて特定貸付業を営んでいたことを明らかにする書類。 |

遺産分割協議が未成立時|小規模宅地等の特例に必要となる添付書類

申告期限までに遺産分割協議が成立しなかった場合は、「申告期限後3年以内の分割見込書」を添付し、小規模宅地等の特例の適用がないものとみなして一旦法定相続分で算出した申告と納税を行います。

小規模宅地等の特例を利用した場合は、たとえ相続税が0円になったとしても、申告期限内に相続税の申告書を提出する必要があります。

相続税の申告期限は相続開始から10か月です。申告書の提出がない場合は、特例は適用外となるので気をつけましょう。

小規模宅地等の特例は相続専門の税理士へ

小規模宅地等の特例の適用は、要件が細かいため、見極めが難しいケースもあります。しかし、要件に当てはまっている場合は大きな節税効果が得られます。

「自分が相続した宅地は適用できるのか」と判断が難しい場合は、確実に特例を利用できるよう、相続税を専門としている税理士に相談することがおすすめです。

以下の記事では、小規模宅地等の特例以外の節税対策もご紹介していますので、併せてご確認ください。

不動産のある相続のご相談は岡野相続税理士法人へ

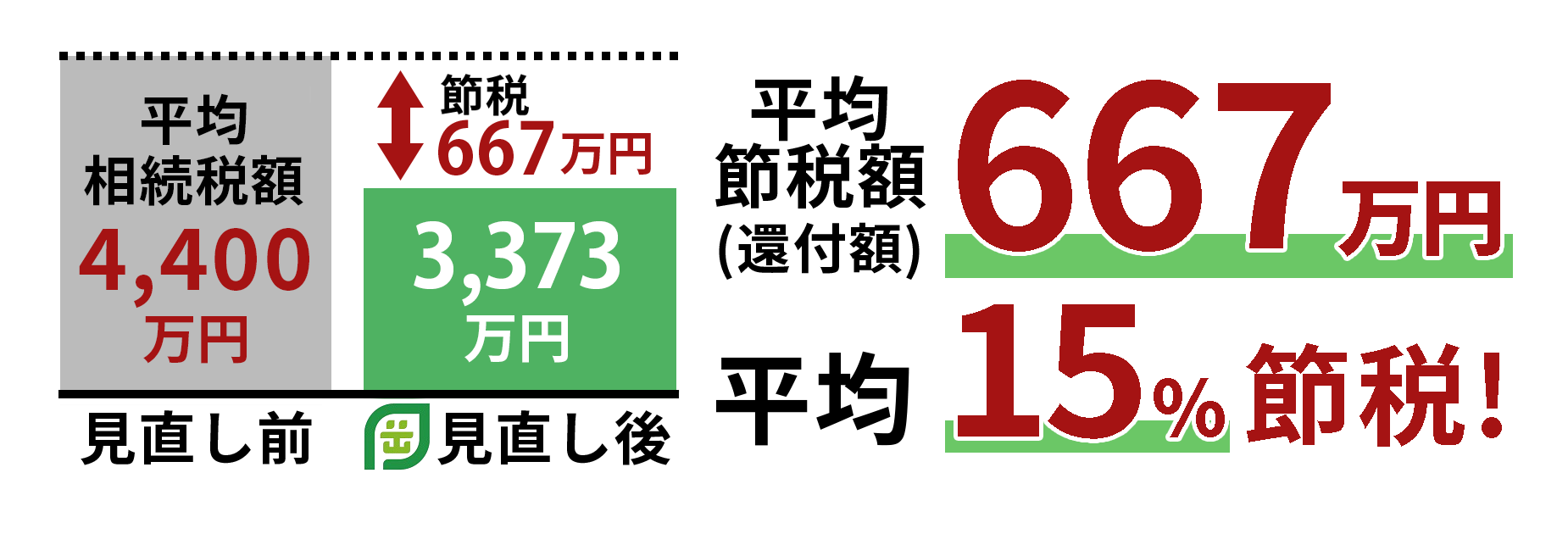

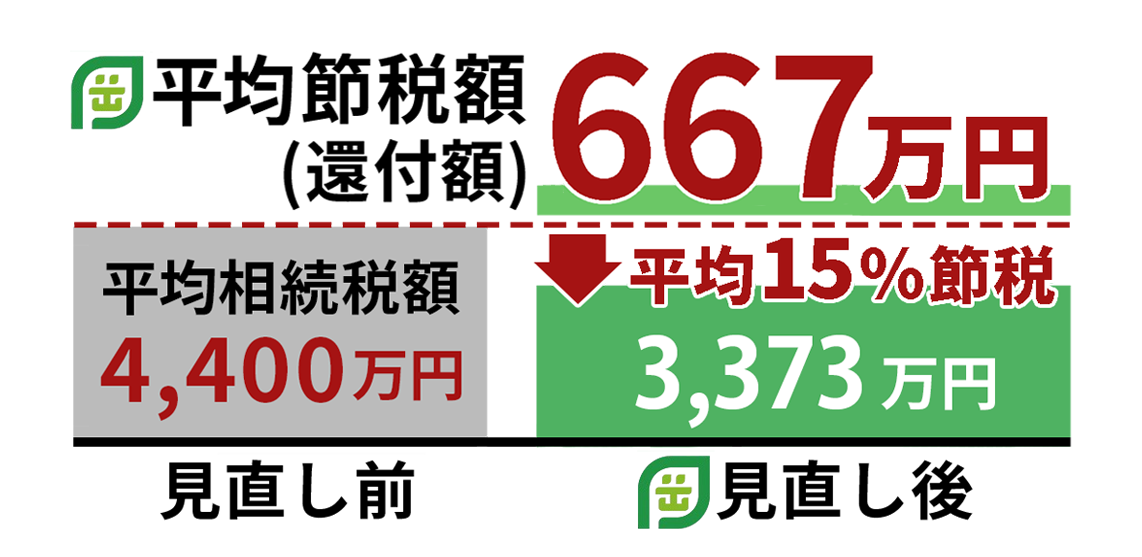

岡野相続税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。適正な土地評価が可能なため、大きな相続税の節税につながります。今回ご紹介の小規模宅地等の特例についてのご相談にも対応しておりますので、不動産の多い相続にお悩みの方はご安心ください。

初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,649件(2025年5月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ