【相続税の申告要否検討表とは?】届く理由や書き方を解説

「相続税の申告要否検討表」は、相続税の申告が必要な可能性の高い人に向けて、税務署から送付される書類です。比較的平易な言葉で説明されているので自分で記入することが可能です。この記事では、申告要否検討表の書き方や対応のしかたについて解説します。

相続税申告について知りたい方は下記記事もご覧ください。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

相続税の申告要否検討表とは

家族が亡くなってから6ヵ月~8ヵ月ほど経った頃、税務署から相続税に関する案内書類「相続税申告等のご案内」が送られてくることがあります。この書類と一緒に同封されているのが「相続税の申告要否検討表」です。

相続税の申告要否検討表は、相続税の申告が必要かどうかを確認できるチェックシートのことです。この書類が届いたら、いま一度相続税の申告が必要かどうかを再検討することが得策です。

相続税の申告要否検討表が届いたのはなぜ?

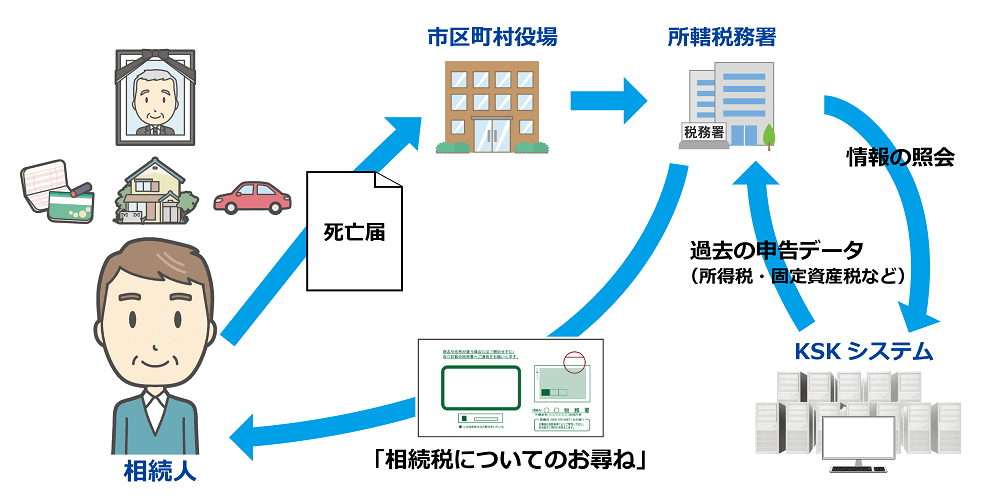

税務署はすべての相続に対し、無作為に「相続税申告要否検討表」を送っているわけではありません。

市区町村役場に死亡届を提出すると、税務署にそのことが通知されます。税務署はKSKシステムなどによって亡くなった人の財産の状況を調査し、一定以上の財産を持っていると見込まれる人を対象に「相続税についてのお尋ね」という封筒を送ります。つまりこの書類が届いたということは、相続税の納税義務が発生する可能性があるということを示しているのです。

とはいえ、税務署も詳細を把握しているわけではないので、相続税が発生しそうな人を対象に、申告が必要どうかをお尋ねする形をとっています。

したがって、「相続税申告要否検討表」は相続税の納税義務があるかどうかを確認することに役立ちます。

「相続税申告要否検討表」の提出は任意ですが、申告の要否がはっきりしないと、税務署は財産の状況を調査することもあるため、放っておかずに提出すべきでしょう。

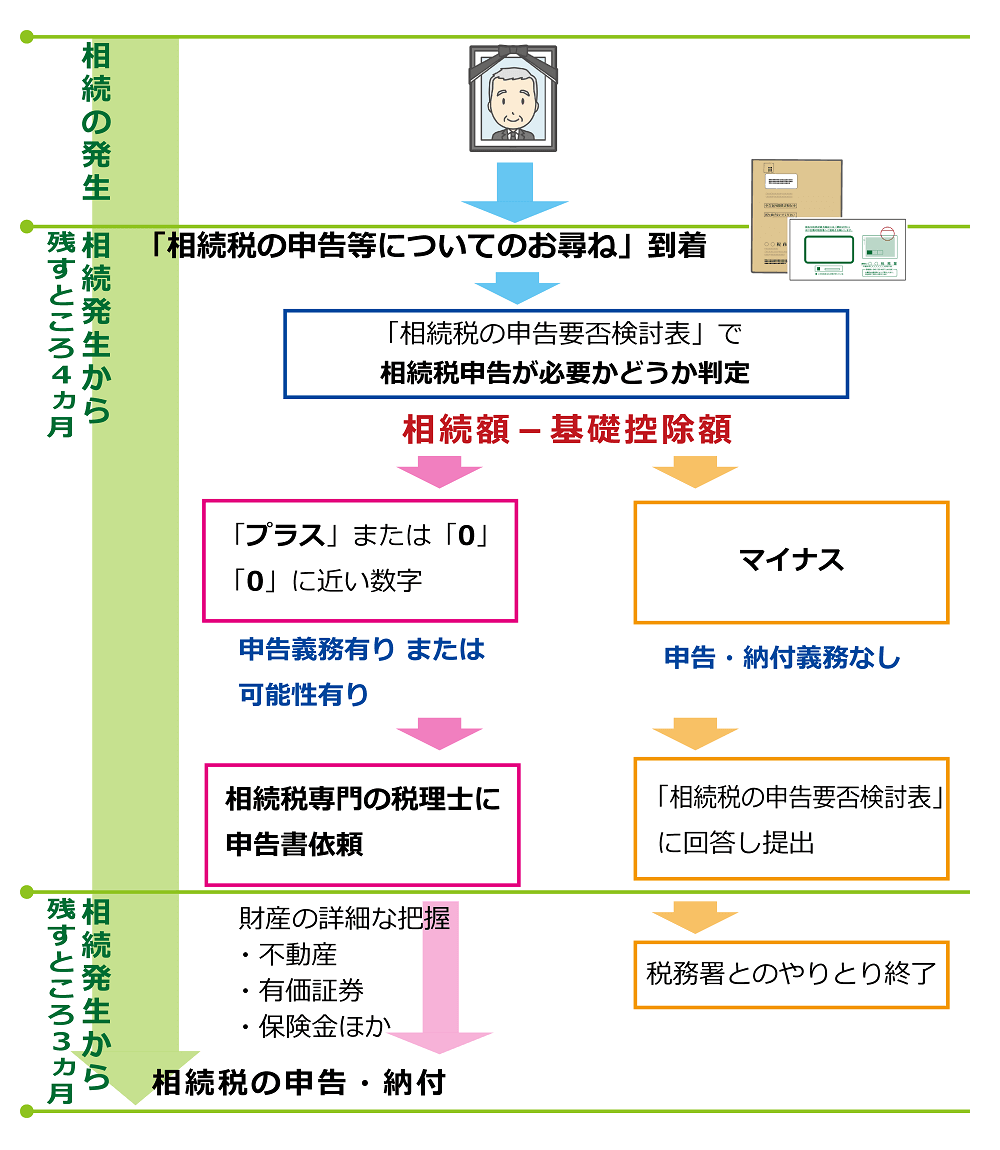

相続税の申告要否検討表が届いたら(手続きの流れ)

相続税の要否検討表が届いたら、慌てずに以下の手順で手続きを進めましょう。

相続税の申告要否検討表の実際の記入のしかた(記入例)

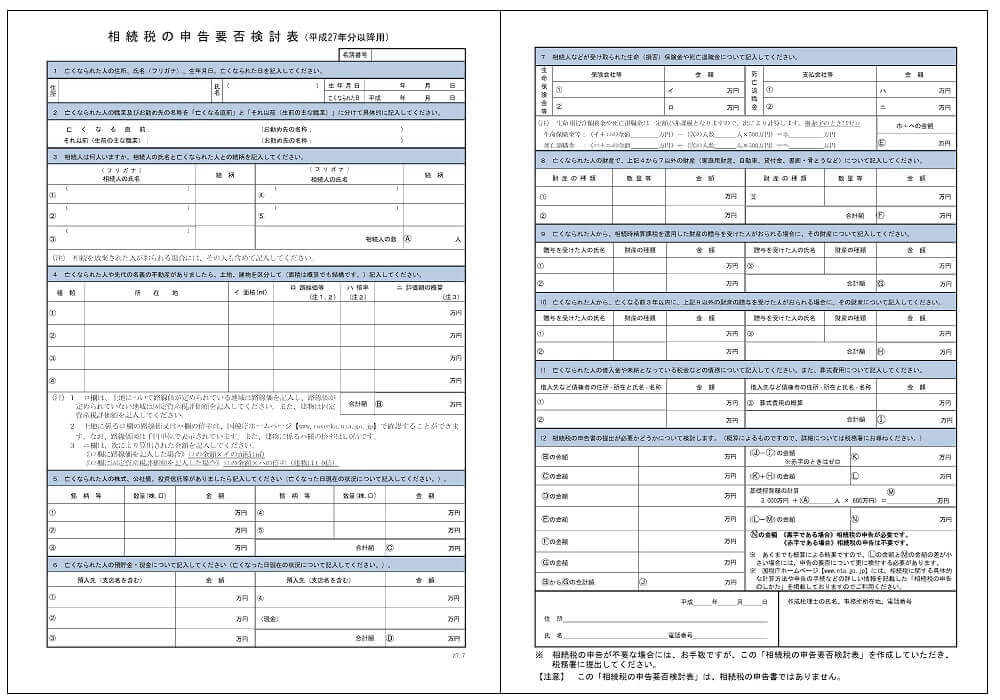

ここからは実際に要否検討表の記入のしかたを見ていきましょう。申告要否検討表のひな形は、国税庁ホームページからダウンロードすることができます。

国税庁ホームページ「相続税関連情報」を加工して作成

申告要否検討表は、全部で12の欄に分かれており、わかりやすい平易な言葉遣いで記載されています。

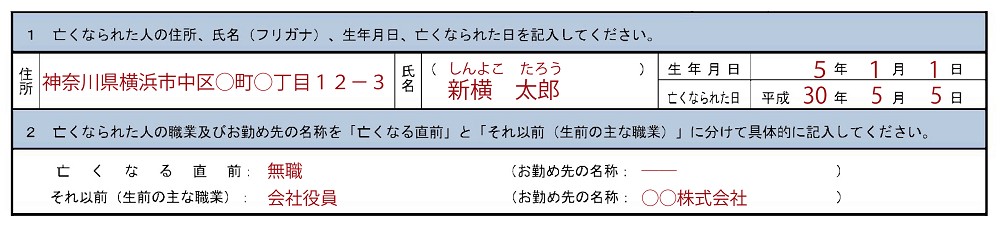

A.被相続人の情報

「被相続人」とは亡くなられた方のことを示します。この箇所には故人の基本情報を記載します。

被相続人の基本情報

故人の住所、氏名(フリガナ)、生年月日、死亡日を記入します。

被相続人の職業に関する情報

故人の職業と勤務先の名称を「亡くなる直前」と「それ以前(生前の主な職業)」に分けて具体的に記入します。勤務先がなければ「無職」と記入します。

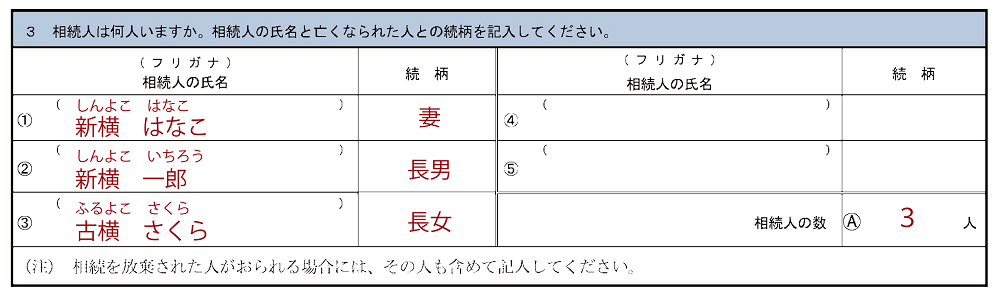

B.相続人の情報

この欄に示す「相続人」は、民法の規定通りに記入する必要があります。

相続人の基本情報

相続人の氏名と被相続人との続柄を記入します。

相続人の人数

相続人が何人いるのかについて記入します。

注意書きに注目

注意書きにあるとおり、「相続を放棄した人」がいる場合はそれも含めて記入します。

この部分は法定相続人が明確にわかっていれば記載できますが、判断に迷う場合は司法書士など相続に詳しい専門家に相談したうえで記入することをおすすめします。

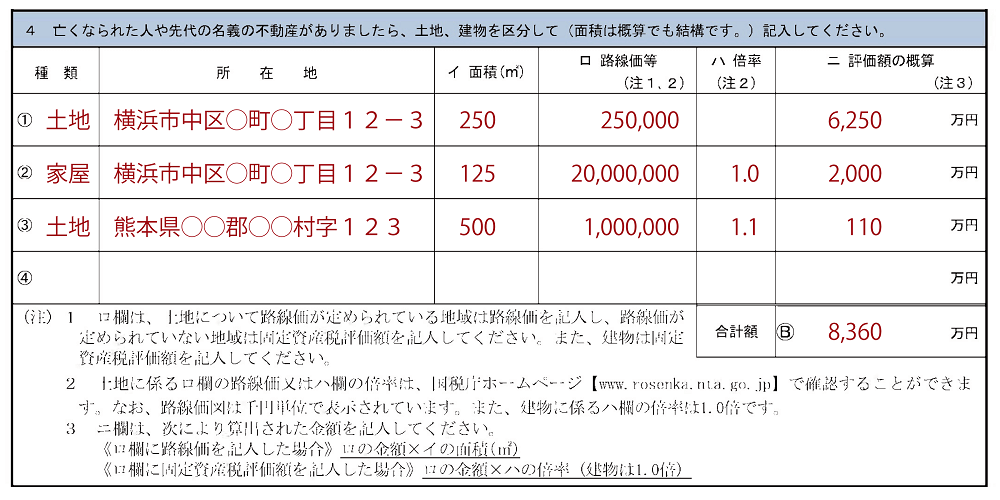

C.被相続人の不動産の所有状況

被相続人が保有していた不動産の情報を記入します。

土地、建物を区分

被相続人や先代の名義の不動産がある場合、土地・建物を区分(面積は概算でも可)して記入します。

被相続人の名義だった不動産を以下に従って区分して記入します。

- 種類(土地または建物)

- 所在地

- 面積(イ)

- 路線価(ロ)または倍率(ハ)

- 評価額の概算(ニ)

- 合計額

被相続人名義の不動産(土地や建物)を調べるには、被相続人の居住していた市区町村から送られてくる固定資産税の課税明細(納付書のつづり)を参照し、記載されている数値を記入するとよいでしょう。

固定資産税課税明細は、毎年1月1日時点で保有している土地建物について4~5月ごろに納税義務者あてに送付されるものです。

路線価や倍率、評価額の概算といった項目がわからない場合は、不動産会社や税理士など不動産を扱う専門家に聞くことをおすすめします。

相続税申告でかなめとなるのが、土地評価額です。

他の税理士が作成した相続税申告書の「土地評価額」を見直した結果、1億円以上相続税を過払いしていたことがわかったケースもありました。

土地評価は、減額要因が多種多様で専門的知識が必要なだけでなく、「減額対象の土地であるかどうかを調べることが非常に面倒」です。

そのため、多くの会計専門税理士は、税額軽減を考慮せず相続税申告をする傾向があり、結果的に相続税を多く支払う事態となってしまうのです。

相続税の過払いがあっても、基本的には税務署から連絡は来ません。

当税理士法人は、相続税一筋17年。

他の税理士が作成した相続税申告書を見直し、170億円もの過払いになっていた相続税を取り戻してきました。

最初から当税理士法人に依頼することで、支払うべき税金を抑えることが可能かもしれません。

相続税で損をしないためにも、相続税申告が必要な際は、一度当税理士法人にお声掛けください。

相続税の納税額で差が出やすい、土地評価部分だけでも依頼していただくことも可能です。

最初の面談、お見積まで無料で行っております。

相続税申告サービス・税理士報酬

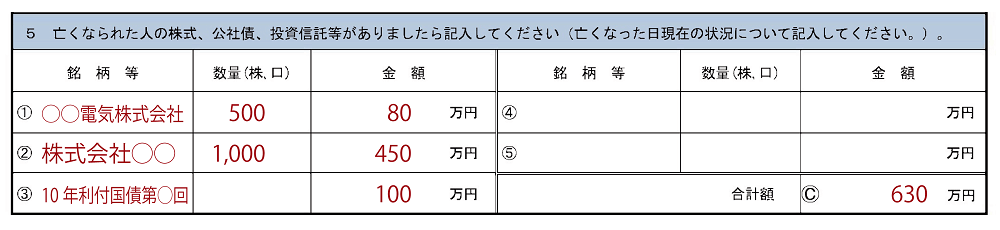

D.有価証券の所有状況

被相続人が保有していた株式などの有価証券を、死亡日現在の状況について以下の項目で記入します。

- 銘柄等

- 数量(株数または口数)

- 金額

- 合計額

有価証券は、被相続人が保有していた株式等を管理していた証券会社等から定期的に送られてくる「取引報告書」、「取引残高報告書」などの書類をもとに所有している株式の銘柄を特定し、記載します。

また、個人が管理している台帳などがあれば、そちらを参考にしてもよいでしょう。

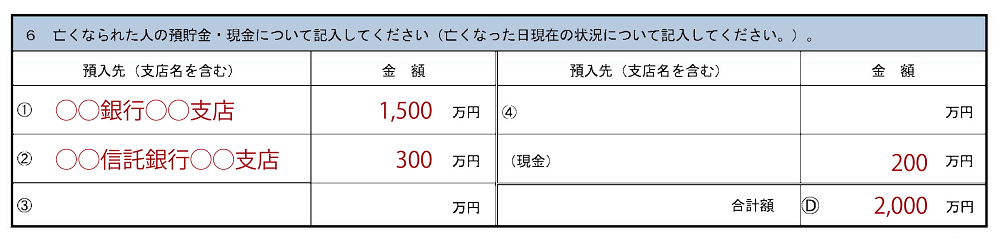

E.預貯金や現金の所有状況

被相続人が保有していた預貯金や現金の情報を記入します。

被相続人の預貯金・現金について、亡くなった日現在の状況で記入します。

- 預け入れ先

- 金額

- 合計額

こちらも通帳の残高もしくは口座を管理していた銀行等からの情報をもとに記載することをおすすめします。

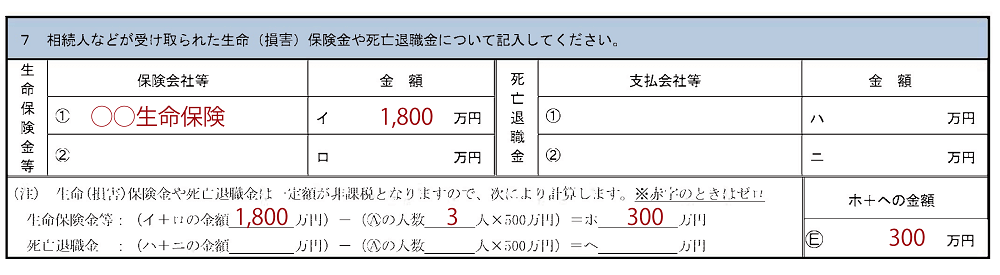

F.生命(損害)保険金・死亡退職金など

相続人が受け取った生命保険金や、被相続人が死亡したときに家族が受け取った勤務先からの退職金などについて記入します。

「生命保険金等」と「死亡退職金」は、それぞれ相続人の人数×500万円が非課税です。

生命保険金は死亡を原因として受け取った金額(死亡保険金)が対象です。入院給付金や入院保険金などは含みません。

一部の損害保険などに設定されている特約(死亡時に保険金を受け取るタイプのもの)も漏れなく記入します。

保険会社ごとに用いられている用語が違うため、どこに記入したらよいか判断に迷う場合は、専門家または保険会社に相談することをおすすめします。

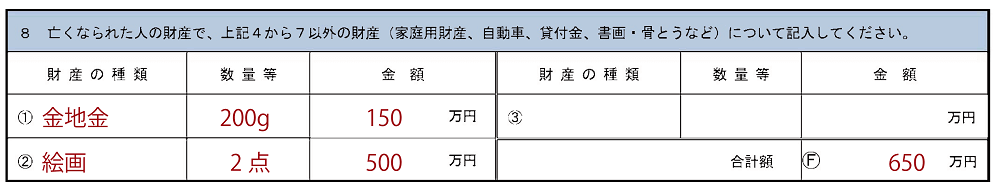

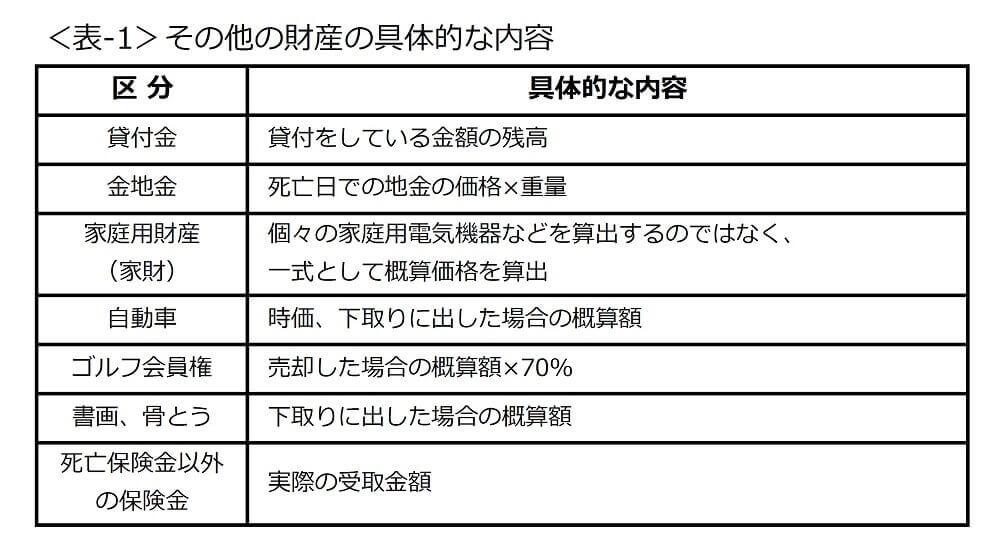

G.その他の財産の所有状況

被相続人の財産で、不動産、有価証券、預貯金、生命保険金や死亡退職金以外の財産(家庭用財産、自動車、貸付金、書画・骨とうなど)について、財産の種類、数量、金額や合計額を記入します。

具体的には以下のとおりです。

年金(個人年金)なども本項目に記入するのがよいでしょう。ただし、国民年金などの公的年金は計上不要です。

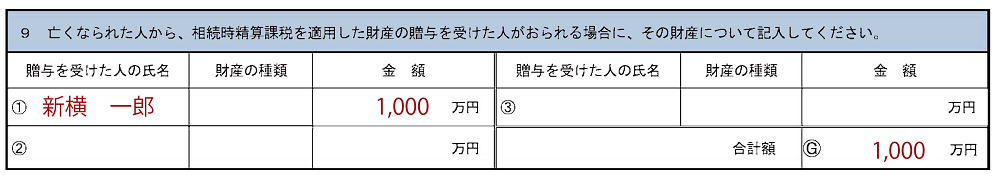

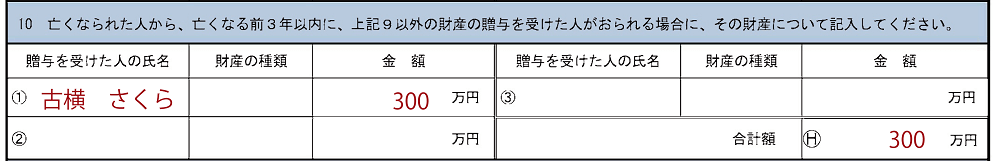

H.生前贈与の状況(受贈者、贈与額など)

被相続人から、相続時精算課税を適用して贈与された財産について記入します。

相続時精算課税とは、60歳以上の父母または祖父母から、子・孫(いずれも20歳以上)への生前贈与を行うときに選択できる制度です。

この制度を適用すると、受贈者(子・孫)は2,500万円まで贈与税がかからずに贈与をうけることができますが、贈与者(父母または祖父母)が亡くなったときには贈与財産の価額が相続財産に加算されます。

この制度についてわからなかったり、判断に迷ったりする場合は、相続税を専門に扱う税理士に相談したほうがよいでしょう。

I.連年贈与の状況

被相続人から、亡くなる3年以内に財産の贈与を受けたことのある相続人がいる場合に、その財産について記入します。

「生前贈与」は相続人と税務署との間で最も意見の分かれやすい点でもあります。親族間で行われているとはいえ、「贈与」それ自体が契約行為に当たります。

生前贈与について契約内容を文面に残していない、子どもの口座にお金を預けたままで、印鑑を被相続人が保管していた場合(名義預金)などは、税務署では生前贈与ではなく名義財産とはみなさない判断をする場合があります。生前贈与については相続開始前3年以内に相続人が受け取った財産のみの計上で構いませんが、贈与ではなく名義財産に該当すると判断される場合には3年以上前のものであっても相続財産に計上する必要があります。

判断に迷うときや不明点があるときは、相続税専門の税理士をはじめとする専門士業に相談したほうがよいでしょう。

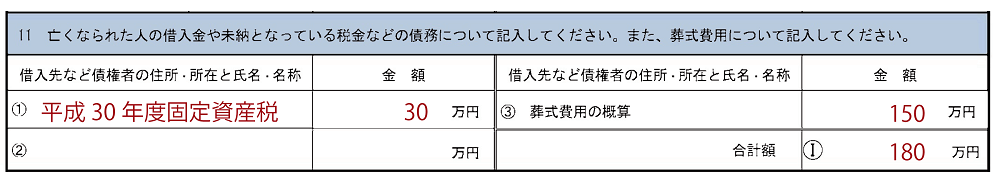

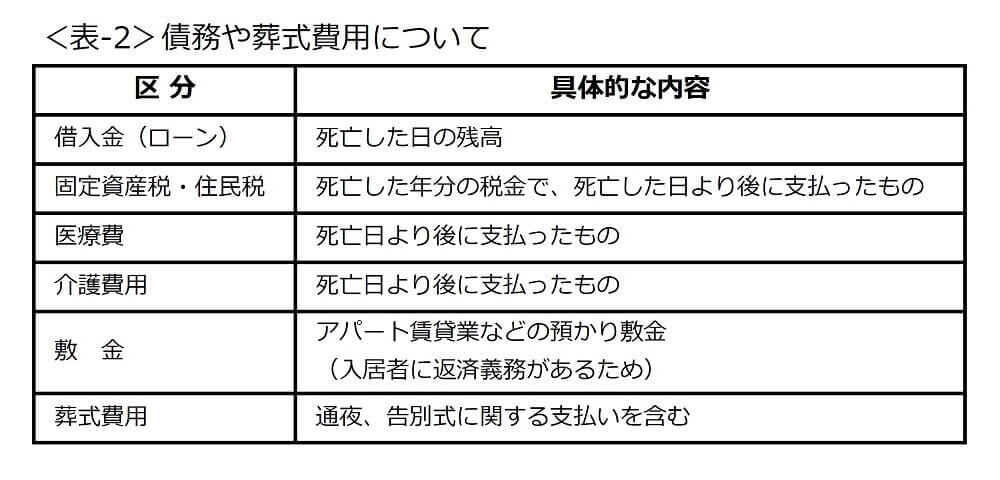

J.債務・葬式費用の状況

被相続人の借入金や未納となっている税金など、債務について記入します。また、葬式費用もここに記入します。

お布施や心付けなど通常領収書のない支払いも、通夜・告別式までの費用であれば基本的に葬式費用に含むことができますが、香典返しや初七日、四十九日などの法要に関する支払いは含まないので注意が必要です。

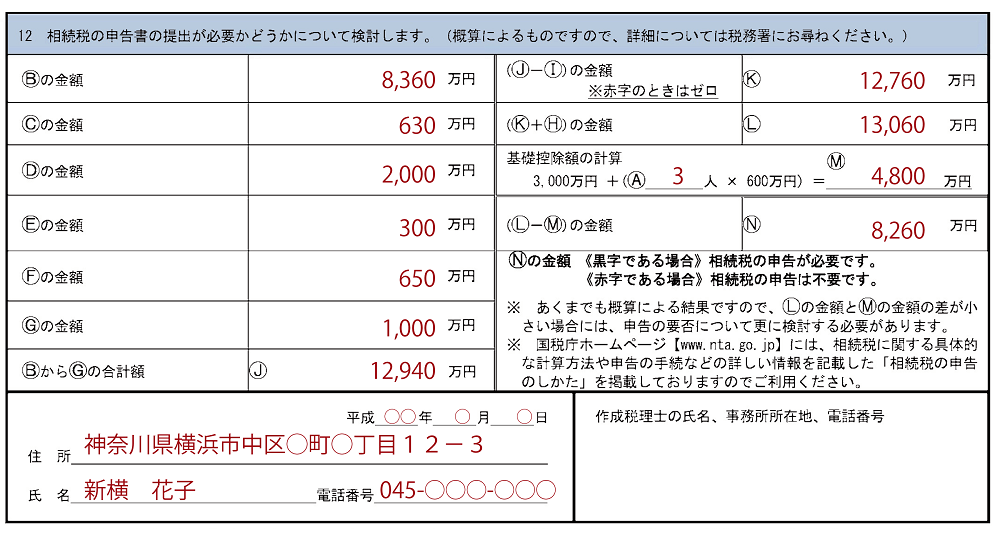

K.相続税申告書提出の有無

いずれの金額も概算で構わないので金額を記入し、相続税申告書を提出するのかしないのかの判断材料にします。概算額が基礎控除を越えていなければ、記入したこの要否検討表を税務署に提出します。この書類は返送の義務はありませんが、相続税申告の必要がないことの表明になるので、返送したほうがよいでしょう。

相続税の申告をする必要がなければ、税理士に相談しなくても問題はありません。「作成税理士の氏名、事務所所在地、電話番号」の欄は、空欄のままで税務署に返送します。

概算額が基礎控除額を超える場合は、金額の大小にかかわらず超えた部分に相続税がかかるので、相続税の申告・納付期限と照らし合わせて提出準備を行います。

要否検討表の記入・提出の注意点

要否検討表に記入や提出するときに注意しなければならない点を具体的にまとめました。

1. 亡くなった人についての情報は必要?

被相続人の情報は重要です。KSKシステムの主要情報ともなるためです。間違いのないように記載しましょう。

2.相続税の申告が必要かどうかの判定は?

要否検討表の12「相続税の申告書の提出が必要かどうか検討します」の項目で次のとおり判定します。

- N欄の金額がプラス:相続税の申告が必要

- N欄の金額がマイナス:相続税の申告は不要

- N欄の金額が0または0に近い近似値:相続税の申告が必要な可能性があるため、専門士業に相談したほうがよい

3.相続税の申告要否検討表の提出はいつごろまで?

相続税の申告要否検討表を提出しなかったとしてもペナルティはありませんが、相続税が課税される、されないに関係なく検討を怠らない方がよいと言えます。これは相続税の申告・納付期限に関係しています。要否検討表を作成した結果、申告義務があることが判明することも多いからです。

申告義務がある場合、申告・納付期限まで残された期間がかなり短くなってしまうため、申告要否検討表が手元に届いたら1ヵ月程度をめやすに回答したほうがよいでしょう。

4.相続税の申告要否検討表で虚偽の回答をしてしまった場合は?

「相続税の申告要否検討表」で虚偽の回答をしてしまった、もしくは誤った内容で回答してしまった場合は、正しい内容で速やかに相続税を申告しましょう。

申告要否検討表で虚偽の回答や誤った回答をしたとしても、申告期限までに正しい申告をすればペナルティを課せられることはありません。

ただし、意図的に虚偽の回答をしたり、誤りを放置して申告納税義務を一時的に免れたとしても、のちに税務調査が行われて遺産の内容を調べられることになります。

税務調査の結果、財産を隠していたことが明らかになると、本来納めるべき相続税に加え重加算税や延滞税などのペナルティが課されます。

5.相続税申告が必要な場合

要否検討表の12「相続税の申告書の提出が必要かどうか検討します」の項目で、N欄の金額がプラスであれば、相続税の申告が必要です。申告が必要な場合は急いで申告の準備をしましょう。

また、N欄の金額が0や0に近い値の場合は注意が必要です。というのも、N欄で算出したのはあくまでも概算なので、遺産の金額を正確に計算しなおした結果、相続税の申告が必要になったり、不要になったりする場合があるからです。

確定申告などとは違い、検討事項や必要な書類が多岐に渡り、自分で申告するのには非常にハードルが高いためです。

特に、土地を相続した場合や、特例等を利用する場合は、申告書作成を依頼する税理士によって相続税額に1,000万円ほど差が出ることもあります。

また、多くの税理士事務所は、相続税申告期限3カ月を切ると、特急料金がかかり費用がかさむこととなります。

出来る限り早めに、相続税専門の税理士事務所でお見積をしておくのをおすすめします

6.なぜ専門士業の力を借りるようにすすめるの?

要否検討表が送付されるのは相続が発生してから半年~8ヵ月経過した頃になります。申告が必要な場合、期限までに残すところ4ヵ月~2ヵ月となり、わずかな時間しか残されていません。申告書の作成に必要な情報収集だけでもこの期間では厳しい場合があります。

判定結果で相続税の申告が必要であるとなれば、速やかに相続税専門の税理士に相談し、申告準備に入ることを強くおすすめします。この場合、「相続税の申告要否検討表」の代わりに「相続税申告書」を提出するので返送しなくても構いません。

まとめ

税務署は法務局、役所と情報を共有しているうえ、銀行等にも情報の開示を請求することができます。その結果、税務署は被相続人の財産の情報を簡単に確認することができます。

被相続人に関するそれらの情報をふまえ、税務署は「相続税申告要否検討表」を送付しています。したがって、「相続税申告要否検討表」が税務署から送られてきた相続人は、相続税を申告納税する前提で、相続財産を調査する必要が出てきます。

申告納税が必要なければ「相続税申告要否検討表」を提出し、それで税務署とのやり取りも終わります。しかし、相続税申告が必要な場合、期限内に納税までの手続きを完了しなければなりません。

相続のお手続きについて不明な点、困りごとがある方は、当税理士法人にご相談ください。専門家との連携により、すべての手続きをワンストップでサポートいたします。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,689件(2025年6月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ