相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

国税庁の統計によると、日本全国で7万人を超える税理士がいます。もしも相続税のことを税理士に相談したいと考えたとき、どの税理士を選べばよいのでしょうか。全国にはさまざまな税理士が活躍していますが、この記事では「相続税に強い税理士の選び方」「相続税の税理士選びに失敗した例」などを解説していきます。ぜひご一読ください。

この記事でわかること

・税理士の選び方

・税理士選びの失敗の実例

相続税節税のプロ集団による

最大限節税できる相続税申告を

※計算方法など特定の税務論点への「無料の税務相談」は行っておりません。

相続税に強い税理士を選ぶ4つのポイント

相続税の申告は何十年も看板を掲げている税理士でも、申告経験がほとんど無いという場面もあります。平成30年の国税庁の統計によると、税理士数77,327人に対して、相続税申告件数は111,728 件。つまり、税理士1人あたりの相続税申告件数は、年間約1.4件です。

では、7万人以上の税理士がいる中で、相続税を専門とする税理士はどうすれば見分けられるでしょうか?

相続税を専門とする税理士、相続に強い税理士を見分けるポイントは次の4つです。

相続税に特化した専門性の高さ

相続税に特化した専門性の高さ 相続税の「申告や還付の実績」が豊富にある

相続税の「申告や還付の実績」が豊富にある 相続税に関する書籍の出版やメディア掲載があるか確認

相続税に関する書籍の出版やメディア掲載があるか確認 平均節税額の大きさ

平均節税額の大きさ

(1)相続税が専門分野の税理士かを確認

税理士の専門分野は大きく2つに分かれます。その中でさらに得意分野で対応する業務が分かれます。

![]() 会計専門の税理士

会計専門の税理士

- 法人税

- 所得税

さらに、会計専門の中でも税理士個人の強みが分かれます。

- 会計に強い

- 財務に強い

![]() 相続専門の税理士

相続専門の税理士

- 相続税

さらに、相続税の中でも税理士個人の強みが分かれます。

- 税務調査に強い

- 土地の評価に強い

- ITに強い

※複数の分野を対応している税理士の場合は、どの分野を主業務としているかで判断しましょう。

①相続税申告は高い専門知識と経験が必要

相続は、一生に何度となく、また専門性が問われるという点で大がかりな外科手術に例えられています。高い専門知識と経験が必要な業務であり、知識だけでは解決できません。

ご自身が大がかりな外科手術を受ける必要があるとした場合、手術経験がほとんどない内科医に頼む人はまずいないでしょう。経験豊富な外科医に手術を頼むはずです。

しかし、相続税申告となると、所得税・法人税専門の税理士のような相続の経験の浅い税理士に頼んでしまう人が多いのです。

所得税・法人税専門の税理士に相続税申告を頼むことは、外科知識に乏しい内科医に大がかりな手術をまかせるようなものです。

(2)経験と実績が豊富な税理士を選ぶ

相続税を専門としていても、開業して年数が経っていないため相続税の専門知識や経験が浅い場合もあります。相続税の申告、相続税の還付、相続税対策など相続分野の業務を幅広く対応し、経験と実績が豊富かどうか確認しましょう。

(3)相続税に関する書籍の出版やメディア掲載がある

書籍の出版やメディア掲載は、税理士の専門性やノウハウを客観的に評価できる手段です。

書籍であれば、一般的な相続のハウツー本だけではなく、より専門性の高い本を執筆しているか確認しましょう。メディア掲載もどんな媒体にどのような内容で意見を求められているのかをチェックすることで、その税理士が客観的にどの専門分野で評価されているかが分かります。

(4)平均の節税額が大きいか確認

相続税対策を依頼する際は、税理士の節税実績を確認することも重要です。

例えば、岡野相続税理士法人では平均節税額が681万円、平均して15%の節税を実現しています。

このように具体的な実績を公開している税理士事務所なら安心してサポートをお願いすることができます。平均節税額を参考にして、信頼できる税理士を見つけましょう。

相続税に強い税理士の探し方

相続税に強い税理士の探し方は下記の通りです。

●無料面談を活用する

●紹介を受ける

(1)ホームページを活用する

相続税の申告や還付、生前対策などを依頼したい場合、ホームページを活用します。まず相続税を専門としている税理士で絞り込み、そこからさらに依頼したい内容に合った知識や経験を持っているかで最終的に候補を2人か3人に絞りましょう。

税理士が相続税を専門としているかどうか判断するためには、ホームページの内容を詳しくチェックすることがおすすめです。

(2)無料面談を活用する

相談してみたい税理士がある程度リストアップできたら、「無料相談」の機会を通して実際に相談してみましょう。

無料相談をしたらすぐに契約が必要なわけではありません。

複数の無料相談を使ってみることがおすすめです。

その際は、以下を確認しましょう。

●費用に関しても説明してくれる

●相続にまつわるメリットだけではなく、デメリットも教えてくれる

(3)紹介を受ける

相続税に強い税理士を探す際には、口コミや紹介を活用することも有効です。

知人や家族、友人からの紹介は信頼性が高く、実際の経験に基づいた意見を聞くことができます。また、インターネット上の口コミサイトやレビューも参考になります。

他のクライアントの評価や体験談を確認することで、信頼できる税理士を見つけやすくなるでしょう。

相続税に強い税理士を探すときの注意点

相続税の相談を税理士に依頼する場合、以下4つの方法を選択すると失敗するおそれがあります。

慣れているのでいつもお世話になっている税理士を選ぶ

慣れているのでいつもお世話になっている税理士を選ぶ 交通費や時間の節約のために近所の税理士を選ぶ

交通費や時間の節約のために近所の税理士を選ぶ インターネットで探した料金の安い税理士を選ぶ

インターネットで探した料金の安い税理士を選ぶ 相続専門の税理士だが経験の浅い税理士を選ぶ

相続専門の税理士だが経験の浅い税理士を選ぶ

1つでも当てはまった方は、税理士および税理士事務所の選び方を見直すことで、相続税を節税できる可能性があります。

(1)相続税の払い過ぎ

相続税申告に慣れていない税理士は、相続財産を高めに評価しがちです。すると、「相続税を払い過ぎる」可能性があります。

岡野相続税理士法人は他の税理士が提出した相続税申告書の見直しをこれまで3,180件以上(2024年6月末時点累計)依頼されてきましたが、10人中8人が適切な申告がされていませんでした。数十万~最大数千万円もの「払わなくていい相続税」が過大に納税されていたのです。たとえ税理士でも、経験がないと適正に計算することが難しいのが相続税です。

(2)相続税は自動的に還付されない

他の税金は払い過ぎていると国から還付金のお知らせが届くことがありますが、相続税は残念ながら届きません。相続人が適正額より高い相続税を払うと税収入が増えるため、税務署は「税金の払い過ぎ」を指摘してくれません。払い過ぎに気づかないままなのです。

(3)14件中1件が税務調査されている事実

税務調査という言葉をご存じでしょうか。税務調査とは、申告された内容に対して、その申告が適正な内容かどうかを税務署が調査することを意味します。相続税は税務調査を受けやすく、14件に1件は税務調査を受けているとされます。税務調査を受けると、現在9割近い確率で追徴課税が発生しています。税務調査は主に過少に申告されている場合に起こるため、指摘されないようにするためには適正に申告するか、多めに税額を申告するかのどちらかが対策になります。

適正な申告は経験がないとリスクになるので、大多数の税理士は多めに申告することが多いと言われています。税務調査を背景に、相続税の払い過ぎが発生しているのです。

相続税の税理士選びに失敗した実例

ここでは、相続税の税理士選びに失敗した方の実例を紹介します。

(1)所得税・法人税専門の税理士に相続税申告を依頼したA様

以下でご紹介するのは、税理士選びを間違ったために払わなくてもいい相続税を支払うことになった、ある相続人の事例です。

(2)相続時の状況

| 被相続人 | 母(年齢:80歳) |

|---|---|

| 相続人 | 2人(子2人) |

| 相談者 | 長男 |

| 遺産 | 自宅/賃貸アパート等土地:3億円 預貯金:1億円 負債:1,000万円 |

| 遺産分割 | 遺言が無く遺産分割協議が必要 |

| 評価のポイント | 不動産が多く、土地評価次第で相続税額が変動する |

- 家系図

(3)ご相談の経緯

A様は、初めての相続税申告を知り合いの税理士に依頼し、相続税1,200万円を支払いました。ただ、その税理士は所得税・法人税を専門としており、打ち合わせの段階から「本当に相続税を任せていいのか?」と不安を感じていたそうです。

納税後、A様は「もっと節税できたのでは?」と考え、当税理士法人へご相談にいらっしゃいました。申告内容を拝見したところ、土地評価に適切でない部分が見受けられました。

(4)土地評価での減額を見落としていた

都内に500㎡以上の貸地が2箇所ありましたが、広大地評価がされていませんでした。

計算したところ、この2箇所の土地評価だけで8,000万円の減額が見込まれました。

このように初めの申告に誤りがあった事から、当税理士法人で税務署と交渉をすすめた結果、納めた相続税の1,200万円全額が戻ってきました。

A様は、払わなくてもいい相続税を払っていたことになります。

他にも相続税の税理士選びに失敗した事例について知りたい方は下記記事もご覧ください。

「失敗する相続税申告税理士の選び方。失敗事例5つを紹介」

不動産が相続に含まれる場合は手数料の上乗せに注意する

相続税の税理士への報酬金額は、一般的には諸経費も含んだトータルの金額になっています。しかし、不動産が相続に含まれる場合に不動産の売却を前提に対応を進める事務所もあるため、注意が必要です。

不動産の売却を進める税理士は、税理士事務所と提携している不動産会社や宅地建物取引士、その他専門家への報酬、それを仲介する税理士への手数料がそこに上乗せされるという報酬体系を採用している場合があります。

税理士への報酬が他事務所と同じか、または低くても、不動産売買にかかわる手数料を加算すると他の税理士に比べて高額になることがあります。多数の専門家と連携し、ワンストップで円滑に手続きを進められるというメリットがある一方、そこにかかる費用が通常よりも多くならないか必ず事前にご確認ください。見積もりを複数取得し、比較してみることもおすすめです。

相続税申告を税理士に依頼する場合の料金とは

相続税申告を実際に依頼すると、費用が気になるところです。相続税の税理士報酬の相場は、目安として遺産総額の0.5〜1%と言われています。内訳の詳細は以下の通りです。

• 加算報酬

• その他費用

基本報酬は、相続財産の総額によって異なります。加算報酬は相続人の人数や、申告期限までの期間等で変動する料金です。その他費用には書類作成にかかる印紙や郵券 (切手)などの実費等が含まれます。

(1)税理士費用の注意点

税理士事務所によって基本報酬も加算報酬も料金の幅があります。「こんなに高いと思わなかった」というトラブルを避けるためにも契約前には必ず面談を行い、費用に関する詳しい説明を受けましょう。納得した上で契約をすることが重要です。

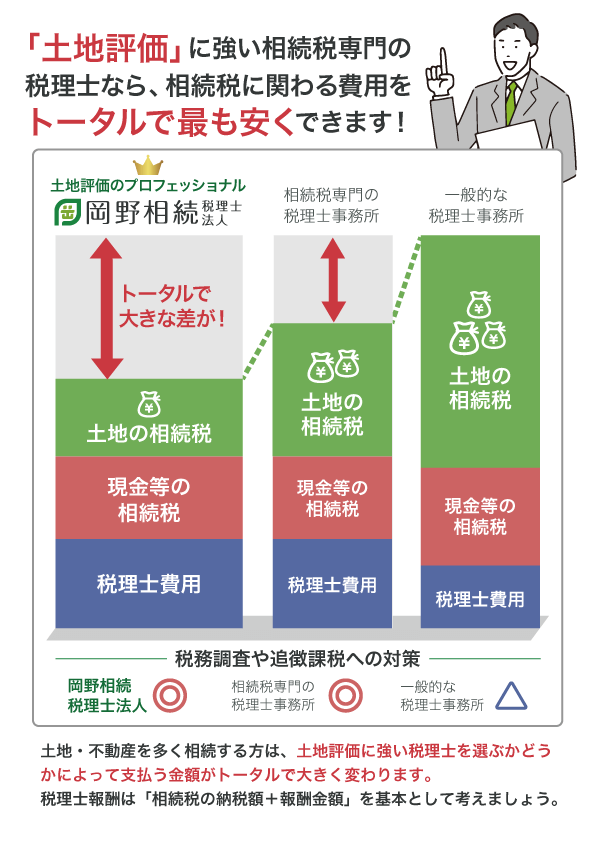

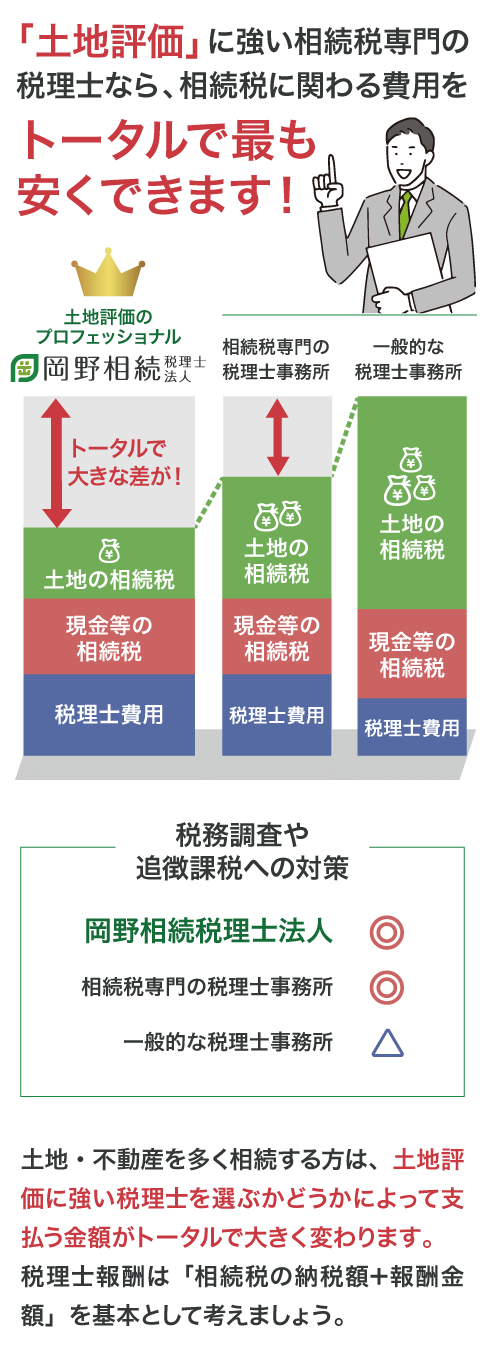

(2)相続税の減額可否の注意点

相続税申告書作成の費用は税理士報酬だけではなく、支払う相続税との合計が重要です。税理士への依頼料金と納める相続税額をトータルでどれくらいかかるのかを把握して判断することをおすすめします。

ただし、相続財産の詳細や遺産分割の協議が面談時点ですべて整理できるわけではありません。契約時点で相続税額の最小限の金額を算出できるものではないのです。税理士が調査を進め、詳細が分かるほど減額が適用できるかどうかの判断が可能になります。

専門性の高い税理士ほど、契約時に提示された見積りより実際に支払う税額が安くなる可能性があることを覚えておきましょう。

相続税申告の税理士費用について詳しく知りたい方は以下の記事もご覧ください。

「相続税申告の税理士の費用は?目安相場や相場が高い理由などを解説」

相続税専門の税理士に依頼することがおすすめ!

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人で払い過ぎた相続税を取り戻す「相続税還付」のご相談を受けていると、上図のようなケースは驚くほどよく見受けられます。当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

不動産の相続は岡野相続税理士法人におまかせください

岡野相続税理士法人は、年間7,399箇所の土地評価を行っているため土地評価の実績が豊富です。また、岡野相続税理士法人が土地の評価を見直したことで、納税額が2億円の減額に繋がった事例もあります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

まとめ

相続税申告は専門知識と経験が必要であり、適切な税理士を選ぶことで多くの節税が可能です。

下記ポイントを忘れずに税理士を選ぶことで、納税額が足りずに税務調査が入ってしまったり、相続税を払いすぎてしまったりすることを回避することができます。

●経験と実績が豊富な税理士か

●相続税に関する書籍の出版やメディア掲載があるか

●平均の節税額が大きいか

信頼できる税理士を見つけサポートしてもらうことで、納税額を最大限抑えた適正な申告を行いましょう。

相続税節税のプロ集団による

最大限節税できる相続税申告を

※計算方法など特定の税務論点への「無料の税務相談」は行っておりません。

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5109件(2024年6月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。