「資産家の相続税額」とは!石原慎太郎氏の遺産や著作権の行方は?

令和4(2022)年2月1日、作家で政治家の石原慎太郎氏がお亡くなりになりました。放胆な発言が常に世間の耳目を集め、その一方で文筆家らしい表現への繊細なこだわりも持ち合わせた、文人政治家の突然の訃報に心よりご冥福をお祈りします。

石原慎太郎氏の遺産額は豪邸を含め約10億円!?

昭和31(1956)年、一橋大学法学部在学中に書いた小説『太陽の季節』で、文學界新人賞と芥川賞を受賞。同作は映画化され、「太陽族」という流行語も生みました。昭和43(1968)年、参院選にトップ当選し、その後、環境庁長官、運輸大臣を歴任し、第14~第17代の東京都知事も務めた石原慎太郎氏。

東京都知事の資産は、『政治倫理の確立のための東京都知事の資産等の公開に関する条例』に基づき公開されています。それによれば、平成23(2011)年の慎太郎都知事の所得は約3,163万円で、そのうち著書の印税・原稿料などの事業所得は約860万円だったそうです。

東京都知事を辞職後、平成24(2012)年に『日本維新の会』代表に就任し、衆議院議員として国政に復帰されました。国会議員の給与は、『国会議員の歳費、旅費及び手当等に関する法律』によって金額が定められています。衆議院、参議院ともに議員の年間給与は2,180万円。大臣、議長、副議長になると金額が上がりますが、慎太郎氏は平成26(2014)年に『次世代の党』最高顧問に就任したのち、政治家を引退されています。

東京都大田区の高級住宅街にある自宅は、土地の評価額だけでも推定3億円、平成26(2014)年に手放した逗子の別荘も売却価格は約3億円と推測されています。都知事辞職後の総資産は10億円程ではないかと言われていました。

遺産総額が10億円、相続人は配偶者と子ども5人と仮定して基礎控除を差し引くと、相続税課税遺産総額は9億3,400万円。法定相続分通りに遺産分配したとすれば、相続税額は概算で1億円超となります。

亡くなった人の著作権や印税はどうなる?

数多くの著書がある慎太郎氏ですが、ミリオンセラーとなった『「NO」と言える日本 -新日米関係の方策-』(盛田昭夫氏との共著)、弟で俳優・歌手の故・石原裕次郎氏を題材にした私小説『弟』は、誰しも一度は目や耳にしたことがあるのではないでしょうか。再発した膵臓癌の闘病中も執筆活動を続け、「文藝春秋」に投稿された『死への道程』が絶筆となりました。

ところで、著作物の作者が他界した場合、その著作権はどうなるのでしょう?

著作権とは、著作者が保有する知的財産権の一種で、その作者の思想や感情が表現された文芸・学術・美術・音楽などの創作物が対象となります。著作権者は自身の著作物の利用を独占でき、第三者が無断でその著作物を利用することはできません。著作権は著作物を創作した時点で自動的に発生し、著作権を得るための手続きは不要です。

著作権には著作権法で保護期間が定められていて、原則として著作者の生存年間およびその死後70年間となっています。平成30(2018)年12月30日施行の改正著作権法により、従前の50年間から70年間に延長されました。

保護期間には、著作者の死亡時を起算点とするのではなく、公表時や創作時を起算点とする以下の例外も定められています。

著作物の種類 保護期間 無名・変名(周知の変名は除く)の著作物 公表後70年(死後70年経過が明らかであれば、その時点まで) 団体名義の著作物 公表後70年(創作後70年以内に公表されなかったときは、創作後70年) 映画の著作物 公表後70年(創作後70年以内に公表されなかったときは、創作後70年) ※参考:文化庁『著作者の権利の発生及び保護期間について』

また、著作権には著作者の財産的な権利を保護する「著作財産権」、著作者の人格的な権利を保護する「著作者人格権」の2種類があり、それぞれ下記の権利が著作権法によって定められています。

著作財産権(狭義の著作権)

複製権、上演権・演奏権、上映権、公衆送信権・公の伝達権、口述権、展示権、頒布権、譲渡権、貸与権、翻訳権・翻案権などの二次的創作権、二次的著作物の利用権

●著作者人格権

公表権、氏名表示権、同一性保持権

さらに、著作者に対してではありませんが、「著作隣接権」も著作権法に定められた権利の一つです。実演家、レコード製作者、放送事業者、有線放送事業者など、著作物の伝達に重要な役割を負っている人に認められた権利となっています。

著作権者が亡くなると、「著作財産権」は相続財産となり、法定相続人は印税などを引き継ぐことができます。「著作者人格権」は著作者の死亡とともに消滅し、「著作財産権」も相続人不在の場合には消滅して、著作権は社会全体で共有されている状態(パブリックドメイン)となります。「著作隣接権」は譲渡や相続が可能です。

なお、「印税」と「原稿料」はよく混同されるのですが、対価としての定義が異なります。

印税とは

著作権使用料と引き換えた著者検印紙から、「印税」と呼ばれるようになりました。著作物を販売した際の収益の一部を著作者が受け取る対価のことで、販売価格×印税率×販売部数または発行部数となるのが一般的です。販売価格1,500円で印税率が5%、販売部数300万部のベストセラーなら、印税は2億2,500万円になります。

原稿料とは

執筆のために費やした時間や労力に対して支払われる対価のことです。出版社と著作者が交わす契約にもよりますが、「印税」は刷数が増えるのに応じて支払われるのに対して、一般的に「原稿料」は1回限りの支払いとなります。

妻・典子さん死去で石原家には数次相続が発生!

慎太郎氏を追うかのように、妻・石原典子さんがこの世を去ったのは令和4(2022)年3月8日。慎太郎氏の死からわずか1ヵ月と1週間程のことでした。

慎太郎氏の一次相続に続き、その配偶者の二次相続が発生してしまったのです。このように、被相続人の遺産分割協議が決着しないうちに、法定相続人のひとりが亡くなってしまい、一次、二次……と立て続けに相続が開始されることを「数次相続」と言います。

数次相続について詳しくは、『数次相続が起きたら。手続きや相続税申告の注意点などを解説!』のコラムもご参照ください。

遺された法定相続人は、元衆院議員の長男・伸晃氏、タレントの次男・良純氏、衆院議員の三男・宏高氏、画家の四男・延啓氏の4人の息子たち。そして、婚外子である五男。平成6(1994)年に慎太郎氏が認知しています。

東京都大田区の自邸がある宅地は、慎太郎氏と配偶者・典子さんの共有名義になっていたそうで、数次相続が発生すると手続きがかなり複雑です。

数次相続の場合、まず一次相続の相続登記(不動産の名義変更)をし、次に二次相続の相続登記をするのが原則です。登記費用もかかりますし、令和3年度税制改正により相続登記は義務化され(※)、相続開始から3年以内の申請を怠れば10万円以下の過料が課されます。

※相続登記の義務化は令和6(2024)年4月1日施行ですが、過去の相続にも適用(遡及適用)されます。

ただし、数次相続の場合、以下いずれかの条件に当てはまれば、「中間省略登記」が可能です。中間省略登記とは、複数の権利移転があった際、中間の登記を省略し、当初の名義人から最終的な現在の名義人に変更する方法です。

- [条件1]中間の相続人が単独の場合

- [条件2]中間の相続人は複数だが、内1名が単独で相続する場合

慎太郎氏は、生前、「死んだ後までガタガタ身内が揉めるのはカッコよくない」とおっしゃっていたそうです。自らを「暴走老人」と称し、豪快な人柄ではありましたが、手広く投資を行うタイプではなく、「葬式不要、戒名不要。我が骨は必ず海に散らせ」と遺言状に記していたとか。

とはいえ、有名人一家として、常に衆目を集める石原家。今後も遺産の行方は注目されることでしょう。10億円以上の相続財産を遺したとすれば、国税局や税務署の税務調査担当官も注視しているかもしれません。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

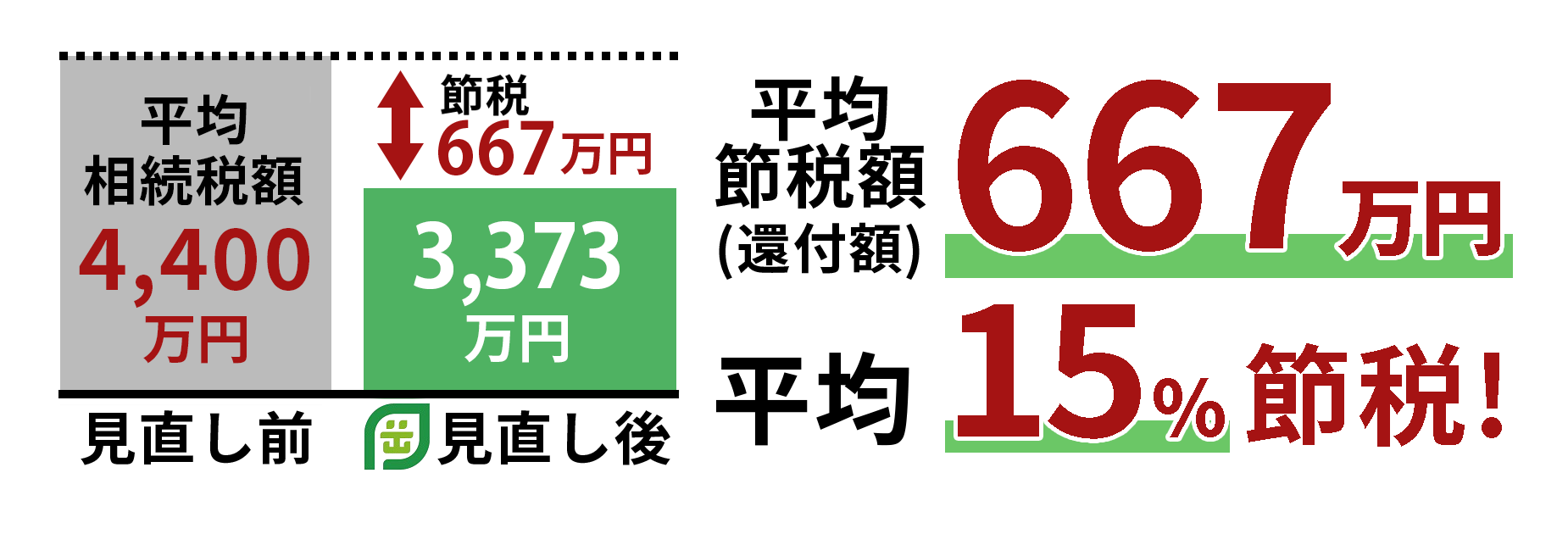

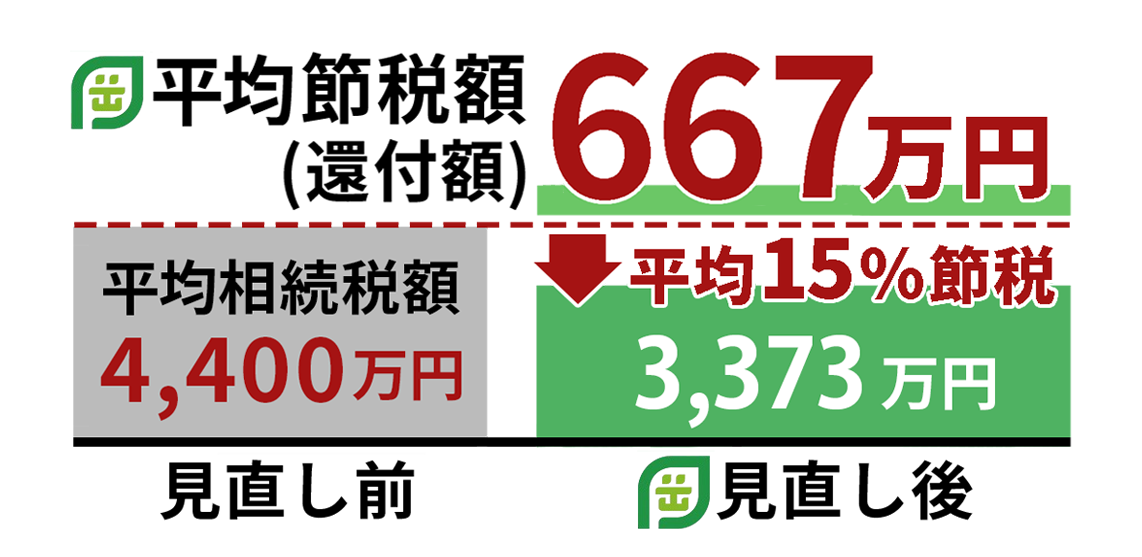

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,649件(2025年5月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ