【セットバックが必要な土地を相続】相続税評価や確認方法を解説

相続した土地、もしくは相続する土地に「セットバックが必要」と言われ、セットバックってなに?どんな土地のことをいうの?と調べる方は少なくないでしょう。

そこで今回は、「セットバックが必要な土地」とはどのような土地のことをいうのか、セットバックが必要な土地の評価方法や相続税の計算方法、注意したいポイントなどについてわかりやすく解説していきます。

また、相続税申告後に土地の評価を見直したことによって、「セットバックによる評価額減」で相続税還付が成功した事例もご紹介していますので、ぜひ最後までご確認ください。

相続税節税のプロ集団による

最大限節税できる相続税申告を

セットバックとは?

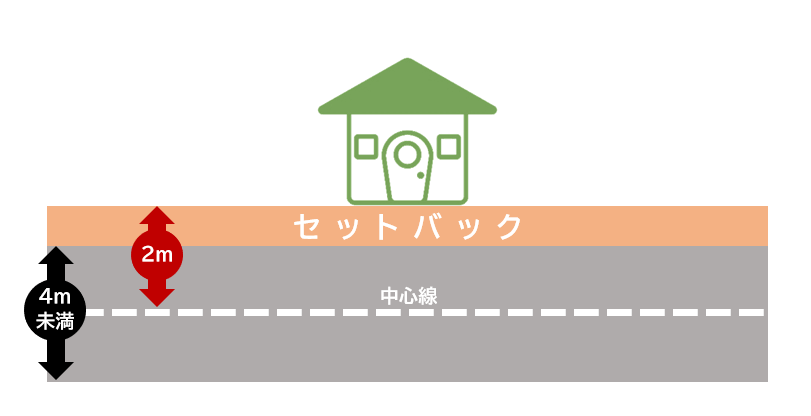

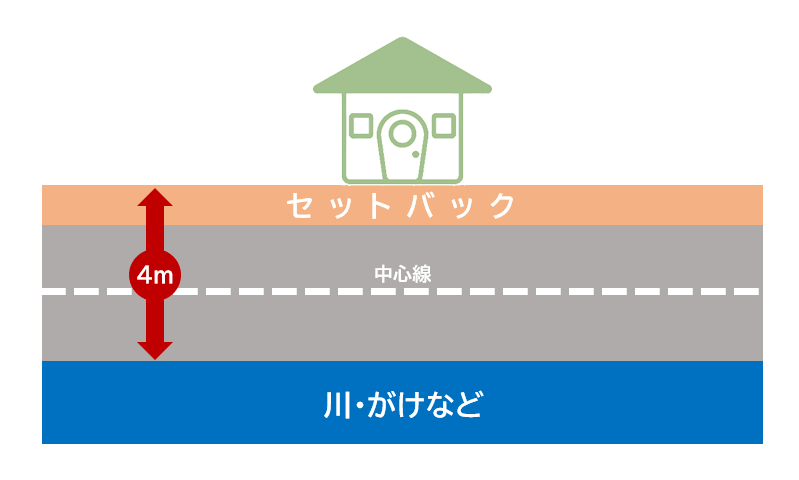

セットバックとは、建築基準法により指定された「2項道路」に接している土地で、その道路の中心の線から2mが確保できるまで土地側に後退させ、その後退した部分を道路として提供することをいいます。

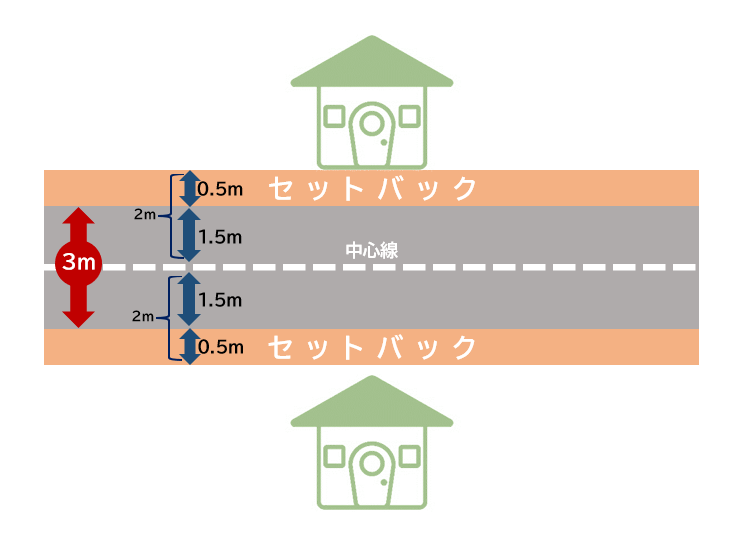

建築基準法第42条では、道路の幅は4m以上確保しなければならないとされています。

なお、道路の片方が、がけ地・川・線路等に沿っている場合は、がけ地等の境界線から土地側に4mの位置まで後退する必要があります。

さらに、セットバックは道路の両側を均等にするため、道路幅が3mである場合は0.5mずつ土地側に後退することになります。

しかし、昭和47年の建築基準法改正前に建てられた建物は、道路の幅が4mに満たしていないことがあります。その場合、道路の幅が4m満たしていなくても建築基準法上の道路(4m)として扱われることになっています。(詳細は「メモ:2項道路とは?」で後術)

その代わり、建て替えの際には道路の幅を4m以上確保するように定められています。

セットバックが必要とされる土地は、敷地の一部が道路として利用されることとなるため、その分相続税評価額の減額に期待できます。

2項道路とは、簡単にいうと「道路とみなされたもの」です。

前述したように、建築基準法施行前から利用されていた、建物が立ち並ぶ既存道路の幅が4mを満たしていない場合、特定行政庁が道路として指定したものに限り、建築基準法上の道路とみなされます。

これを「2項道路(みなし道路)」といいます。

セットバックの確認方法

セットバックが必要であるか確認するには、以下の3つの方法があります。

- 役所を利用して確認する

- 実測で確認する

- 該当の土地周辺の状況から確認する

役所を利用して確認する

「所有または相続する土地がセットバックが必要な土地に該当するものなのか」を、建築課や建築指導課、道路課等に問い合わせて確認することができます。

直接役所の窓口に出向くこととなりますが、役所で確認する方法が一番確実です。

実測で確認する

実際に該当の土地に接している道路の幅を測って確認する方法です。

道路の幅が4mに満たない場合は、セットバックが必要である可能性があります。

注意したいのは、道路の幅が4m満たない場合であってもセットバックが必要とならない場合もあるので、実測の結果を役所に申し出て確認することをおすすめします。

該当の土地の周辺状況から確認する

該当の土地の周辺状況を見ることによって確認する方法です。

周辺で先に建て替えなどを行った土地があれば、セットバックを行った形跡があるかどうかを確認できます。

隣や向かいの土地がセットバックしている場合は、自分の土地もセットバックが必要である可能性は高くなるでしょう。

「セットバックが必要とされる可能性が高い」ということを役所に申し出て確実な判断をしてもらいましょう。

セットバックの確認は、基本的には現地調査や役所調査を要します。

しかしながら、それらを行っていない税理士が多く、セットバックが必要とされる土地であることを見落としてしまっているケースが非常に多いです。

セットバックは相続税の節税に大きく影響するため、見落としは避けたいところです。

相続税の過払いを防ぐためには、相続税申告の際は、土地の評価に強い相続税専門の税理士に相談・依頼することが得策です。

セットバックが必要とされる土地の相続税評価

セットバックが必要とされる土地の相続税評価を行う場合は、セットバック面積の通常評価額から70%相当額を控除して評価します。(財産評価基本通達の規定)

セットバックした部分が不特定多数の人の通行の用に供されている場合、公衆用道路として評価できるため、評価額は0円となります。

ただし、私的に利用しているなど不特定多数の人が利用する道路ではない場合は私道として評価する必要があります。

セットバック部分には、私的に自転車や鉢植えなどを置いたりすることのないよう注意しましょう。

相続税評価額の計算方法

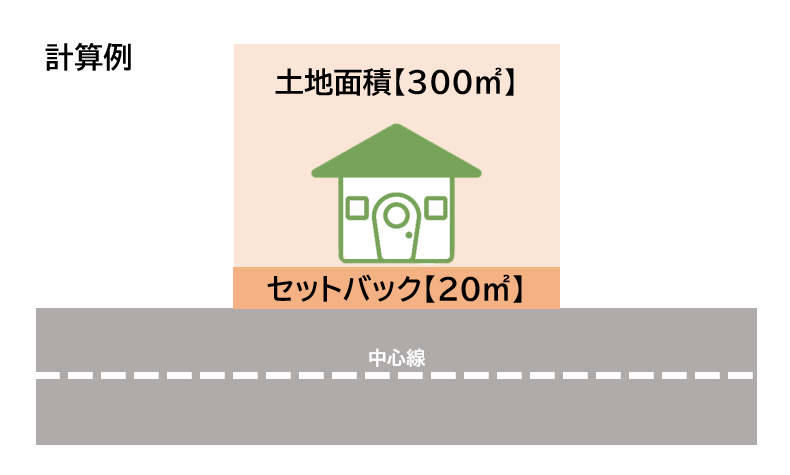

セットバックが必要とされる土地について、通常評価額から70%相当額を控除する計算具体例をご紹介いたします。

| 土地の面積 | 300㎡ |

|---|---|

| 通常評価額 | 3,000万円 |

| セットバック部分面積 | 20㎡ |

上記のような条件であった場合、計算式は以下の通りになります。

【3,000万円-3,000万円×(20㎡÷300㎡)×0.7=2,860万円】

この場合、通常評価額よりも140万円も減額することができました。

当然、減額に応じて相続税額も軽減されることとなります。セットバック適用による節税効果の高さがよくわかりますね。

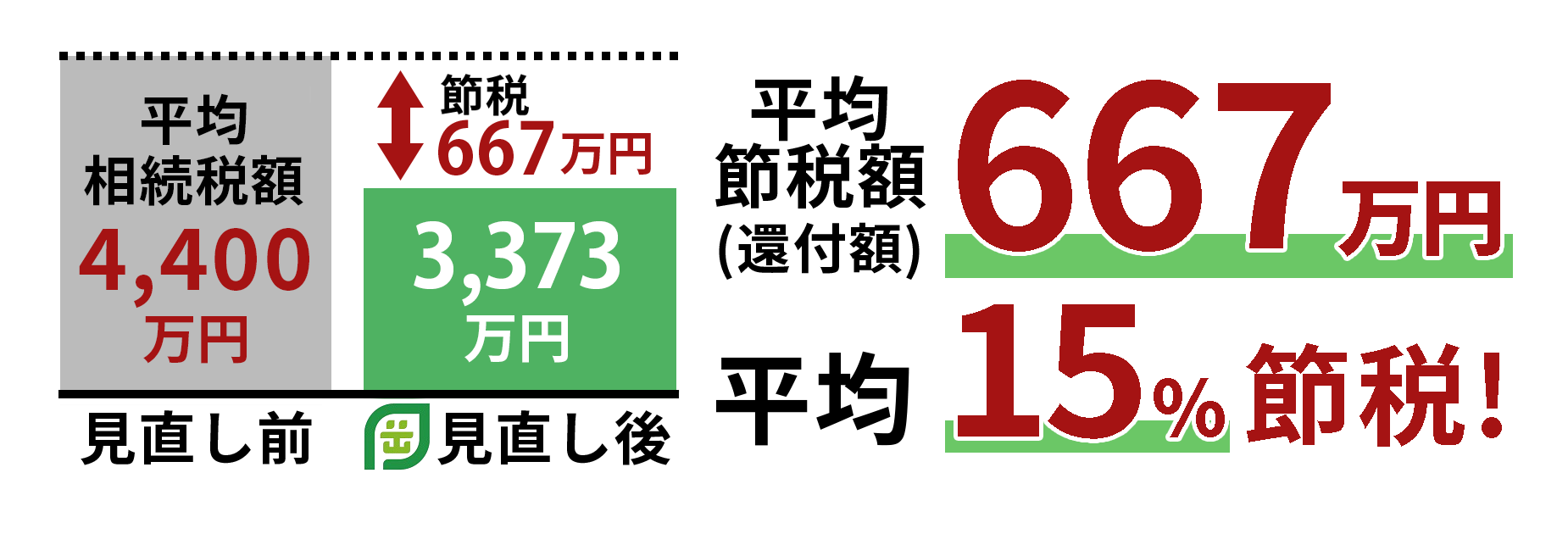

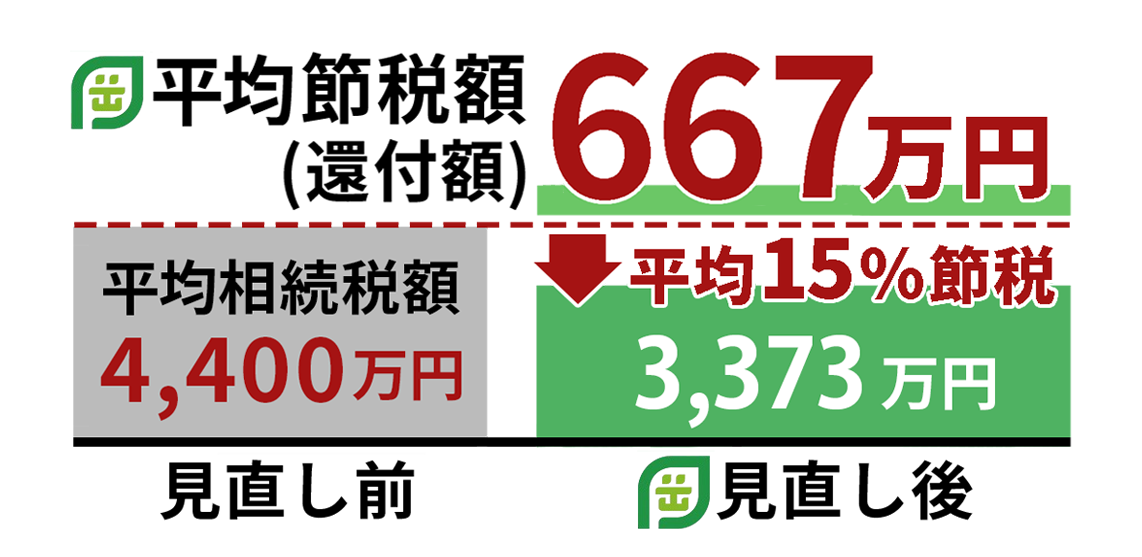

岡野相続税理士法人「セットバック部分の見直しによる相続税還付成功事例」

先で解説したように、セットバックの適用は多くの税理士が見落としています。

当税理士法人では、過去1,000件を超える相続税申告書を見直してきましたが、セットバックの見逃しによって相続税を多く払い過ぎている事例が数多く確認されています。

相続税の過払いが確認された申告書は、当税理士法人で更正の請求を行うことによって払い過ぎた相続税を取り戻しています。

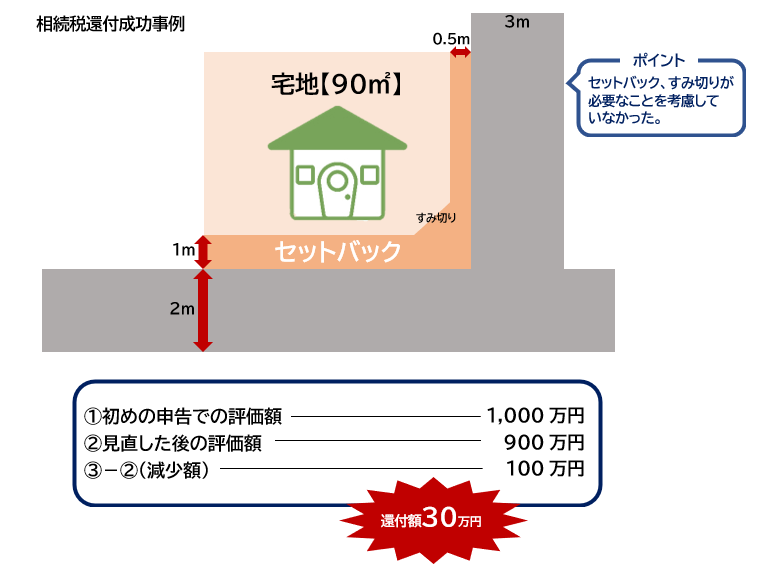

セットバックの事例

初めの申告では、建て替えや新築をするときにセットバックの必要があることを見逃していました。しかし、地図上で見ても道路の幅は明らかに狭かったので市役所の道路課で確認したところ、2項道路であることがわかりました。

さらに、角地でもあったため、人と車を通行しやすくするための「すみ切り」も必要でした。

南側の道路1m、東側の道路0.5mのセットバック分と、すみ切り分の面積を計算して更正の請求をした結果、100万円の土地評価額減額に成功し30万円の相続税が戻ってきました。

セットバックの見落としにより、本来より高い相続税を払っている可能性があると考えられる方は当税理士法人の無料相談窓口までお問合せください。

土地の相続税に関するご相談は岡野相続税理士法人へ

圧倒的な節税効果に期待できるのは、土地といっても過言ではありません。

土地にはひとつひとつ個性があります。その個性を見逃すことなく評価し、適切に特例を活用することにより、相続税額を大幅に抑えることが可能となります。

しかしながら、土地の個性に気づかずに相続税を算出している税理士が多いのが実情です。

土地の評価は相続税の中でも最も複雑であり、土地の評価に精通している税理士でなければ適確な申告を行うことは非常に難しいことでしょう。

思わぬ損を防ぐために、相続税申告の際には土地の評価に精通している相続税専門の税理士に依頼することをおすすめします。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

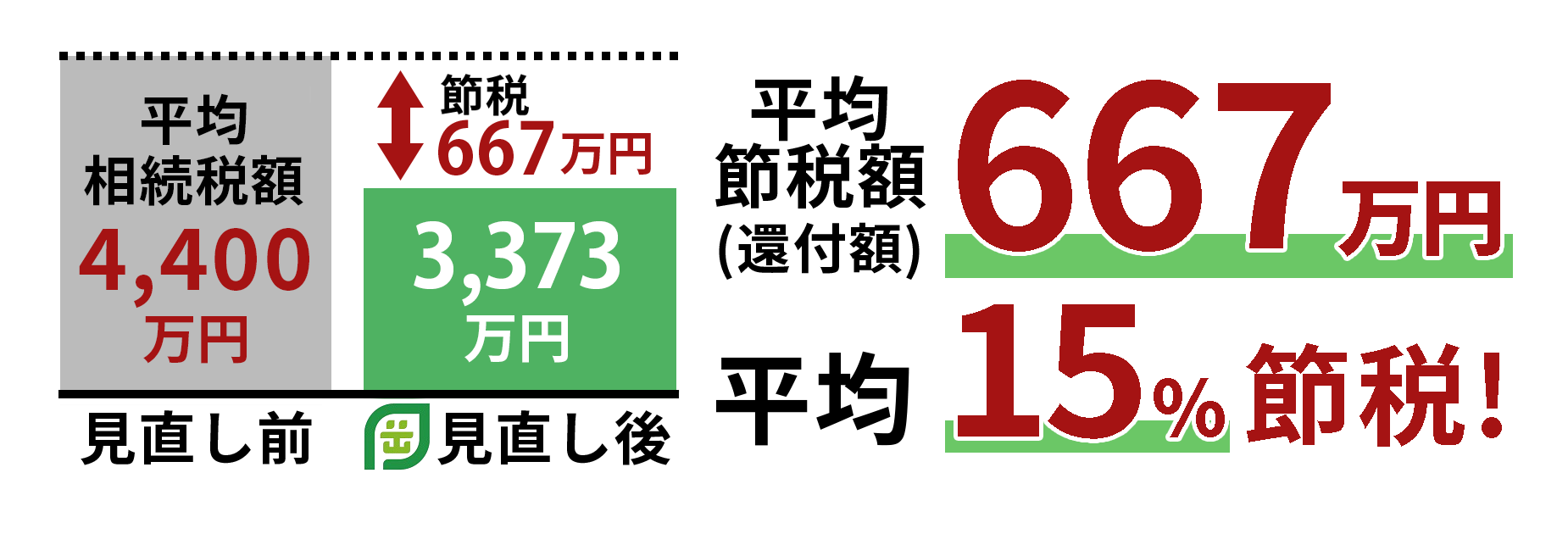

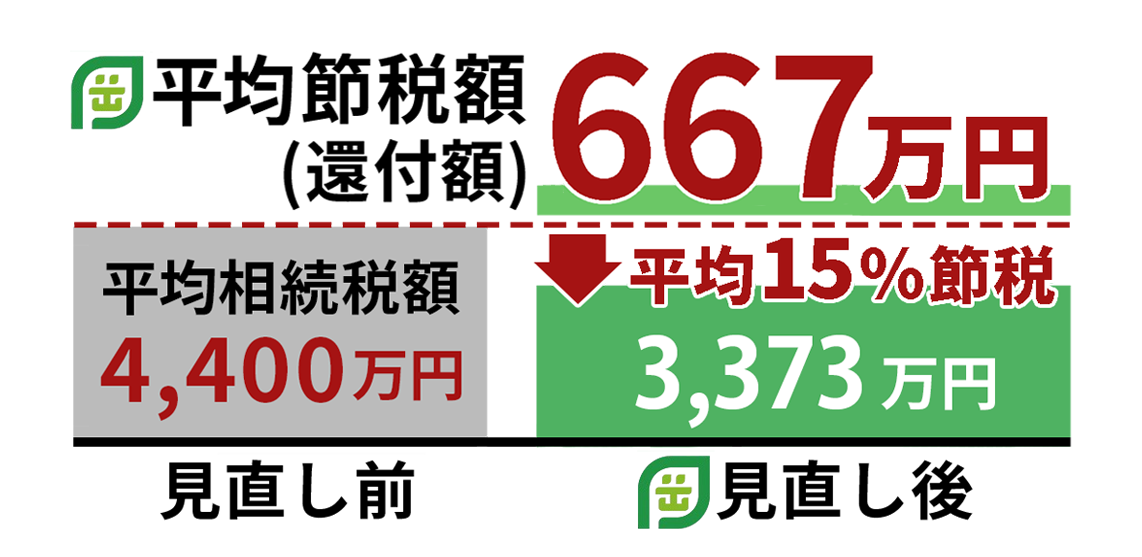

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,649件(2025年5月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ