【無道路地を相続】土地評価や売却、活用方法などについて解説

所有する土地が道路に接していない場合、そこに新築で家を建てたり、すでにある家屋を建て替えたりしようとすると建築制限がかかってしまいます。

その土地を売却しようと思っても、同じ条件で道路に面した土地に比べると、土地の評価額が下がってしまうことから、道路に接していない「無道路地(むどうろち)」は、相続税評価をする際、道路開設費用を差し引くことが認められています。

親から相続した土地が「無道路地」だった場合、このことを知らずに相続税申告すると、本来よりも高い税金を納めることになってしまいます。

そこで今回は、無道路地について、土地の評価や売却方法などについて解説します。

相続税節税のプロ集団による

最大限節税できる相続税申告を

※計算方法など特定の税務論点への「無料の税務相談」は行っておりません。

目次

無道路地とは?

無道路地とは、一般には「道路に接していない土地」や「道路に接している部分がわずかで接道義務を果たしていない土地」のことをいいます。

接道義務は、建築基準法第43条で定められた「都市計画区域内の建築物の敷地は『道路』に2m以上接していなければならない」という義務のこと。つまり、この義務が果たされていない土地は無道路地になるということです。

※ここでいう『道路』は、建築基準法上の道路を指します。

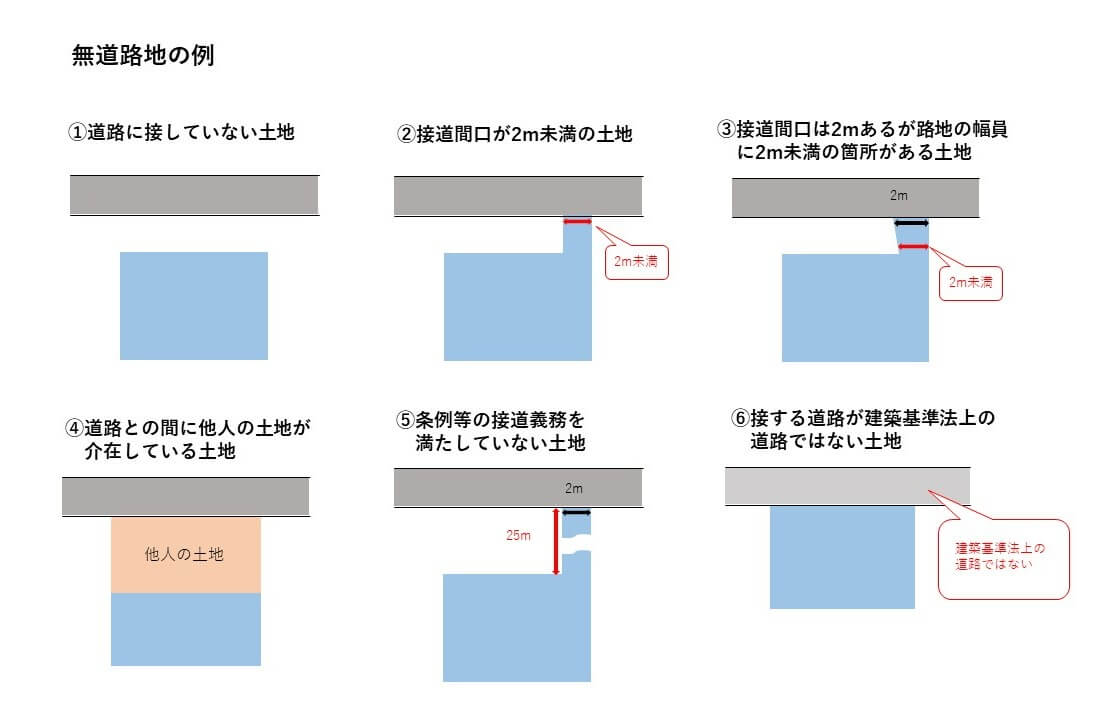

次のような土地が、無道路地となります。

- その①:道路に接していない土地

- その②:接道間口が2m未満の土地

- その③:接道間口は2mあるが路地の幅員に2m未満の箇所がある土地

- その④:道路との間に他人の土地が介在している土地

- その⑤:条例等の接道義務を満たしていない土地

- その⑥:接する道路が建築基準法上の道路ではない土地

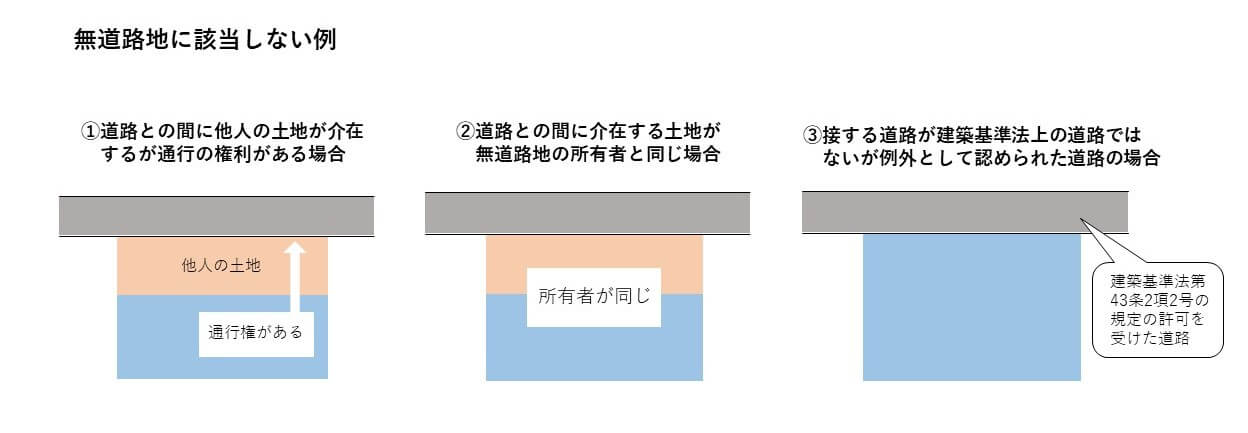

無道路地に該当しない例

一見すると無道路地に見えますが、無道路地に該当しない例を紹介します。

- ①道路との間に他人の土地が介在するが通行の権利がある場合

- ②道路との間に介在する土地が無道路地の所有者と同じ場合

- ③接する道路が建築基準法上の道路ではないが例外として認められた道路の場合

無道路地の相続税評価

無道路地は同じ条件で道路に面した土地に比べると、土地の評価額が下がってしまうことから、相続税評価をする際、道路開設費用を差し引くことが認められています。

無道路地の評価は、実際に利用する路線(道路)の路線価(路線に面する標準的な宅地の1㎡あたりの価額のこと)に基づき、不整形地の評価など各種補正を適用した価額を求め、その価額の最大40%の範囲内において相当額として認められる通路開設費用を控除して評価します。

無道路地の相続税評価方法(計算方法)

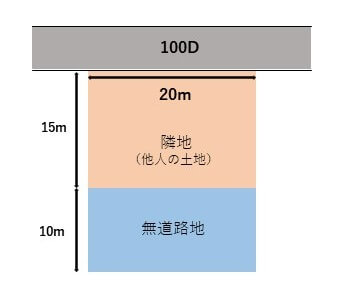

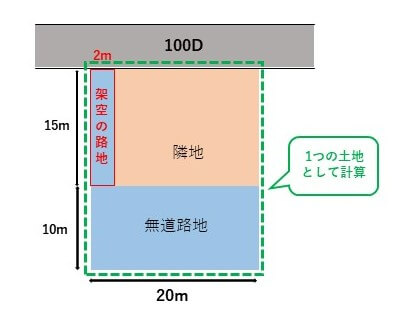

ここでは、道路との間に他人の土地がある無道路地を例に、この無道路地の評価方法(計算方法)について解説します。

隣地:幅20m/奥行15m

無道路地:幅15m/奥行10m

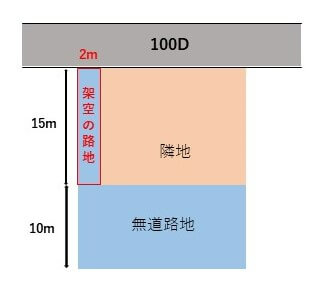

手順1:架空の路地を設定する

この場合、無道路地に接道義務を果たす架空の路地(ここでは2mとします)を設定します。

手順2:無道路地の奥行価格補正後の価額を求める(計算方法)

次に、①「隣地に通路開設した土地と無道路地を1つにした土地の奥行価格補正後の価額」と、②「隣地の奥行価格補正後の価額」をそれぞれ算出したあと、①から②を引いて「無道路地の奥行価格補正後の価額」を算出します。

奥行価格補正後の価額の算出にあたっては、国税庁の「奥行価格補正率表」を使用します。

①「隣地に通路開設した土地と無道路地を1つにした土地の奥行価格補正後の価額」の求め方(計算方法)

隣地に通路開設した土地と無道路地を1つにした土地として、奥行価格補正後の価額を求めます。

【式】路線価×奥行価格補正率×(かげ地(隣地)+無道路地の合計面積)

この場合、路線価は千円単位のため100Dは100,000円、奥行25m(15m+10m)を「奥行価格補正率表」で見ると「24m以上28m未満=0.99」に該当、隣地と無道路地を合わせた面積は500㎡となり、これを式に当てはめると…

100,000(円)×0.99×500(㎡)= 4,950万円 となります。

奥行:25m/幅20m

面積:500㎡

奥行補正率:0.99

②「隣地の奥行価格補正後の価額」の求め方(計算方法)

続いて、隣地の奥行価格補正後の価額を求めます。

【式】路線価×奥行価格補正率×かげ地(隣地)の面積

この場合、路線価は100,000円、奥行15mを「奥行価格補正率表」で見ると「14m以上16m未満=1.00」に該当、隣地の面積は300㎡となり、これを式に当てはめると…

100,000(円)×1.00×300(㎡)= 3,000万円 となります。

奥行:15m/幅20m

面積:300㎡

奥行補正率:1.00

「無道路地の奥行価格補正後の価額」の求め方(計算方法)

- ①「隣地に通路開設した土地と無道路地を1つにした土地の奥行価格補正後の価額」から②の「隣地の奥行価格補正後の価額」を引いて、「無道路地の奥行価格補正後の価額」を求めます。

- ① 4,950万円-②3,000万円=1,950万円が無道路地の奥行価格補正後の価額となります。

手順3:「不整形地補正率」「間口狭小補正率」「奥行長大補正率」を調べる

実際の土地の形は、図説のようなきれいな長方形や正方形(整形地)ばかりではありません。なかにはいびつな形をした不整形地と呼ばれる土地もあります。不整形地は使用する上で制限があるため、土地の評価が下がります。

そこで、不整形地を補正するため、無道路地の「不整形地補正率」「間口狭小補正率」「奥行長大補正率」について調べます。

無道路地の「不整形地補正率」を調べる

無道路地の不整形補正率を調べるには、国税庁HPの「奥行価格補正率表」で地区区分・地積区分・かげ地割合を調べます。

この場合、地区区分は「普通住宅地区」で、地積区分はA:500㎡未満、B:500㎡以上750㎡未満、C:750㎡以上に分かれます。

かげ地割合は次の算出式を使って求めます。

国税庁HP「付表1 奥行価格補正率表」

想定整形地の地積は、かげ地(隣地)と無道路地を合わせた土地の面積となります。

この式に当てはめると…(500㎡-300㎡)÷500㎡=40% かげ地割合は40%となります。

国税庁HPの「不整形地補正率表」で、地区区分:普通住宅地区、地積区分:B、かげ地割合:40%で照合すると、不整形補正率は0.88となります。

国税庁HP「付表5 不整形地補正率表」

無道路地の「間口狭小補正率」を調べる

無道路地の間口狭小補正率を調べるには、国税庁HPの「間口狭小補正率表」で地区区分・間口距離を照合して補正率を調べます。

無道路地の場合、本来は間口がありませんが、手順1で設定した「架空の路地(本件では2mに設定)」から間口の狭小補正率は0.90となります。

国税庁HP「付表6 間口狭小補正率表」

無道路地の「奥行長大補正率」を調べる

無道路地の奥行長大補正率を調べるには、「奥行距離÷間口距離」で算出した数字をもとに、国税庁HPの「奥行長大補正率表」で地区区分(普通住宅地区)と照合して補正率を調べます。

架空で設定した路地の間口は2m、奥行(架空の路地と無道路地を足した奥行)は25m

奥行距離(25m)÷間口距離(2m)=12.5となり、これを「奥行長大補正率表」で照合すると「8以上」に該当するため、補正率は0.90となります。

「不整形地補正後の価額」を求める

次の式を使用して無道路地の「不整形地補正後の価額」を求めます。

無道路地の「奥行価格補正後の価額」は、手順2の②で求めた価額(1,950万円)です。不整形地補正率は、手順3で調べた「不整形地補正率(0.88)」「間口狭小補正率(0.90)」「奥行長大補正率(0.90)」をもとに次の2つの計算を行います。

(2)間口狭小補正率×奥行長大補正率(1)0.88×0.90=0.79(小数点第3位は切り捨て)

(2)0.90×0.90=0.81(1)と(2)で求めた数字のうち小さいほうを使って、不整形地補正後の価額を求めます。

1,950万円×0.79=1,540.5万円となります。

無道路地の「不整形地補正後の価額」は、=1,540.5万円

手順4:無道路地の評価額から減額できる金額を求める

手順1で設定した架空の路地は、本来、他人の土地の上に「架空」で設定しているため、無道路地の評価は、この架空の路地の価額を差し引いた価額となります。ただし、減額できる金額は上限が設定されていて、不整形地補正後の価額の40%となっています。

この式に当てはめると…

1,423.5万円×40%=569.4万円

となり、減額できる評価額の上限は569.4万円となります。架空の路地の価額の求め方は、路線価×面積

今回のケースでは、路線価が100,000円、間口が2mで奥行が15mのため面積は30㎡。

100,000円×30㎡=300万円

となります。

架空の路地の価額(300万円)が減額できる評価額の上限(569.4万円)以内に収まるため、架空の路地の価額はすべて差し引くことができます。

手順5:無道路地の評価額を求める

手順1~4で導いた数字をもとに、次の式を使って無道路地の評価額を計算します。

今回のケースを当てはめると…

1,540.5万円-300万円=1,240.5万円無道路地の評価額は1,240.5万円となります。

無道路地の売却方法

ここまで解説してきたように、無道路地は建築基準法における接道義務を果たしていない土地として「再建築不可物件」に該当するため、原則として、その土地に家を建てたり、すでにある家屋を建て替えたりすることができません。

だったら売却してしまおうと考える方も多いと思いますが、上記の条件から無道路地の売却はとても難しく、売却できたとしても売却額は低くなることが想定されます。

無道路地を売却するにはどんな方法があるのでしょうか。ここではいくつかの方法について紹介します。

隣地の所有者に相談する

まず、隣地の所有者に相談する方法があります。この場合、交渉次第では「隣地の所有者に無道路地を買い取ってもらう」「あるいは隣地を買い取らせてもらう」というケースが考えられます。どちらにしても、所有する土地が広くなることで価値が上がり、活用の幅も広がるというメリットが生まれます。

不動産の専門業者に依頼する

土地の売却については真っ先に不動産会社に相談すると考える方が多いのではないでしょうか。この場合、不動産会社のなかでも「再建築不可物件」などを専門とする不動産会社に相談することをおすすめします。

売却以外に無道路地を活用する方法は?

土地の一部を隣地の一部と等価交換する

隣地の所有者に相談して、所有する無道路地の一部と隣地の一部(路地になる部分)を等価で交換してもらうという方法があります。

交渉が成立し、接道義務を満たす路地が確保できれば「再建築不可物件」ではなくなるため、その土地に家を建てたり、建て替えしたりすることが可能になります。

なお、等価交換の場合、譲渡所得税が課税されないといったメリットがあります(同一種類・同一価値の資産の場合)。

リフォームして戸建賃貸として活用する

無道路地にある建物(再建築不可物件)の場合、建物を取り壊すと、新たな建物を建てることができないという問題があります。

そこで、建物自体がまだ利用できる状態であれば、リフォームをして建物の価値を高め「戸建賃貸」として活用するという方法もあります。成約が決まれば安定した家賃収入も見込めます。

無道路地の還付例

相続税申告で所有する土地の評価を誤ってしまうと、本来納めるべき金額より高い税金を支払うことになってしまいます。

ここでは、相続税申告後に当社にご依頼をいただき、申告を見直し、実際に還付に成功したケースについて紹介します。

実際、その現場に行ってみると道路とは接していない土地であることが明らかだったため、改めて無道路地として申告をやり直しました。

その結果、「奥行価格補正」や「不整形地補正」の減額もあり、1,800万円だった評価額を950万円まで減額することができました。

無道路地か否かを確認するには

Aさんのケースのように、所有する土地が無道路地かどうか、素人目にはなかなか判断がつかないものです。無道路地か無道路地に該当しない土地かを確認したい場合は、その土地がある役所に確認するのが確実な方法といえます。

相続税申告で損しないために

専門的な知識が求められる相続税申告のなかでも、土地の評価はとても複雑で、税理士が担当した場合でも多くの過払いが生じていることをご存じでしょうか。

当社は相続税専門の税理士法人として、土地評価においても減額累計170億円の実績を持ち、評価させていただくすべての土地に対して、この無道路地に該当しているかどうかの調査を必ず行っております。

相続税に関する申告で損したくない方はぜひ一度、当社にご連絡ください。全国対応、お見積は無料です。

無道路地のまとめ

- 無道路地とは、建築基準法において接道義務を果たしていない土地のこと

- 無道路地は再建築不可物件として原則的に家を建てたり建て替えたりすることができない

- 接道義務として建築物の敷地は『道路』に2m以上接していなければならない

- 所有する土地が無道路地かどうか確認する場合、その土地がある役所に確認するのが確実

- 所有する無道路地を売却する際は、再建築不可物件に強い専門の不動産会社に相談する

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

※計算方法など特定の税務論点への「無料の税務相談」は行っておりません。

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5109件(2024年6月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。