【譲渡所得の取得費不明!?】概算取得費や市街地価格指数の計算方法

不動産を譲渡した際の譲渡所得の計算には、「譲渡売却したときの収入金額」や「譲渡売却した不動産を購入したときにかかった費用<取得費>を証明できるもの」、「譲渡費用の情報」が必要ですが、中でも「取得費を証明できるもの」に関しては、「ずいぶん昔のことでわからない」「証明できる資料がない」といったケースが少なくありません。

取得費が不明なときは、「概算取得費」といって、不動産を売却して得た金額の5%相当を取得費として算出する方法があります。

しかし、概算取得費で算出した場合、売却した金額のおおよそ9割が課税対象となるため、本来の譲渡所得よりも大きく算出されてしまっている可能性があります。

そこで今回は、「市街地価格指数」を用いた不動産の取得費算出方法をご紹介します。

市街地価格指数を用いて取得費を算出することにより、概算取得費よりも、より正確に取得費を算出できる可能性があります。ご参考ください。

より正確な判断を求めるには、税金の専門家にご相談ください。

岡野相続税理士法人「市街地価格指数による取得費算定無料相談」(お電話でも受け付けております)

目次

取得費が不明なときの取得費算定方法

取得費とは?

取得費とは、売却した不動産を購入したときにかかった費用のことです。

昔からある不動産の場合は、当時いくらで購入したのか記録が残っていないため、「取得費がわからない」ということが少なくありません。

取得費はどのような計算で必要になるの?

取得費は、譲渡所得を算出する際に必要となる情報です。

譲渡所得を求める計算式は以下のとおりです。

取得費が不明な場合はどうしたらいい?

取得費が不明といった場合は、国税庁では売却価格の5%を取得費として計算する方法を通達しており、これを「概算取得費」といいます。(国税庁「取得費がわからないとき」)

概算取得費は、売却した価格のおおよそ9割が課税の対象となり、本来の税額よりも多額になりやすいデメリットがあります。

その他、取得費を推計する方法として「市街地価格指数」があります。

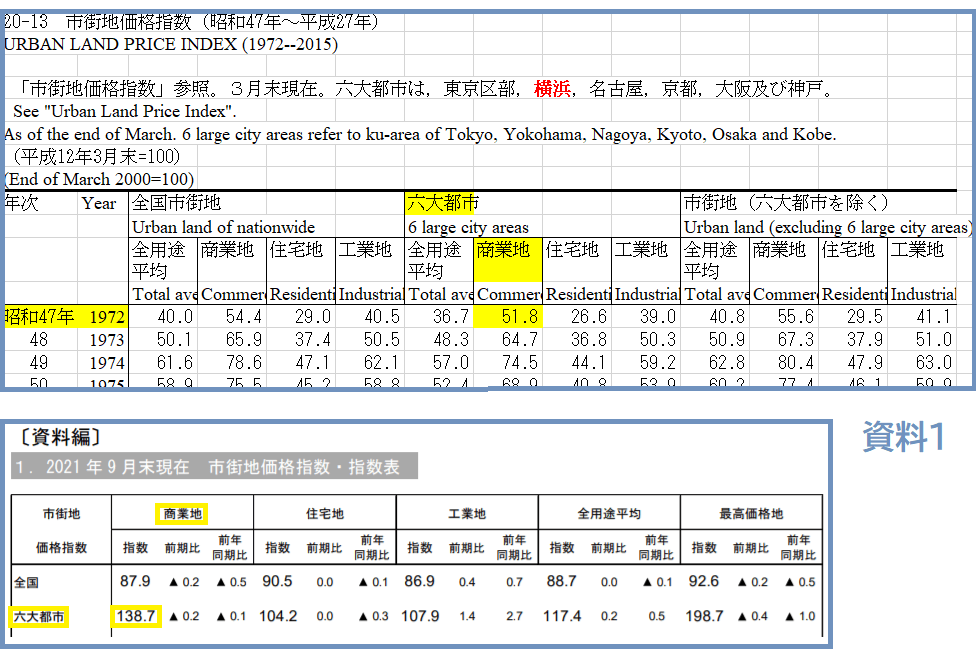

市街地価格指数とは、一般財団法人日本不動産研究所が、年に2回全国の主要都市の中から選定された地点(宅地)の価格調査の結果を指数化したものです。

市街地価格指数を用いて取得費を算出することで、概算取得費の計算方法よりも譲渡所得を抑えることができ、且つより正確な取得費を算出できると考えられます。

それではここで、具体的な例を挙げて概算取得費で計算した場合と、市街地価格指数で計算した場合の納税額を比較してみましょう。

令和3年に1億円で売却した不動産(横浜の商業地)は、父が昭和47年に購入したものです。

父によると、購入時の取得費は「3,500万円」と記憶していますが、当時の取得費を証明できる資料がありません。

【概算取得費で計算する方法】

概算取得費(1億円の5%)=500万円

譲渡所得計算式

1億円-500万円=9,500万円

譲渡所得=9,500万円

したがって、納税額の計算は以下のようになります。

※税額=課税譲渡所得金額×長期譲渡所得の税率20%(所得税15%住民税5%)

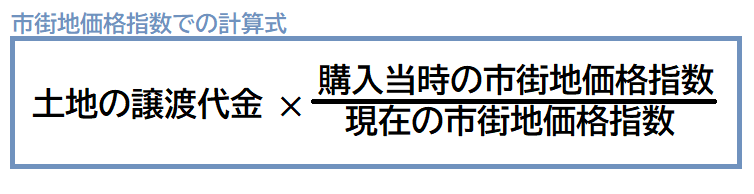

【市街地価格指数で取得費を計算する方法】

注)譲渡費用は0円とし、税率は復興特別所得税を抜いた計算になっています。

統計局ホームページ公開エクセルファイルを加工して作成

1億円×51.8/138.7=3,700万円 推計取得費=3,700万円

譲渡所得計算式

1億円-3,700万円=6,300万円

譲渡所得=6,300万円

したがって、納税額の計算は以下のようになります。

6,300万円×0.2=1,260万円 納税額は1,260万円です。

市街地価格指数で計算した取得費は3,700万円となり、記憶している当時の取得費3,500万円と相応であることから、概算取得費で計算するよりも、より正確な取得費が算出できました。

また、納税額を比較すると640万円の差が出ており、過払いを防ぐ効果も期待できます。

市街地価格指数で取得費を計算できるケース

概算取得費での計算と、市街地価格指数での計算とでは大きく納税額に差が出ることが分かり、取得費が不明といった場合はできれば概算取得費での計算は避けたいところです。

しかし、市街地価格指数で算出された取得費は必ず認められるものではなく、過去には市街地価格指数で算出した取得費が裁決によって棄却されている事例もあります。

したがって、市街地価格指数を用いた取得費が認可されるためには、少なくとも以下の条件が備わっていることが必要と考えられます。

- 不動産購入時の購入履歴を証明できる資料がない

- 対象の不動産の地目が宅地である

- 対象の土地の公示価格や路線価の偏移と市街地価格指数の偏移が同等の水準である

不動産購入時の購入履歴を証明できる資料がない

不動産購入時の購入履歴が証明できる資料としてあげられるのは、購入の際に支払った金額の記載が残る通帳や住宅ローンを組んだ際に発行された金銭消費賃借契約書などがあります。

市街地価格指数を用いて取得費を算出するには、上記のような購入履歴を明確に証明できるものがないことです。

対象の不動産の地目が宅地である

市街地価格指数の調査地点には宅地が選定されています。

したがって、取得費が不明である不動産の地目が宅地でなければ、市街地価格指数を用いて計算しても合理的とはいえません。

不動産の地目は、登記事項証明書の「地目」欄で確認することができます。

ここで注意したいのは、登記事項証明書を確認して地目が宅地となっていたとしても、過去にその宅地が他の用途として使用されていた土地(例:田・畑・山林・牧場・雑種地など)であれば、市街地価格指数を用いることは合理的ではありません。以前の土地の用途(地目)は、過去にさかのぼった登記事項証明書を取り寄せることで確認できます。

対象の土地の公示価格・路線価の偏移と市街地価格指数の偏移が同等の水準である

公示価格とは国土交通省が発表するもので、全国23,000箇所の標準値を対象に毎年1月1日時点の1㎡あたりの正確な価格を判定しています。公示価格は土地売買の目安、路線価は土地の評価額の目安となっており、公示価格のおおよそ80%で設定されています。

一方、市街地価格指数においては、上の資料1で分かるように、調査の対象となる地域は大きく分けられており、細かな地点の調査内容はありません。

そのため、場合によっては対象の不動産が所在する地点の市街地価格指数の偏移と公示価格・路線価の偏移が大きく異なることもあり、そういった場合は市街地価格指数を用いて算出した金額は正当なものとは言えないでしょう。

市街地価格指数を用いるときは、公示価格・路線価の偏移と市街地価格指数の偏移が同等の水準であるかどうかを確認することも重要なポイントです。

公示価格は昭和45年から開始され、国土交通省ホームページ内の国土交通省地価公示・都道府県地価調査で調べることができます。

路線価は昭和30年から開始され、直近7年分の記録は国税庁ホームページ内の財産評価基準書 路線価図・評価倍率表で調べることができます。さらに過去のものを確認したい場合は、国立国会図書館にて冊子もしくはマイクロフィルムで所蔵されているので、国立国会図書館リサーチ・ナビでご確認ください。

市街地価格指数を考慮した譲渡所得税のご相談希望の方へ

電話でサクッと申し込み

0120-716-476

電話受付:9時~20時(土日祝17時30分)

簡単60秒で相談できる

メールで無料相談予約

概算取得費で算定して申告したら更正の請求はできない可能性が高い

概算取得費で算定した内容で申告した場合、その後更正の請求はできない可能性が高い

概算取得費で算定した内容で申告した後に、市街地価格指数のことを知り、納税額に大きな差があることが分かった場合、「申告をもう一度やり直したい!」と思うのは当然のことでしょう。

しかし、一度概算取得費で算定した内容で申告した場合、その後更正の請求ができない可能性が高いとされています。

更正の請求ができるケースは、税額を過大に評価して申告した場合や法律の規定に従っていなかった場合です。

市街地価格指数で算出した納税額と概算取得費で算出した納税額に大きな差があった場合は、税額を過大に申告することになってしまいますが、最初に述べたように、概算取得費は「取得費が不明な場合は、売った金額の5%相当額を取得費とする」として国が通達した方法です。

つまり、概算取得費は法の規定に従って算出したものであって、更正の請求ができる条件に該当しない可能性が高いのです。(国税通則法23条)

こういった背景も含め、多くは概算取得費を用いて算定していますが、市街地価格指数を用いて取得費を算出することで、税金の過払いを防ぐことができる可能性はあります。

確定申告を税理士に依頼する際に取得費が分からないといった方は、「市街地価格指数を用いた算定方法は可能であるか」確認をとるといいでしょう。

岡野相続税理士法人全国対応「市街地価格指数による取得費算定無料相談」(お電話でも受け付けております)

譲渡所得についてのご相談は岡野相続税理士法人へ

前年度土地を売却した方、不動産取得費が不明な方

岡野相続税理士法人では、前年度土地を売却し、確定申告が必要な方や不動産取得費が不明な方の市街地価格指数を用いた算定方法が可能かどうかのご相談を受け付けております。

お電話またはお問合せメールよりご連絡ください。

岡野相続税理士法人の「市街地価格指数による取得費算定無料相談」はこちら

押さえておきたい相続税の知識

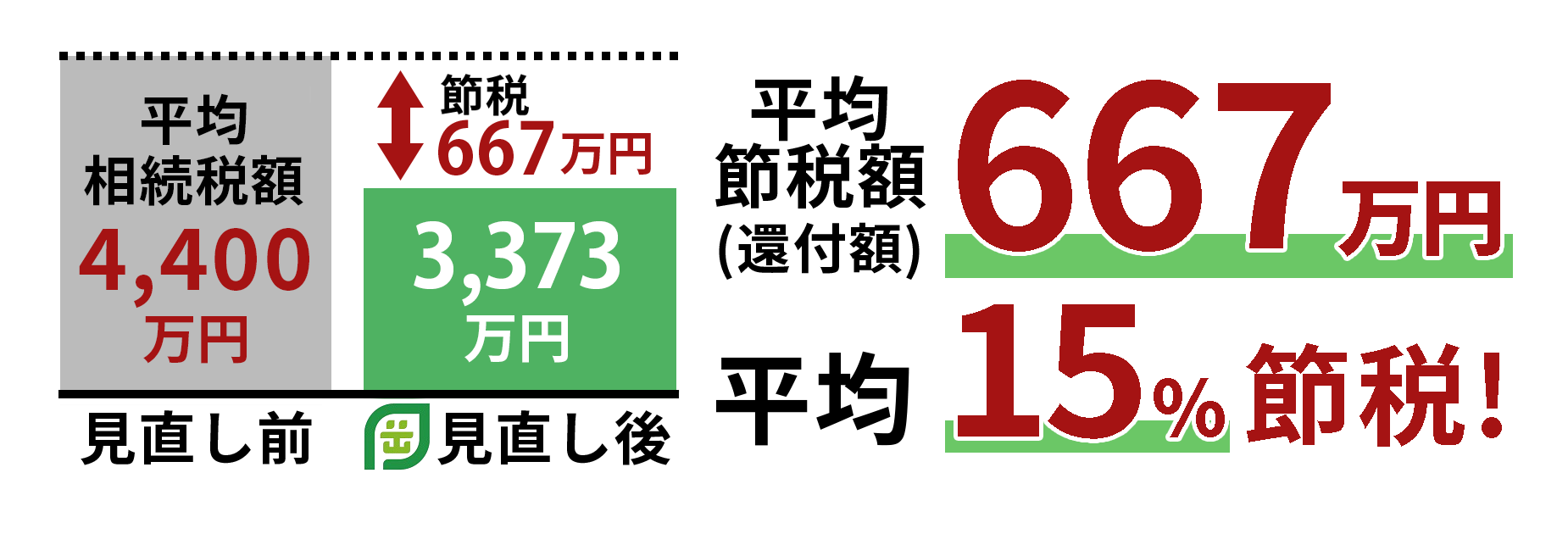

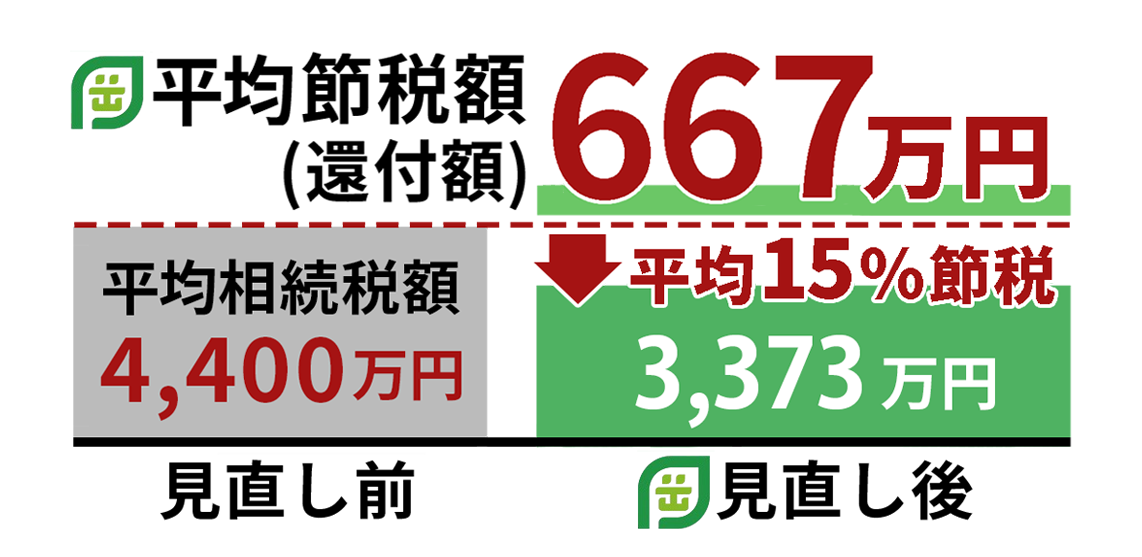

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,649件(2025年5月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ