【相続した後に不動産を売却】税制上のメリットと注意点を解説

国税庁『令和4年分 相続税の申告事績の概要』によると、相続財産の⾦額の構成比は現⾦・預貯⾦等が34.9、土地・家屋が37.4%。土地・家屋がやや上回りますが、年々、現金・預貯金等の割合が増えています。確かに、不動産は相続前に現金化したほうが遺産分割しやすくなりますが、税制上は相続後に売却したほうがメリットも多いのです。

不動産を相続した後に売却する税制上のメリット

相続財産となる不動産を相続前に売ったほうが得か?相続後に売ったほうが得か?

「相続税対策」という視点で考えるなら、答えは「相続後」です。なぜなら、不動産相続には税制上の優遇制度や特例があり、現金で相続するよりも税額が抑えられるからです。そのメリットについてご説明しましょう。

① 相続土地は実勢価格の8割程度で評価される

相続税を計算する際には相続財産の評価額を算出しますが、現金は額面がそのまま評価額となるのに対し、不動産は市場で取引される実勢価格よりも低く評価されます。一般的な住宅街などにある路線価地域の土地は、地価公示価格等を基にした時価の80%程度を目途に評価します。

倍率地域にある土地は、個々の土地によって評価額の計算方法が異なりますが、より評価額が低くなるケースもあります。また、建物の評価額は、自宅などの自用家屋は固定資産税評価額×1.0で算出されます。そのため、現金で相続するよりも不動産で相続したほうが相続税を抑えやすいのです。

さらに、土地の形態や規模によっては、相続税評価額を最大80%減額できる「小規模宅地等の特例」や三大都市圏における500㎡以上の地積の宅地や三大都市圏以外の1,000㎡以上の宅地であれば相続税評価額を減額できる「地積規模の大きな宅地の評価」が適用できるケースもあります。

不動産の評価については、下記コラムも併せてご参照ください。

【建物・マンション・株式の相続税評価額とは?】評価方法を解説

【家屋や建物の相続税はいくら?】評価方法、節税対策を解説

【小規模宅地等の特例とは?】対象、適用要件や必要書類を解説

【地積規模の大きな宅地を相続】相続税評価や控除、要件を解説

② 「相続財産を譲渡した場合の取得費の特例(取得費加算の特例)」が適用できる

相続した土地、建物を相続発生から3年10カ月以内に譲渡すれば、相続税額のうち一定金額を譲渡資産の取得費に加算できる特例です。不動産を売却して売却益(譲渡益)が出た場合、それに対して譲渡所得税(具体的には所得税と住民税)が課せられます。

しかし、要件を満たして「取得費加算の特例」を適用すれば、土地や建物などの不動産の購入代金、購入時にかかる各種税金、仲介手数料などに加えて、支払った相続税の一部を取得費として譲渡所得から差し引くことができ、譲渡所得税を軽減できます。

取得費加算の特例について詳しくは、「相続した土地を売る」手続き。特例や控除による節税方法も解説。もご参照ください。

③ 「居住用財産を譲渡した場合の3,000万円の特別控除の特例(マイホームを売ったときの特例)」を適用できる

例えば、父と子が同居していて、父が亡くなったとします。その後、子が転居のため、相続したその家に住まなくなった日から3年を経過する年の12月31日までに自宅を売却した場合、要件を満たせば適用できます。売却益が出た場合の譲渡所得から所有期間の長短に関係なく最高3,000万円まで控除でき、譲渡所得税が軽減できます。なお、②の「取得費加算の特例」とも併用可能です。

④ 「被相続人の居住用財産(空き家)を売ったときの特例」を適用できる

例えば、父の住む実家が相続発生によって空き家になり、誰も住む人がいなくなった場合、平成28(2016)年4月1日~令和9(2027)年12月31日の間に売却した場合、適用できます。一定の要件に当てはまれば、譲渡所得から一人当たり最高3,000万円まで控除でき、譲渡所得税が軽減できます。

令和5年度税制改正により令和9(2027)年12月31日まで延長され、令和6年1月1日以後の売却で空き家を相続した相続人が3人以上の場合、一人当たりの控除額が最高2,000万円に減額される予定です。なお、②の「取得費加算の特例」とは併用できません。

空き家特例について詳しくは、「3,000万円特別控除」延長!相続空き家の売却はなる早でもご参照ください。

不動産を相続した後に売却するデメリットと注意点

ただし、相続人の中にその相続不動産に住みたい、あるいは事業に活用したいと考える親族がいれば、売却に反対し、遺産分割は揉める可能性があります。相続後の不動産売却は、売却によって不利益を被る相続人がいないかどうかも予め考慮し、所有者が遺言書や財産目録を作成しておくことをおすすめします。

また、相続後の不動産売却には以下のような注意点もあり、ケースによっては相続前に売却したほうが良い場合もあります。

① 譲渡所得税の課税額は所有期間で異なる

不動産を売って売却益が出た場合に課せられる譲渡所得税は、その不動産の所有期間によって税率が異なります。売却した年の1月1日時点での所有期間が5年以下の場合は「短期譲渡所得」となり、税率は39.63%。売却した年の1月1日時点での所有期間が5年を超える場合は「長期譲渡所得」となり、税率は20.315%です。

相続した不動産に関しては、被相続人がその不動産を購入した時期を引き継いで計算します。したがって、親が長く住んでいた実家を相続したなら、「長期譲渡所得」で計算できる可能性が高いでしょう。

譲渡所得税について詳しくは、【土地の遺産相続】手続きや分割方法、登記・相続税申告もご参照ください。

② 令和6(2024)年4月から相続登記が義務化

令和4年度税制改正により、令和6(2024)年4月1日から不動産を相続した際の「相続登記」が義務付けられることになりました。全国に増え続けている所有者不明の空き地・空き家問題に対応するためです。

相続登記は、不動産の所在地を管轄する法務局へ不動産所有者が移転したことを申請することになります。また、登録免許税などの納付も必要となります。正当な理由がなく相続登記をしないと10万円の過料もペナルティとして課されることになりました。正当な理由 の一例として 、相続人が非常に多 く 、戸籍謄本などの資料の収集や他の相続人の把握に時間がかかる ことなどがあります。

相続登記について詳しくは、【相続登記とは?自分でできる?】費用や必要書類、手順ガイドもご参照ください。

③ 相続税路線価は年をまたいで変わることも

前項で、路線価地域にある土地の相続財産評価は市場価格の8割程度という話をしましたが、この評価の基準となる価格を「相続税路線価」と呼びます。相続税路線価は、毎年1月1日時点での一定の範囲内での道路に面した土地を評価するもので、毎年7月に国税庁により公表されます。

つまり、その土地の所有者である被相続人が亡くなったのが大晦日か、元日かで評価額が変わる場合もあるのです。通常、相続発生は被相続人が他界したことを相続人が知った日を基準とし、その翌日から数えて10カ月以内に相続税の申告・納税を行うことになっています。土地の相続税を計算する際、いつの路線価を基準とするか、注意が必要です。

相続税路線価について詳しくは、相続税路線価とは?調べ方や利用方法などをわかりやすく解説もご参照ください。

相続した不動産が売れなかった場合はどうする?

相続後に不動産を売却しようとしても、思うように売れないリスクももちろんない訳ではありません。そのまま放置して、衛生上有害である、建物倒壊の危険がある、あるいは地域の景観を損なうなどの「特定空き家」に指定されると、固定資産税の特例措置から除外されるだけでなく、最大50万円の過料に処せられる場合もあります。固定資産税の特例措置から除外されると、固定資産税額は最大6倍になります。

また、政府は「特定空き家」に指定されていなくても、「管理不十分」とされる空き家について固定資産税優遇の対象から外し、課税強化する方針を固めました。新たな基準を設置することとし、令和5(2023)年12 月 13 日からに実施されています。

相続土地を売却できなくて困ったら、「相続土地国庫帰属制度」を活用するというのも一つの方法です。簡単に言うと、相続した土地の所有者が、法務大臣の承認を受けることでその土地の所有権を手放し、国庫に帰属させることができる制度です。この制度は、令和5(2023)年4月27日から利用できます。

令和5年度税制改正で、「低未利用土地等を譲渡した場合の長期譲渡所得の 100 万円特別控除」も延長されることになりました。一定要件に当てはまる土地の譲渡価格も上限800万円に引き上げられます。ただし、コインパーキングは適用対象から除外されることになります。これらの要件は、令和5(2023)年1月1日~令和7(2025)年12月31日の譲渡が対象です。

最近では、こうした売却しにくく、利用しにくい「負動産」に目をつけ、処分を請け負うと持ち掛けてくる悪徳事業者も増えているようです。相続不動産が売れないからと焦って、こうした違法なサービスに飛びつく前に、過去に行政処分を受けていない国土交通大臣と都道府県知事の認定を受けた登録不動産業者や相続不動産に詳しい税理士に相談していただきたいものです。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

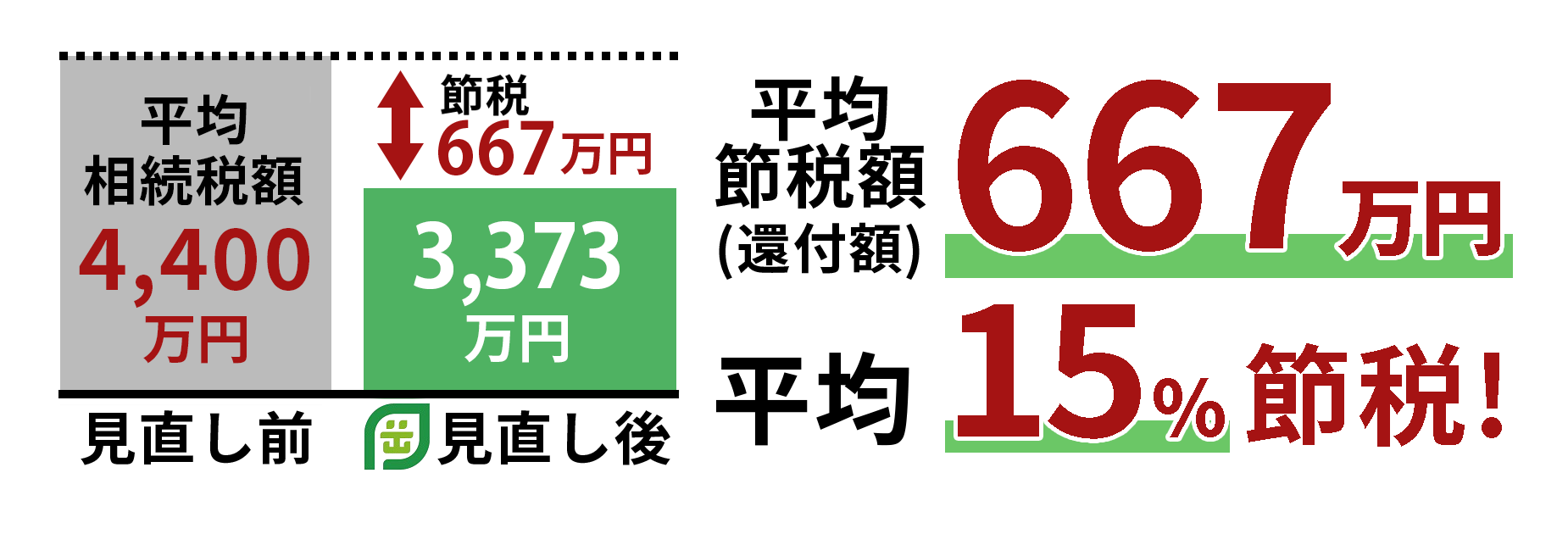

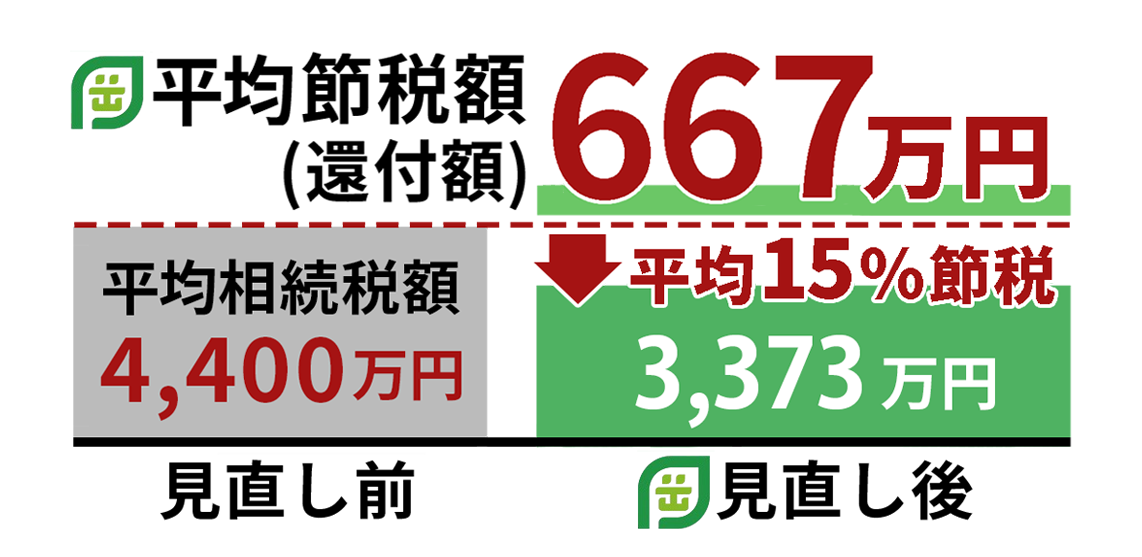

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,649件(2025年5月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ