【地積規模の大きな宅地を相続】相続税評価や控除、要件を解説

相続財産に面積の広い土地が含まれていた場合、要件に該当すれば「地積規模の大きな宅地の評価」を適用して土地の評価額を減額することができます。

土地の評価額の減額は、当然相続税の負担を減らすわけですから、見逃すことなく確認したいところですよね。

そこで今回は、地積規模の大きな宅地の評価についてスポットを当て、「適用要件」「評価方法」「計算例」を分かりやすく解説します。

また、すでに申告済であっても、地積規模の大きな宅地の評価を適用していなかったために、相続税を払い過ぎている場合は、更正の請求を行うことで過払い分が返還される可能性があります。

更正の請求(相続税還付)についても解説していますので、ぜひ最後までご確認ください。

相続税節税のプロ集団による

最大限節税できる相続税申告を

地積規模の大きな宅地とは?

地積規模の大きな宅地の評価とは、三大都市圏においては500㎡以上の地積の宅地、三大都市圏以外の地域においては1,000㎡以上の地積の宅地をいいます。

ただし、以下の①~④に関しては地積規模の大きな宅地に該当しません。

- ①市街化調整区域(都市計画法第34条第10号又は第11号の規定に基づき宅地分譲に係る同法第4条第12項に規定する開発行為を行うことができる区域を除きます。)に所在する宅地

- ②都市計画法の用途地域が工業専用地域に指定されている地域に所在する宅地

- ③指定容積率が400%(東京都の特別区においては300%)以上の地域に所在する宅地

- ④評価通達22-2に定める大規模工場用地

広大地の評価と地積規模の大きな宅地の評価の違いは、「平成29年12月までに発生した相続に適用できるのが広大地の評価」で「平成30年1月以降発生した相続に適用できるのが地積規模の大きな宅地の評価」という部分です。

適用基準に曖昧な部分があった広大地の評価を見直して新設されたのが、地積規模の大きな宅地の評価です。見直されたことにより、適用要件は明確になりましたが、計算方法は非常に複雑化しています。

| 広大地の評価 | 地積規模の大きな宅地の評価 | |

|---|---|---|

| 適用期間 | 平成29年12月までの相続 | 平成30年1月以降の相続 |

| 適用要件の基準 | 曖昧な部分あり | 見直しにより明確 |

| 適用を受けた場合 | 約4割~6割減額 | 約2割~4割減額 |

| 計算方法の特徴 | 広大地補正率を用いて計算 | 各種補正を行ったあとに、規模格差補正率を用いて計算 |

また、広大地評価においては適用基準が曖昧であった背景もあり、本来適用を受けることができたであろう土地が、適用されないまま申告されているケースが多々あります。

つまり、税金を払い過ぎている相続人の方が多く存在するということです。

一度申告した申告書でも、相続税の申告期限から5年以内であれば更正の請求を行うことによって払い過ぎている税金を取り戻せる可能性があります。

「広大地に該当する土地を相続したかもしれない」と心当たりのある方は、お気軽にご相談ください。

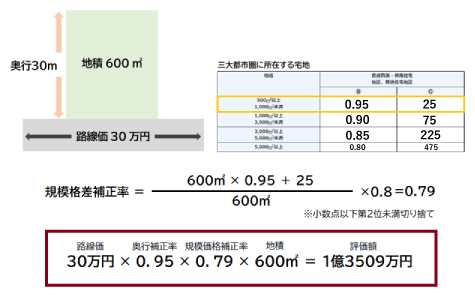

地積規模の大きな宅地の4つの要件

地積規模の大きな宅地の適用要件は大きく分けて4つあります。

- ①地区区分要件

- ②面積要件

- ③都市計画要件

- ④指定容積率要件

①地区区分要件

地積規模の大きな宅地の1つ目の要件は、普通住宅地区又は普通商業・併用住宅地区に所在していることです。

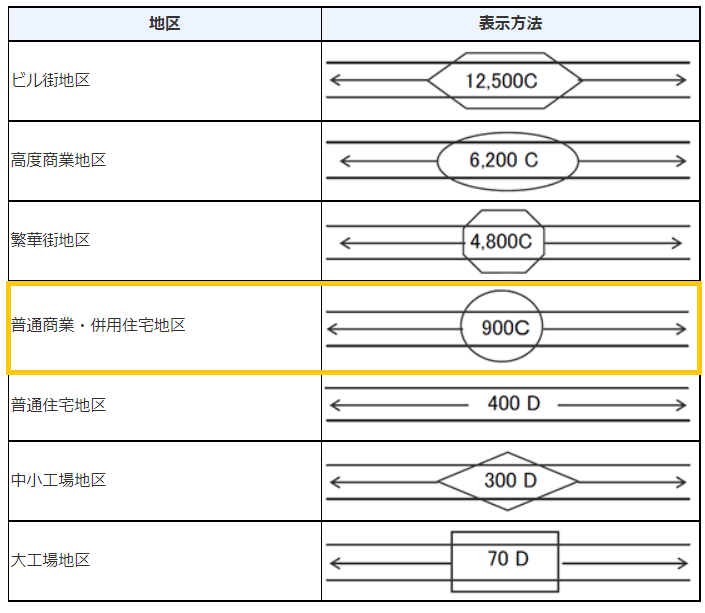

地区区分とは、土地の用途別に地図化したもので、ビル街地区、高度商業地区、繁華街地区、普通商業・併用住宅地区、普通住宅地区、中小工場地区及び大工場地区の全部で7つに分けられています。

普通商業・併用住宅地区とは、商業地区の周辺および住居地域にあり、住宅が混在するが、小規模の店舗や事務所などの低層建物が多い地区のことです。※路線価図では正円で表される

普通住宅地区とは、主に住居等の用途地域内で居住用建物が連続している地区のことをいいます。※路線価図の図形表示はない

②面積要件

地積規模の大きな宅地の2つ目の要件は、三大都市圏においては500㎡以上、それ以外の地域においては1,000㎡以上の地積を有していることです。

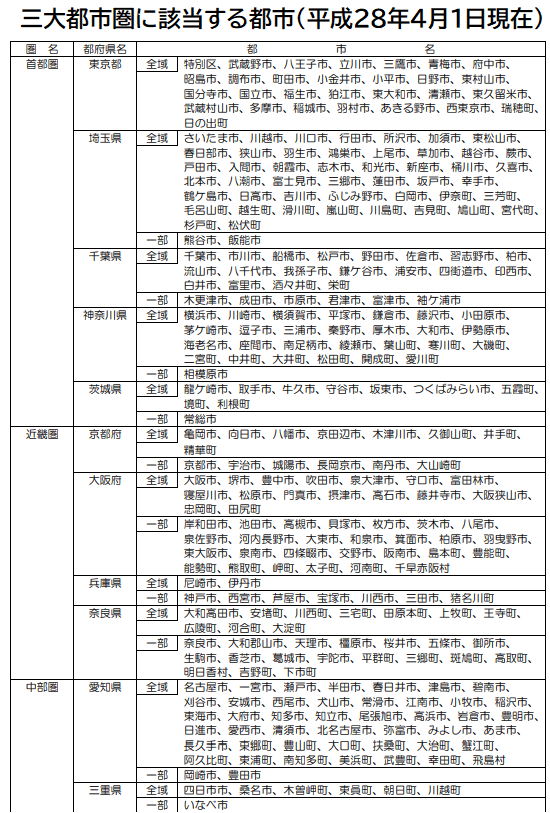

三大都市圏とは、首都圏・近畿圏・中部圏をさします。

つまり、以下の地域に該当する場合は、対象の土地の面積が500㎡以上あれば「地積規模の大きな宅地」として適用を受けることができます。

注)「一部」の欄に表示されている市町村は、その行政区域の一部が区域指定されているものです。評価対象となる宅地等が指定された区域内に所在するか否かは、各市町村または府県の窓口でご確認ください。

出典: 国税庁「地積規模の大きな宅地の評価」PDF

③都市計画要件

地積規模の大きな宅地3つ目の要件の都市計画要件は、以下2つがあります。

- 市街化調整地区に所在していないこと。

- 都市計画法の用途地域が工業専用地域に指定されている地域に所在していないこと。

市街化調整区域とは、市街化を抑制している地域です。

原則、住宅や商業施設などの建設は認められません。

工業専用地域とは、工業の促進を図る地域です。

この地域では、住居の建設は認められていません。

④指定容積率要件

地積規模の大きな宅地の4つ目の要件として、指定容積率が400%(東京都の特別区においては300%)以上の地域に所在していないことが挙げられます。

容積率とは、敷地面積に対する建物の延べ床面積の割合のことをいい、都市計画で定められた容積率の最高限度を指定容積率といいます。

地積規模の大きな宅地に該当するかチェックする→「平成30年1月1日以降用 地積規模の大きな宅地の評価の適用要件チェックシート」

地積規模の大きな宅地の相続税評価

地積規模の大きな宅地の評価方法は、対象の土地が「路線価地域に所在する場合」と「倍率地域に所在する場合」で計算方法が変わります。

路線価地域に所在する土地の計算方法

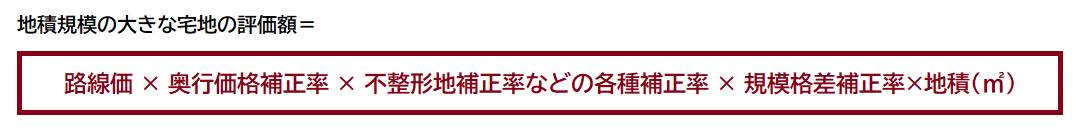

路線価地域に所在する土地の場合、規模格差補正率をかけて評価します。

規模格差補正率をかける部分以外は、通常の宅地の評価方法(路線価地域)と同じです。

倍率地域に該当する土地の計算方法

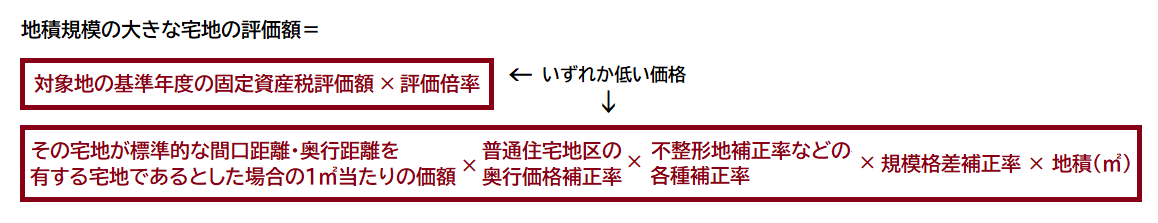

倍率地域に該当する土地の場合、以下のうちいずれか価額の低い方を選択します。

- 倍率方式により評価した価額

- その宅地が標準的な間口距離・奥行距離を有する宅地であるとした場合の1㎡当たりの価額に、普通住宅地区の奥行価格補正率や不整形地補正率などのほか、規模格差補正率をかけて求めた価額に、対象の土地の地積をかけて計算した価額

規模格差補正率とは?

規模格差補正率とは、地積規模の大きな宅地の評価額計算時に用いる補正率のことをいいます。

路線価地域・倍率地域どちらの地域であっても要件を満たせば規模格差補正率を用いて計算し、他の補正率との併用も可能です。

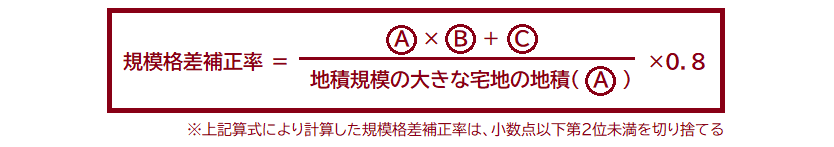

規模格差補正率の求め方

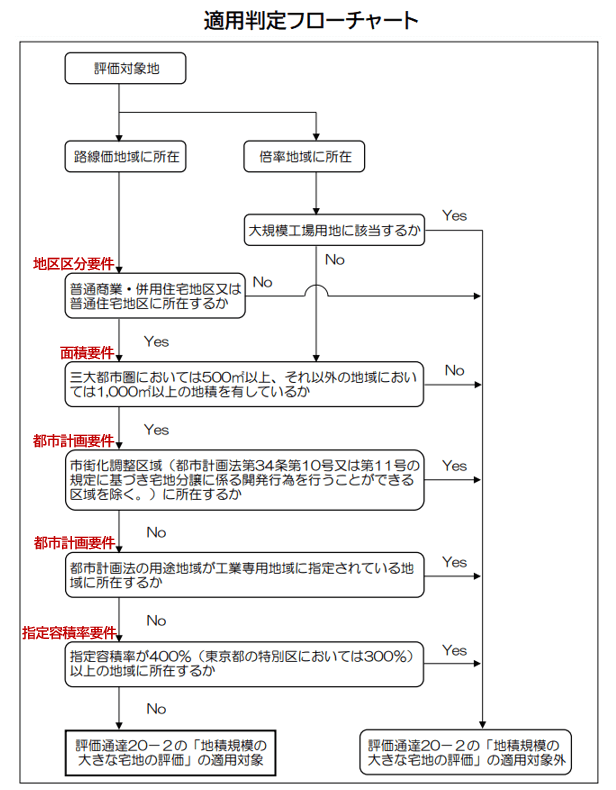

上の算式ⒷおよびⒸは、地積規模の大きな宅地の所在する地域に応じて、それぞれ下表のとおりとします。

地積規模の大きな宅地計算例

〇具体的な計算例(※路線価方式のケース)は以下の通りです。

計算する上での基本情報

| 所在 | 三大都市圏 |

|---|---|

| 路線価 | 30万円 |

| 地区区分 | 普通住宅地区 |

| 奥行 | 30m |

| 地積 | 600㎡ |

土地を相続した方は相続税を払い過ぎている場合が多い

相続財産には様々なものがありますが、土地に関しては現金や預貯金のように財産そのものの金額が評価額とされるわけではなく、評価方法次第で評価額が変わってきます。

つまり、土地の評価は非常に複雑なものであり、土地の評価に慣れている税理士とそうではない税理士とでは、評価額に大きな差が発生します。

このような背景もあり、相続税を納め過ぎている相続人の方は少なくありません。

一度納めた相続税でも、その申告書を徹底的に見直すことで過払い分の相続税が還付される可能性はおおいにあります。

当社は、他の税理士が作成した申告書を見なおし、170億円以上の相続税を取り戻してきました。

相続税還付には相続税申告期限から5年以内という期限が設けられております。

相続税を取り戻す手続き(更正の請求、相続税還付)をご希望の方は、

相続税還付サービス/料金をご覧ください。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,689件(2025年6月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ