【広大地を相続】相続税評価や要件、税制改正後について解説

相続税評価額が下がる土地のひとつとして「広大地」があります。広大地は言葉の通り「広大な土地」のことをいいますが、単に広大というだけではなく広大と認められるための細かな定義が設けられており、広大地と認められた場合は広大地評価によって相続税の節税効果に期待ができます。

しかし、平成29年度の税制改正によって広大地評価は廃止されることとなり、平成30年1月1日からは新設された「地積規模の大きな宅地の評価」が適用されることになりました。

そこで今回は、相続税の広大地評価の判定方法や計算方法、節税効果や、広大地評価の廃止と新設された地積規模の大きな宅地の評価についてわかりやすく解説します。

相続税節税のプロ集団による

最大限節税できる相続税申告を

広大地の相続税評価とは?

広大地評価とは、面積が500㎡以上(場合によっては1,000㎡以上)の土地を相続した場合、土地の評価額を最大で65%節税できる可能性がある相続税の評価方法のことをいいます。

しかし、広大地評価は平成29年の税制改正によって廃止され、新たに「地積規模の大きな宅地の評価」が適用されています。(後の「広大地」評価の廃止」の項で解説しています)

なお、平成29年12月31日までに相続が発生した方が、広大地評価を適用せずに相続税を算出していた場合、相続税を払いすぎている可能性があります。相続税は申告済であっても相続開始から5年10か月以内であれば申告内容を見直すことができ、相続税を払いすぎていた場合は過払い分の相続税が還付されます。

まずは最後まで解説をご確認いただき、過払いのご心配がある方は相続税還付につよい当税理士法人までお気軽にご相談ください。

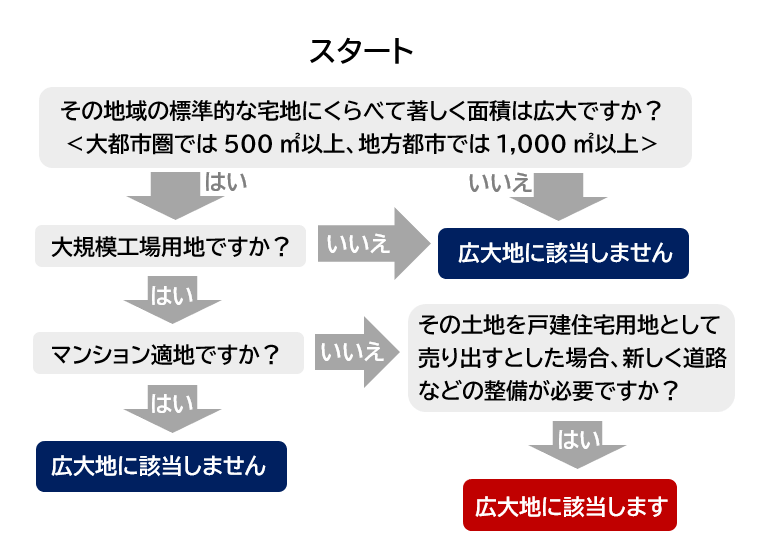

「広大地」評価の判定方法

広大地評価の「広大地」とは、単に土地面積が500㎡以上あるということだけでは「広大地」として認められません。広大地と認められるには以下の条件に該当している必要があります。

- 大規模工場用地ではない

- マンション適地ではない

- その地域における標準的な宅地の面積に比して著しく土地の面積が広大である

- 開発行為を行う場合、道路等の公共公益的施設用地の負担が必要である

大規模工場用地ではない

大規模工場用地とは、一団の工場用地の地積が5万平方メートル以上のものをさします。

また、一団の工場用地は、工場や施設の敷地用面積のことだけではなく、これらの敷地につながっている駐車場や福利厚生施設なども含みます。

マンション適地ではない

マンション適地とは、一般的に駅から徒歩10分以内で、商業地や医療機関、教育機関などが周辺にあり、マンションの立地に適している土地をさします。

その地域における標準的な宅地の面積に比して著しく土地の面積が広大である

著しく土地の面積が広大な土地の目安は以下のような土地です。

(1)市街化区域、非線引き都市化計画区域 (※(2)に該当するものを除く)

市街化区域 三大都市圏…… 500㎡

市街化区域 それ以外の地域 ……1,000㎡

非線引き都市化計画区域……3,000㎡

(2)用途地域が定められている非線引き都市化計画区域

市街化区域に準じた面積

ただし、上記のような目安を満たしていた場合、必ずしも広大と認められるわけではなく、周辺の宅地の標準的な面積がそれ以上であれば、著しく広大という判定には至りません。

開発行為を行う場合、道路等の公共公益的施設用地の負担が必要である

公共公益的施設用地の負担が必要な土地とは、戸建て住宅用地の開発の際に、新たに道路や公園を造設したり「つぶれ地」が発生する土地のことをさします。

このように、500㎡以上の土地を相続したとしても、5万㎡以上ある工場用地であったり、マンション開発に適した土地であった場合などは「広大地」には該当しません。

つまり、広大地評価の「広大地」は、500㎡以上ある広い土地に加え、戸建て住宅用地の開発に適している土地であること、且つ開発時に新しく道路や公園を増設する必要があるなど、開発にあたっていわゆる「つぶれ地」が発生する土地が広大地として認められるのです。

「広大地」評価の計算方法

広大地評価の計算方法は【路線価×広大地補正率×土地面積=広大地の評価額】という式で相続した広大地の評価額を求め、広大地補正率は【0.6-0.05×(広大地の地積÷1,000㎡)】という式で算出します。

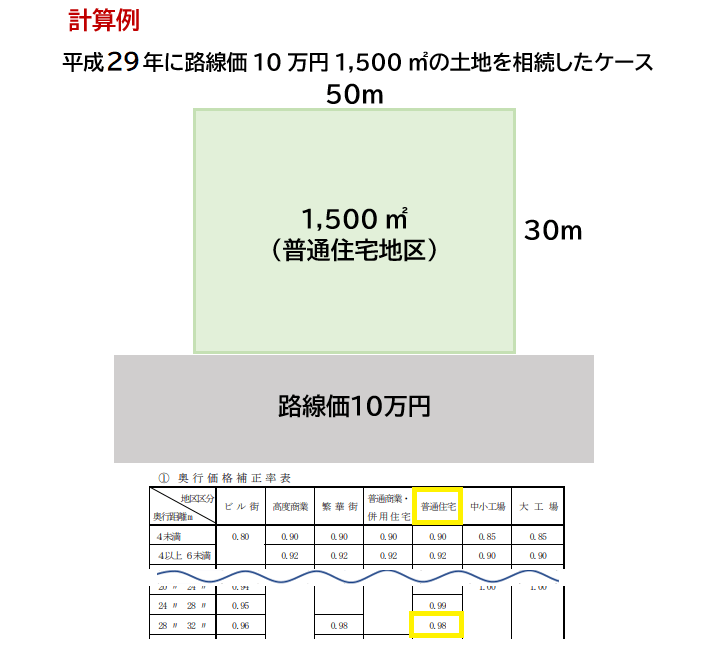

広大地評価計算例

【10万円×(0.6-0.05×(1,500㎡÷1,000㎡)×1,500㎡=7,875万円】

広大地評価を適用していない場合の計算例

【10万円×0.98(奥行価格補正率)×1,500㎡=1億4,700万円】

広大地評価を適用した場合と適用しなかった場合では6,825万円もの差額が出ました。

この場合、広大地評価による節税効果はかなり大きいものであるといえますね!

「広大地評価」が適用された場合、大きく相続税評価額を下げることができるにも関わらず、多くの税理士はこの「広大地評価」を見落としているのが実情です。

その原因のひとつとして、広大地とされる適用要件の判定が複雑であることが考えられます。

こういった背景もあり、土地の評価に精通していない税理士が評価を行った場合、「広大地」として認定されるポイントを見つけることができずに、相続税の思わぬ損が発生しています。

さらにいえば、相続税に関する知識や経験が少ない場合は、広大地評価があることすら知らない税理士もいるでしょう。

実際、当税理士法人に「他の税理士事務所が作成した相続税申告書の内容を見直してほしい」とご相談にこられる相続人の方の相続税申告書を拝見すると、「広大地評価」を見逃しているために相続税を払いすぎている案件が数多くみられます。

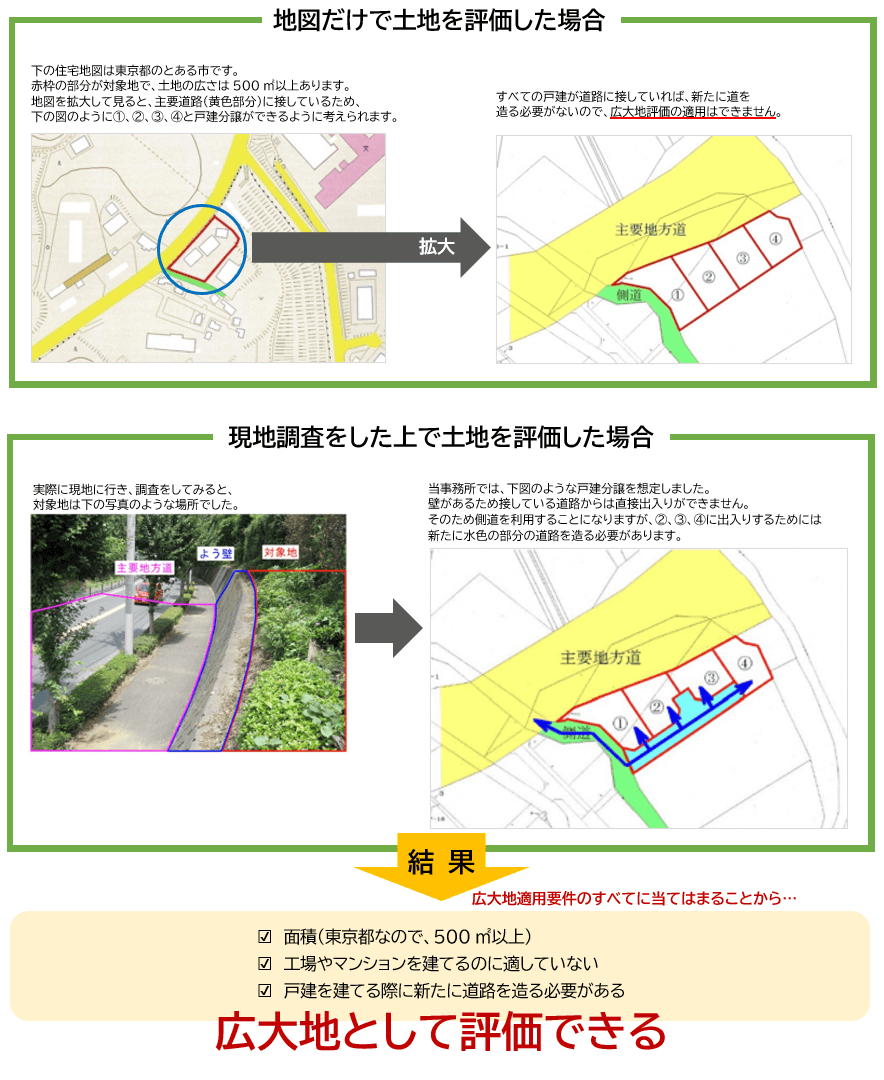

ではここで、当税理士法人が実際に広大地評価を適用した事例をご紹介します。

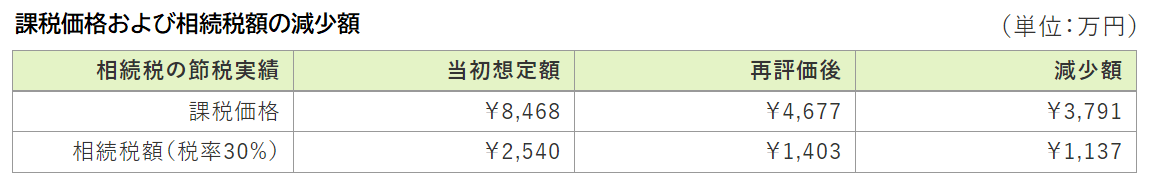

では、土地の評価額はどのくらい変わったのでしょうか。

課税価格で、3,791万円の減額となりました。

相続税の税率が30%の場合、約1,137万円相続税を節税することができたのです。

このように、土地の評価に精通している税理士であれば、さまざまな視点から土地の評価方法を考察し、適用できる要件を見逃すことはありませんが、土地の評価に慣れていない税理士が評価した場合、相続税額に大きく差が出てしまうというのが現状です。

「広大地」評価の廃止

広大地評価は、平成29年の税制改正によって廃止され、新たに「地積規模の大きな宅地の評価」が設けられました。

新設された「地積規模の大きな宅地評価」は平成30年1月1日から適用されています。

| 広大地評価の適用 | 平成29年12月31日までに相続が発生した場合 |

|---|---|

| 地積規模の大きな宅地の適用 | 平成30年1月1日以降に相続が発生した場合 |

相続税還付の期限は5年10か月

相続税還付の期限は、相続開始から5年10か月です。

つまり、すでに相続税申告が済んでいたとしても相続開始から5年10か月以内であれば、再度申告内容を見直すことができます。

その結果、相続税を払いすぎていたことが判明した場合は、申告内容を修正することで払いすぎていた相続税分は相続人のもとに返還されます。

広大な土地を相続した方

平成29年12月31日までに発生した相続については、広大地評価を適用することで相続税が減額され、払いすぎていた相続税分が返還される可能性があります。

しかし、先で解説したように、広大地に該当するかしないかの判断は土地の評価に精通している税理士でなければ極めて難しいため、相続税の申告内容を見直す場合は、土地の評価に精通している税理士に相談することが得策です。

相続税申告の依頼は岡野相続税理士法人がおすすめ

(1)相続税平均節税額(還付額)665万円

岡野相続税理士法人は、相続税専門の税理士法人として20年以上お客様のサポートをしてきており、相続税還付成功件数は、累計195億円/2,943件(2025年6月末時点)。

相続税還付とは、税務署から相続税申告時に払いすぎた相続税を返還してもらうことを指します。「相続税の返還が発生する」ということは、「相続税申告時にもっと低い金額で済んだはずである」ということです。

これまでの相続税還付における平均節税額は665万円で、平均して15%の節税を実現しています。

※還付額195億円÷相続税還付成功件数2,943件=平均節税額(還付額)665万円

このように、圧倒的な相続税還付の実績を誇る岡野相続税理士法人だからこそ、はじめからお客様の相続税額を最大限抑えた相続税申告を行うことが可能です。

(2)土地の評価に強い(年間7,399箇所の土地を評価)

相続税額は不動産の評価額で大きく変わります。なぜなら相続財産の中で最も大きな割合を占めるのが不動産だからです。

その中でも土地の評価額は非常に重要で、実際に当社が土地の評価を見直したことで相続税額が2億円超の減額に繋がった事例もあります。

岡野相続税理士法人は年間7,399箇所(2024年実績)もの土地評価実績があり、相続税を取り扱う税理士の中でも特に土地の評価を得意としています。

これまでにつちかったノウハウを活かし、現地調査や専門ソフトを駆使して正確な評価をすることが可能です。

(3)税務調査に強い(相続税還付の累計成功件数2,943件)

岡野相続税理士法人の相続税還付成功件数は、累計2,943件(2025年6月末時点累計)にも及びます。

つまり、相続税還付に成功した分だけ税務署と交渉してきた実績があるということです。

これだけの税務署交渉実績のある岡野相続税理士法人なら、万が一税務調査になったとしても適切な税務署対応で追徴税額を最大限抑えることが可能です。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,689件(2025年6月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ