【相続税の加算税とは?】過少申告や無申告の場合や課税額を解説

相続税の納税に遅れたり、申告に不備があったりすると、税負担が重くなります。この記事では、過少申告加算税や無申告加算税とはどういうものなのか、税率や計算例なども含めて詳しく解説します。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

相続税の過少申告加算税とは?

相続税の申告金額が不足していた場合、課されるペナルティが「過少申告加算税」です。ただし、税務署に指摘される前、すなわち税務調査の事前通知が来る前に自主的に修正申告を行えば、過少申告加算税は課されません。

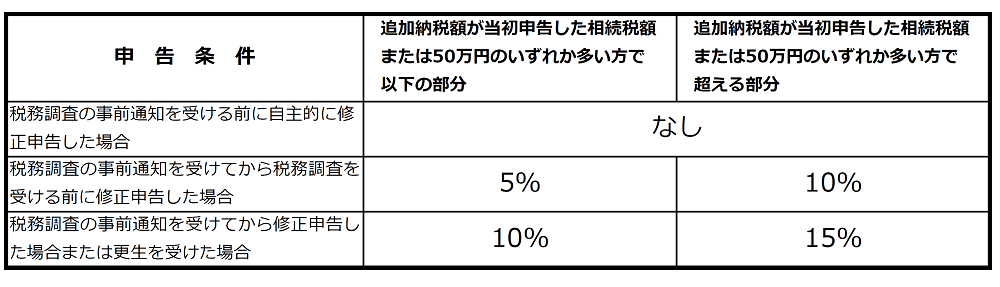

相続税の過少申告加算税の税率について

相続税の過少申告加算税の税率(申告期限が平成29年1月1日以降の場合)は以下の通りです。

過少申告加算税は、本来納めるべき相続税が少ないとして税務署の事前通知を受け、修正申告し、税金を追加で納めるときに課税されます。ただし、いくら少ないかは税務署で正確に把握はできないので、修正する金額は正確に算出しなければなりません。過少申告加算税にも延滞税が発生します。延滞税は1日遅れただけでも加算されるので、正確な納税額が把握できたら速やかに納めましょう。

相続税の無申告加算税とは?

相続税を申告期限までに申告していない場合、課されるペナルティが「無申告加算税」です。

期限までに相続税の申告をしなかったことに課税されるため、申告納税期限までに相続税を納めなかった場合は延滞税が課税されます。

相続税が発生した場合、「相続税がかかると思わなかった」「相続税の対象になると知らなかった」といった故意でない事情であっても、無申告の正当な理由とはみなされず課税されます。

したがって、期限までに申告と納税のどちらも行わなかった場合、無申告加算税と延滞税の両方がペナルティとして課税されることになります。

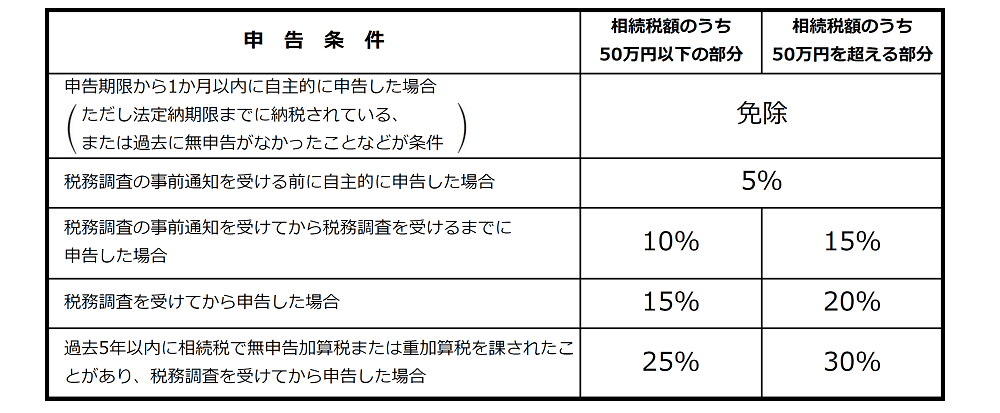

無申告加算税の税率について

無申告加算税は期限を過ぎてから自主的に申告しても課税されます。また、税務調査を受けてから申告したときにも課税されます。

税率は税務調査の事前通知を受ける前に自主的に申告した場合は低く、税務調査を受けてから申告した場合は高くなります。

さらに、相続税で過去5年以内に無申告加算税や重加算税を課されたことがあった場合にも税率が変わります。

相続税の無申告加算税の税率(申告期限が平成29年1月1日以降の場合)は以下の通りです。

無申告加算税は具体的には、正当な理由があると認められる場合は0%です。つまり 「期限に間に合わなかった理由が正当である」と認定されれば課せられないのです。ただし「遺産分割が整わなかった」は正当な理由に該当しません。

では正当な理由とは何でしょうか?

以下2点いずれかが認められた場合、無申告加算税が0%となります。

- 災害発生または交通や通信の途絶

- 期限後申告の特則に該当する事由

のどちらかとなっています。

加算税が課税される場合の計算例

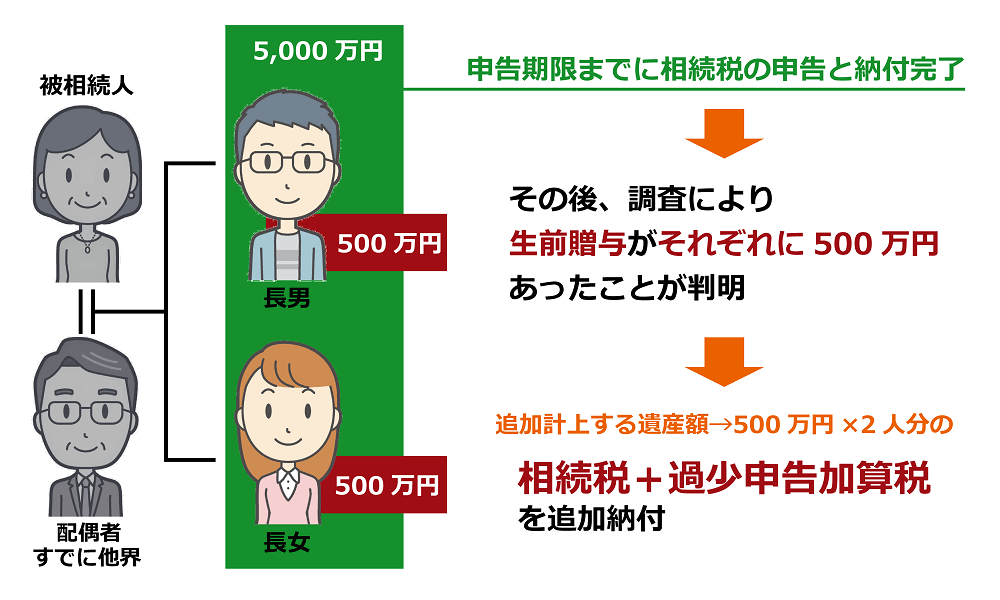

(1)「過少申告加算税」が課税されてしまったケース

平成30年12月1日に新横 浜子さんが亡くなりました。

新横 浜子さんの配偶者はずっと前に他界しており、相続人は長男と長女の二人です。

相続人両名は、相続税の申告と納付を申告期限の令和1年10月1日に済ませました。

申告内容

| 遺産の総額 | 5,000万円 |

|---|---|

| 基礎控除額 | 4,200万円 |

| 課税遺産額 | 5,000万円-4,200万円=800万円 |

| 相続税額 | 長男:40万円/長女:40万円 |

申告後、税務署から相続税について問い合わせがありました。

その後、浜子さんの遺産として計上しなければならない生前贈与がそれぞれ500万円ずつあったことが税務署の調査で判明しました。

この場合、追加納付する相続税と過少申告加算税はいかほどになるのか、計算してみましょう。

過少申告加算税の計算

| 真の申告期限 | 令和1年10月1日 |

|---|---|

| 修正申告書 提出日 | 令和3年4月1日(申告期限から1年半後) |

| 追加計上する遺産額 | 500万円×2=1,000万円 |

| 追加納付する相続税額 | 1,000,000円 |

| 過少申告加算税 | 125,000円 |

| 延滞税 | 26,000円(2.6%/年で計算) |

結局、相続人の二人は、追加納付する相続税 1,000,000円に加えて、過少申告加算税125,000円と延滞税26,000円、合計して115万1,000円を支払うことになりました。

ただし、この場合『故意に遺産を隠していた』とはみなされなかったため、重加算税は問われずに済みました。

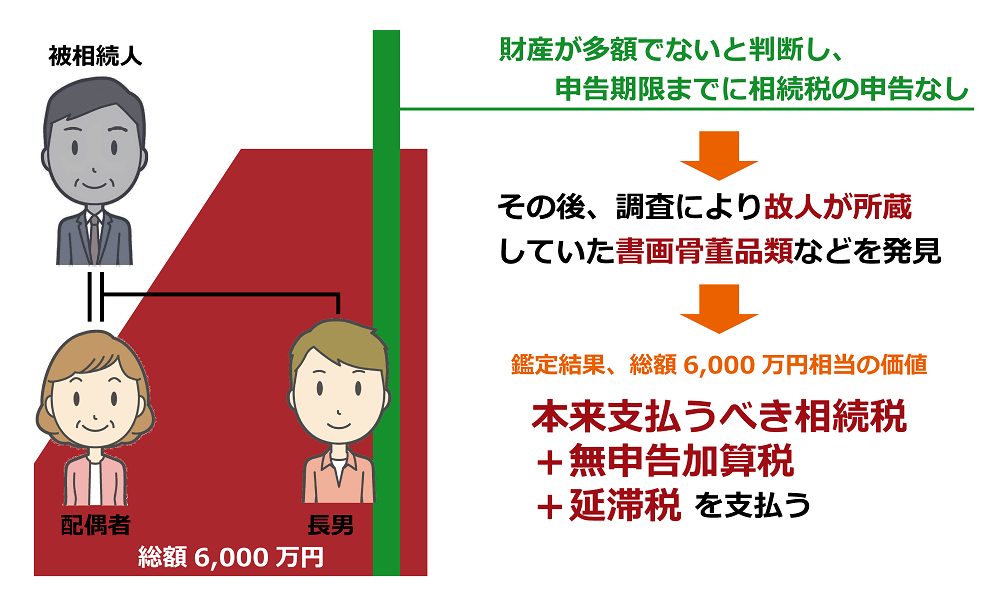

(2)「無申告加算税」が課税されてしまうかもしれないケース

平成30年12月30日に古横 太郎さんが亡くなりました。

相続人は配偶者と長男の二人です。

古横 太郎さんの相続財産はそれほど多額ではなかったと判断した二人の相続人は、相続税の申告はしませんでした。

申告内容

相続税の申告せず

ところが、古横太郎さんの死亡からしばらくして、遺品の置いてある物置から故人がこっそり所蔵していた書画骨董品類が発見されます。鑑定してみると、著名な画家のオリジナル作品などであることが判明、相続税の申告が必要になったのです。

この場合、課税される本来の税金、無申告加算税は合算でいくらになるのでしょう。

無申告課税の計算

| 真の申告期限 | 令和1年10月30日 |

|---|---|

| 相続税申告書 提出日 | 令和3年4月30日(申告期限から1年半後) |

| 本来払うべき相続税額(本税) | 1,800,000円 |

| 無申告加算税 | 90,000円 |

| 延滞税 | 69,600円 |

古横 太郎さんの相続人は、本来支払うべき相続税 1,800,000円に加えて、無申告加算税 90,000円と延滞税69,600円、合計で195万9,600円を支払うことになりました。

ただし、この場合自主的に申告し、自己修正したことにより、あえて遺産を隠して申告しなかった訳ではなく、意図しない申告漏れと税務署がみなしたため、重加算税は問われませんでした。

意図的に納税義務を怠ったとみなされると重加算税が課せられます。重加算税について詳しくは、当税理士法人サイトのコラム「相続税の重加算税、いくら支払う?税率や計算について解説!」をご覧ください。

相続税の申告漏れを防ぐために

申告を放置しがちな特例の適用

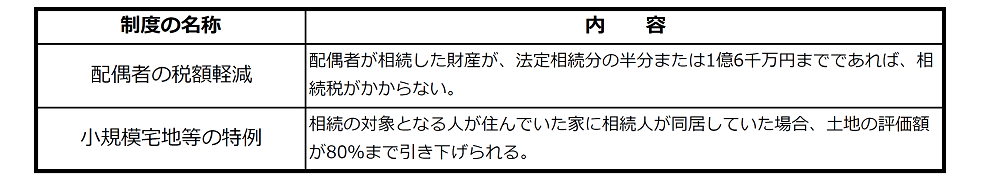

配偶者の税額軽減や小規模宅地等の特例などは、相続税を大幅に減額できる制度です。

配偶者の税額軽減や小規模宅地等の特例などを適用し、相続税が掛からないとして申告せずに放置すると、申告漏れの原因となります。このようなケースは納税が不要であっても申告自体は必要です。

<表3>特例の内容

この制度を適用すれば、相続税を納めなくて済む可能性があります。そのためには、必要な書類をそろえて税務署に申告し、認定を受けることが大切なのです。

(配偶者控除を満額利用する場合は、二次相続を考慮しないと損する可能性があります。)

申告しない場合は、条件を満たしていても申告漏れとなってしまいます。特例を受けるうえでも申告は必要であることを心しておきましょう。

相続税申告より先に納税する

相続税申告後の納税を忘れたために延滞税を課せられることほどばかばかしいことはありません。

これを避けるには、相続税の税額が計算できていればの話ですが、申告書の提出前に納税するとよいでしょう。

というのも納税期限は申告期限と同じ日にちですが、申告と納税の順番は決められていないからです。先に納税しておけば、申告後の納税忘れの結果、発生する延滞税を防ぐことができます。

相続税から免れることができるのか?相続税の時効について

相続税を払わずに済むのならそうしたい。相続税のことは知らなかったことにして無視しよう……そんな気持ちがよぎるかもしれません。相続税の申告納税義務に時効はあるのでしょうか。

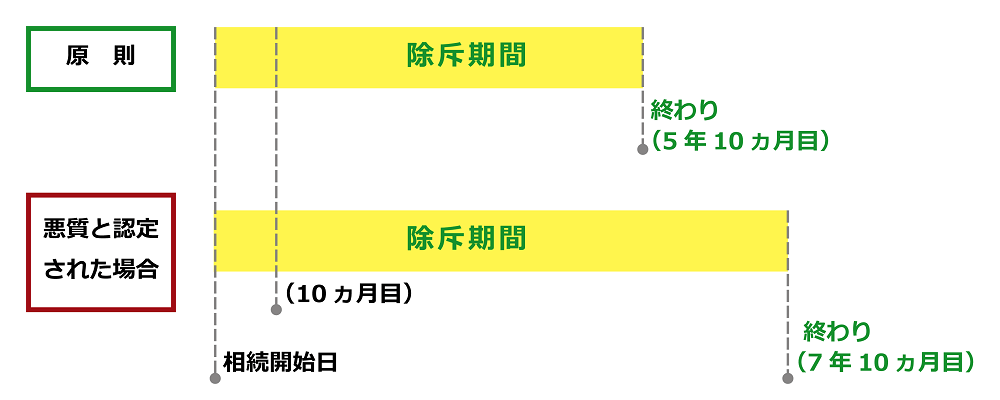

相続税の申告納税義務(正式には除斥期間といいます)は申告期限から原則5年です。

相続税の申告期限は相続の開始を知った日の翌日から10か月以内ですので、被相続人が亡くなった日から5年10か月が経過すると、相続税の申告も納付もしなくて良いことに原則としてはなります。

ただし、相続税を申告する必要があることを知っていながらあえて申告しなかった場合は、悪質な納税逃れとみなされ、除斥期間が申告期限から7年と延びてしまいます。

この場合でも、亡くなった日から7年10ヵ月の間、税務署から指摘されなければ原則的には納税義務が消滅することになります。

一般的に相続税の税務調査は、申告納付の期限から1~2年ほど経過したころに入ります。

しかし除斥期間が過ぎるまで、税務調査が絶対に入らないという保証はどこにもなく、いつ税務調査が入るかにびくびくおびえながら日々を過ごすのは現実的ではありません。

相続税は、相続税申告を依頼する税理士によって納税額が変わってくる税金です。

なぜならば、相続税申告時には、「現金以外の財産評価(土地評価等)」も税理士が担当することが多いからです。

売却価格と、相続時の土地評価方法は異なります。

相続時の土地評価方法はとても複雑で、減額要因も多く、ほとんどの会計専門税理士が正確な評価を行えていません。

減額要因を考慮した正しい土地評価をするとなると、知識や経験が必要なだけでなく、時間も多くかかります。

会計専門の税理士は土地評価に慣れていないため、減額要因を考慮しないまま申告を行うことが多いです。

実際、「他の税理士が申告した相続税申告書」を当税理士法人が見なおした所、8割以上が相続税が過払いになるような申告書が作成されていました。

額で言うと、1人あたり、800万円~1,000万円程度の相続税が過払いになっていたのです。

当税理士法人は、「お客様に相続税で損をさせない」ために、相続税申告サービスと相続税還付サービスを行っています。

相続税申告サービスは、相続税申告書の作成代行をするサービスです。

「土地評価減額や特例を用い、相続税が0円になって驚いた」というお客様もいらっしゃいます。

相続税申告をまだ行っていない方は、こちらのサービスをご利用ください。

相続税申告サービス・税理士報酬

相続税申告を既に行っており、相続開始後5年10ヶ月以内であれば、過払いの相続税が戻ってくる可能性があります。

特に、相続税額を500万円以上支払い、土地を相続した人は、相続税の過払いが見つかる可能性が高いです。

当税理士法人の相続税還付サービスをご利用ください。

相続税還付サービス/料金

過少申告課税と無申告加算税についてのQ&A

Q1:相続税申告の準備が遅れ、申告期限にとても間に合いません。申告期限から2~3週間ほど遅れての提出となりそうなのですが、この場合でも「無申告加算税」と「延滞税」は課せられるのでしょうか?どうしたら課税を避けられますか?

A1:期限内に「相続税を納税している」等の条件をクリアしていれば、期限後に1ヶ月以内に相続税申告書を提出すれば「無申告加算税」は課せられません。納税を申告期限までに行うのであれば、延滞税もありません。延滞税を避けたければできるだけ早く正確に申告納税することをおすすめします。

Q2:家出して長く不在にしていた父が出先で亡くなったことをこのほど知りました。父の死後、半年ほど経過しているようです。父の死は弁護士からの通知で知りましたが、父の亡くなった日から10か月にあと数か月で達し、相続税の申告・納付期限を迎えてしまいます。この場合でも延滞税などの対象になりますか?

A2:相続税の申告期限は、正しくは『相続の開始があったことを知った日の翌日から10ヵ月以内』と定められています。そのため、弁護士からの通知を受け取った日が被相続人の死亡を知った日であると考えられるため、通知を受け取った日から10ヵ月以内が期限内申告書の提出期限となります。その期限内に申告書を提出することができれば、延滞税等の対象とはなりません。

Q3:新型コロナウイルスの蔓延拡大とそれに伴う幾たびの緊急事態宣言の発令のため、税理士への相談や必要書類の取り寄せ、相続人間での話し合いなど、いわゆる『相続税申告の準備』がうまく進まず、申告期限には確実に遅れそうです。いつ提出できるかもわかりません。どうしたらいいですか?

A3:『災害による申告、納付等の期限延長申請書』を税務署に提出しましょう。相続税の申告書を申告期限までに提出できない理由が「新型コロナウイルス感染症の影響」である場合、『災害による申告、納付等の期限延長申請書』を提出することで申告期限の延長が認めてもらえます。

感染拡大の影響の例としては、

- 新型コロナウイルス感染症に感染した、または自宅待機を命じられた

- 居住地の自治体から平日は在宅勤務を要請されている

などが挙げられます。

この場合、申請書の書き方や提出のタイミングなど、税務署で受理されるかどうかの確認など適切なアドバイスが必要となるため、相続税の納付に詳しい税理士などに相談して提出することをおすすめします。

相続税の加算税まとめ

過少申告加算税は、期限内に申告したものの当初の申告税額が本来の税額より少なかったことに対するペナルティです。

無申告加算税は、納税がありながら申告期限までに申告しなかったことに対するペナルティです。

意図的な脱税など、税務署から悪質とみなされた場合は、さらに重加算税が課せられます。

相続税の誤りや無申告、滞納に気づいた場合は、速やかに申告の修正と納税の手続きを済ませましょう。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,689件(2025年6月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ