「相続税」とは?計算方法や対象となる財産、基礎控除などを解説

相続税とは、亡くなった親や祖父母などから財産を受け継ぐ際に発生する税金です。この税金は、相続財産の総額が一定の基礎控除額を超える場合に課税されます。

本記事では、下記内容に沿って「相続税」について詳しく解説しています。

・相続税の基礎控除

・相続税の早見表

・相続税の税率

・相続税の計算方法など

また、申告や納税手続きのポイント、生前贈与の活用方法なども紹介しています。

相続税の負担を軽減するための情報が記載されているので、ぜひ最後までご覧ください。

相続税節税のプロ集団による

最大限節税できる相続税申告を

相続税とは

引き継ぐ財産の額に応じて、民法によって定められた相続人(法定相続人)や、遺言によって引き継ぐことになった人(受遺者)に課せられます。

引き継ぐ相続財産には、現金や預貯金、土地や建物、有価証券などが含まれますが、相続財産の総額が基礎控除を超えなかった場合には、相続税は発生しません。

また、相続税の申告が必要か不要かについては、税務署から連絡がくるとは限りませんので、しっかりと自分自身で判断する必要があります。

また、下記の該当する人は、相続税を納める必要があることを忘れないでおきましょう。

<相続税を納める人>

(2)遺言により財産を引き継いだ受贈者

(3)相続を放棄したが、保険金を受け取った相続人

(4)被相続人から生前3年以内に贈与を受けた相続人

相続税を納めなければならないことに気づいても、相続財産の評価や計算を自分で行おうとすると、多大な労力と時間が必要になります。

そのため、相続税を納める必要がある場合には、相続専門の税理士に依頼することをおすすめします。

相続税を補完する贈与税

贈与税は、個人が贈与により財産を取得した際に、その取得した財産に課せられる税金です。この贈与税ですが、相続税を補完する役割を果たしています。生前に贈与することで相続税の課税を逃れようとする行為を防いでいるのです。

よって、贈与税の税率は相続税よりも高めに設定されています。

また、贈与税には非課税制度として「相続時精算課税制度」と「暦年課税制度」の2種類があります。

自分にあった制度を利用することで、国に納める税金を合法的に減額することができるでしょう。

相続税の基礎控除は3,600万円

相続税の申告が必要かどうかを知るためにはまず、基礎控除額がいくらなのかを計算する必要があります。

そして、相続税の基礎控除は下記計算式で求めることができます。

そのため、法定相続人が1人で基礎控除額が最も低い状態でも3,600万円は非課税となるのです。

例えば、法定相続人が2人の場合の相続税の基礎控除額は4,200万円(3,000万円+(600万円×2))となります。

つまり、この場合は、被相続人の財産総額が4,200万円を超えていたら、相続税の申告が必要となります。

ただし、死亡保険金や死亡退職金の非課税枠や障害者控除などを、上記の基礎控除額に上乗せして納税額から引くことができます。

それらの特例や控除を使い、相続税額が0円になる場合には、申告も納税も不要です。

一方、配偶者の税額の軽減や小規模宅地の特例など、特例を用いることにより相続税がかからずにすむという場合は、申告が必要です。

| 法定相続人の数 | 1人 | 2人 | 3人 | 4人 | 5人 |

|---|---|---|---|---|---|

| 基礎控除額 (単位:万円) |

3,600 | 4,200 | 4,800 | 5,400 | 6,000 |

相続税の申告が必要な人はどれくらいいるのか

令和4年に全国で亡くなった人は1,569,050人です。そのうち申告が必要な人は、特例などの適用により相続税が課税されずに済んだ人も含め、全国で150,858人(9.6%)でした。相続税はとても身近な税ということがいえます。

相続税の対象になる財産と対象にならない財産

相続税には、対象になる財産と対象にならない財産が存在します。下記に相続財産の詳細を記載しています。

| 相続税の対象になる財産 | 相続税の対象にならない財産 |

|---|---|

| 不動産 現金 預貯金 有価証券 借地権 死亡退職金 生命保険金 貸付金 買掛金(住宅ローンや事業の運転資金、未払い金など) |

香典 墓地 祭具(仏壇や位牌、神棚など) 死亡退職金生命保険の非課税枠 遺族年金 ※遺族年金は加入している年金の種類や遺族の条件によって異なりますが、一定の条件を満たした遺族年金は受取人固有の財産になります |

相続税のその価値を評価する際には、基本的に、被相続人が亡くなった日の時価を基準にします。

国税庁が評価方法を記載した財産評価基本通達を発表していますので、それに従って算出していきましょう。

相続税の計算方法

相続税の計算は下記手順で行うことができます。

(2)課税対象となる遺産の総額を算出

(3)相続税の総額を算出

(4)各相続人の相続額を算出

(5)必要に応じた加算や各税額控除を行う

ここでは、各手順の詳細を解説します。

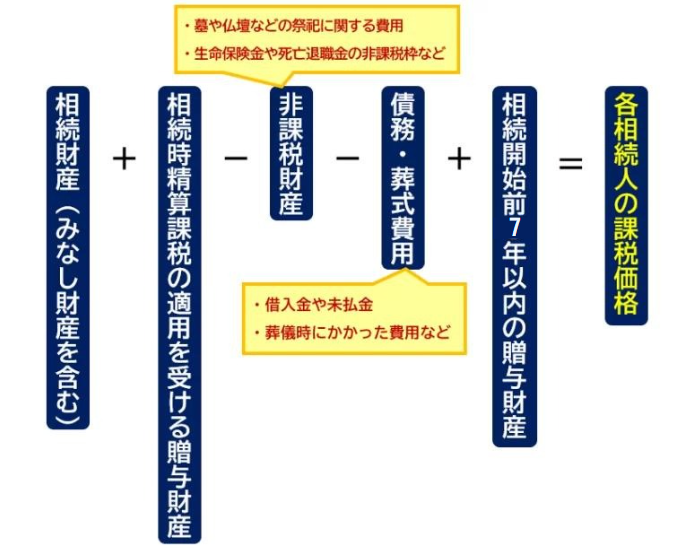

(1)各相続人の課税価格を算出

まずは、各相続人の課税価格を算出する必要があります。

各相続人の課税価格は、現金や預貯金などのプラスの財産から、借入金や葬式費用などのマイナスの財産を差し引き、そこにみなし財産や相続開始前7年以内の贈与財産、相続時精算課税を利用した財産を加算して計算します。

非課税財産があれば、その価格を差し引くことで課税価格を算出することが可能です。

<各相続人の課税価格を求める計算式>

(2)課税対象となる遺産の総額を算出

各相続人の課税価格を求めた後は、基礎控除額を差し引きます。

この段階で算出された金額が、実際に相続税の課税対象となる遺産の総額です。

<課税対象となる遺産の総額を求める計算式>

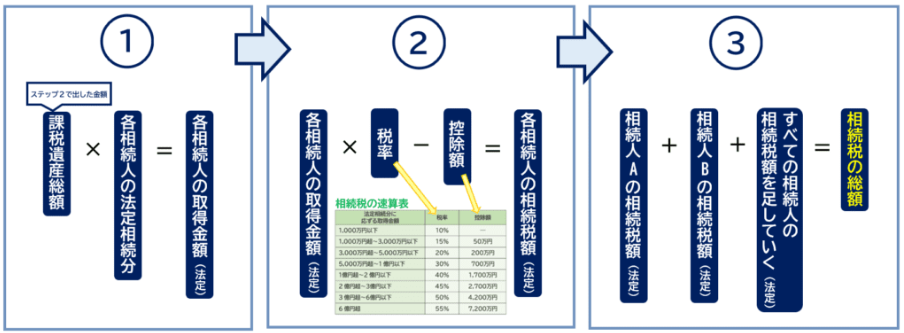

(3)相続税の総額を算出

課税対象となる遺産総額が確定したら、次に相続税の総額を算出します。

具体的には、下記手順で相続税の総額を算出します。

- (1)各相続人が法定相続分で相続したと仮定して、法定相続分に応じた取得金額を算出

- (2)1.で算出した取得金額に応じた税率をかけて、各法定相続人の狩野相続税額を算出

- (3)各法定相続人の税額を合計して相続税の総額を算出

※相続税の税率に関する内容はページ下部に記載しています。

<相続税の総額を求める計算式>

(4)各相続人の相続税額を算出

相続税の総額が決定したら、その税額に按分割合をかけます。

按分割合とは、課税財産全体に対する、その人が受け取った課税財産の割合のことであり、下記計算式で求められます。

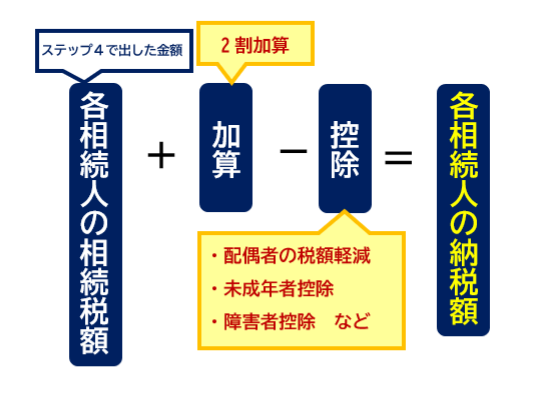

(5)必要に応じた加算や各税額控除を行う

各相続人ごとの相続税額が算出された後、その額に応じて必要な税額の加算や控除を適用します。

税額の加算が必要となるケースには、被相続人の孫養子や兄弟姉妹、法定相続人ではない受贈者、または相続人以外が生命保険の受取人である場合が該当します。

上記の人々には、相続税額に2割の加算が適用されます。(2割加算)

ただし、孫養子が代襲相続人として相続する場合、この2割加算は適用されません。

<税額控除一覧>

| 税額控除名 | 概要 |

|---|---|

| 暦年課税分の贈与額控除 | 相続開始前7年以内に受けた財産は、相続財産に加えられることになっているが、そのときの贈与税額は控除される。 |

| 配偶者の税額軽減 | 配偶者が相続する財産が以下のいずれか多い金額までは相続税がかからない。 ・配偶者の財産が1億6,000万円 ・配偶者の法定相続分相当額 |

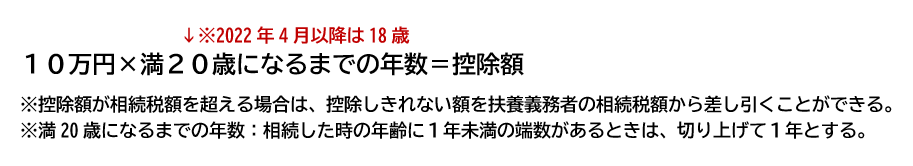

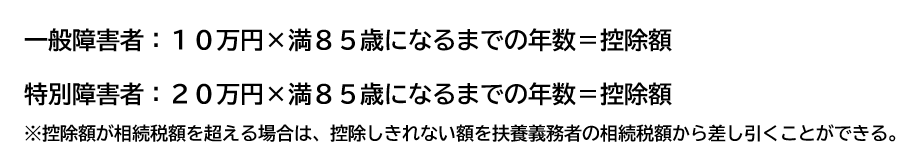

| 未成年者控除 | 法定相続人が未成年者の場合は、その年齢に応じて控除を受けることができる。 |

| 障害者控除 | 法定相続人が85歳未満の障害者の場合、その年齢に応じて控除を受けることができる。 |

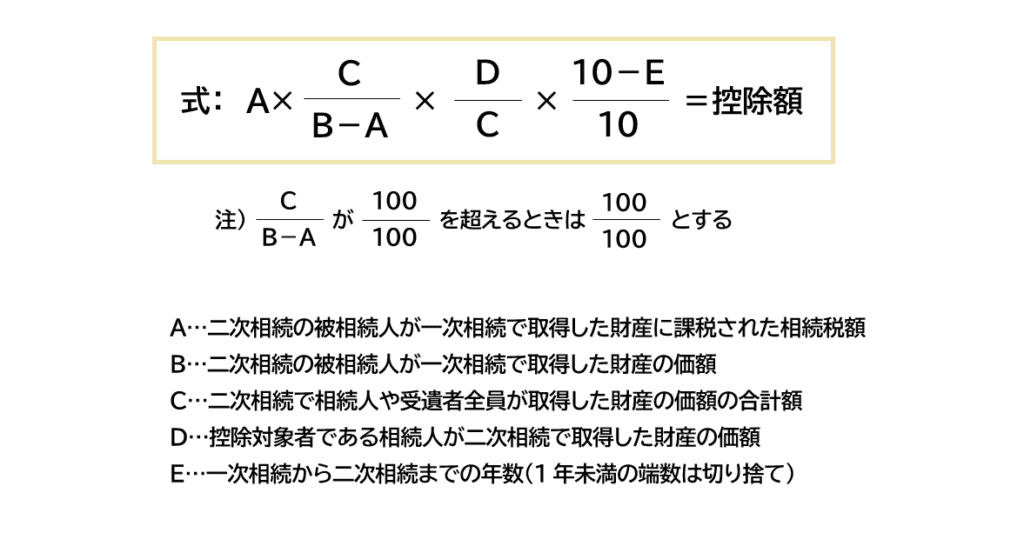

| 相次相続控除 | 短期間に続けて相続があった場合には同じ財産に相続税を2重に払わなくてもよい制度。 今回の相続開始前から10年以内に被相続人が相続で財産を受け取っていた場合に対象となる。  |

| 外国税額控除 | 外国にある財産に対して、外国の法令によって日本の相続税に当たる税金を支払っていた場合、その金額分を相続税額から控除することができる。 |

相続に関する知識がある場合、相続税の計算は自分でも行うことも可能です。しかし、自分で計算及び申告したとしても、納税額に間違いがあってペナルティが発生したり、期限に間に合わなかったりして大きな損失に繋がる可能性もあります。

このような損失を未然に防ぐためにも。相続専門の税理士に相続税申告を依頼することをおすすめします。

相続税の計算方法について詳しく知りたい方は以下の記事もご覧ください。

【相続税の計算方法】税額の求め方や控除、税率に関して解説

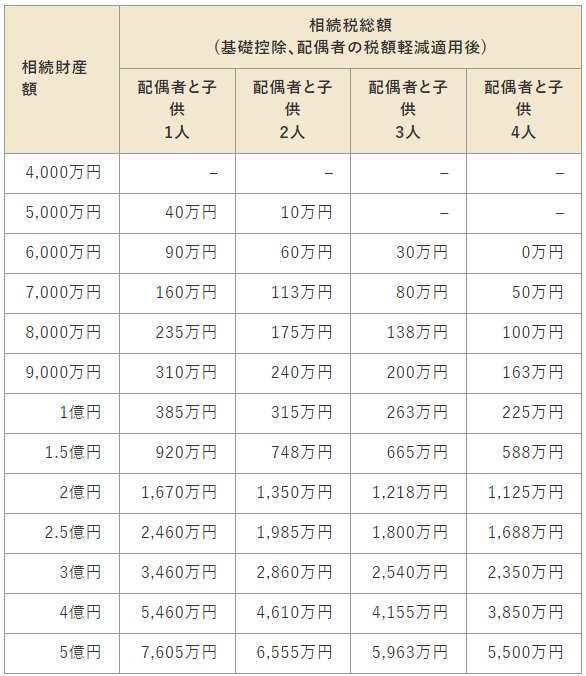

相続税早見表

相続税早見表とは、相続税の目安となる金額を簡単に確認できる表です。

この表を使えば、相続財産に対してどれぐらいの相続税が発生するかの目安を迅速に知ることができます。

下記は、もっとも多いケースである「一次相続で法定相続人が配偶者と子供」の相続税早見表です。

その他のケースでの相続税早見表も確認したい方は下記記事もご覧ください。

【相続税の早見表で概算税額を知る】相続人数ごとの見方を解説

相続税の税率

相続税の税率は、相続人が受け取る財産の額に応じて変動します。

相続財産額が大きいほど、税率が上がっていく累積進分配方式が採用されており、税率は10%から55%まであります。

正確な相続税額を求めるためには、相続財産を正確に把握することが重要です。

相続税の税務調査

税務調査とは、相続税、法人税、所得税などについて提出した申告書の内容が正しいかどうか、税務署の調査官が実際に確認しにくることです。万が一、虚偽の申告や内容の漏れなどが見つかれば、加算税というペナルティを課せられます。

実際に、相続税の税務調査はどれくらいの割合で入るのでしょうか?

平成29年(2017年)の税務調査の実施割合をみると、法人税3.4%、所得税0.33%(簡易な接触を除く)、相続税9.5%となっています。相続税は、非常に高い確率で税務調査が行われていることがわかります。

また、相続税は法人税や所得税に比べ、1件当たりの追徴税額が高額になりやすいのも特徴です。平成29年の平均追徴税額は、623万円です。相続は人生で何度も経験することではないため、慣れない申告で漏れ等が発生しやすいのです。

相続税の税務調査について詳しく知りたい方は以下の記事もご覧ください。

【相続税の税務調査とは?】対象になる人、受けやすい人を解説

相続税の税務調査が入りやすい人

(1)現金、預貯金の流れに不明瞭な点がある人

(2)申告書のレベルが低い人(手書きで作成した申告書など)

(3)納税額が高い富裕層

(4)金融資産を多く相続した人

(5)税理士をつけず、自分で相続税を申告した人

(6)相続人間でもめて、それぞれ別々に申告書を提出した人

(7)相続税がかかるのに無申告の人

相続税申告の依頼は岡野相続税理士法人がおすすめ

(1)相続税平均節税額(還付額)665万円

岡野相続税理士法人は、相続税専門の税理士法人として20年以上お客様のサポートをしてきており、相続税還付成功件数は、累計195億円/2,943件(2025年6月末時点)。

相続税還付とは、税務署から相続税申告時に払いすぎた相続税を返還してもらうことを指します。「相続税の返還が発生する」ということは、「相続税申告時にもっと低い金額で済んだはずである」ということです。

これまでの相続税還付における平均節税額は665万円で、平均して15%の節税を実現しています。

※還付額195億円÷相続税還付成功件数2,943件=平均節税額(還付額)665万円

このように、圧倒的な相続税還付の実績を誇る岡野相続税理士法人だからこそ、はじめからお客様の相続税額を最大限抑えた相続税申告を行うことが可能です。

(2)土地の評価に強い(年間7,399箇所の土地を評価)

相続税額は不動産の評価額で大きく変わります。なぜなら相続財産の中で最も大きな割合を占めるのが不動産だからです。

その中でも土地の評価額は非常に重要で、実際に当社が土地の評価を見直したことで相続税額が2億円超の減額に繋がった事例もあります。

岡野相続税理士法人は年間7,399箇所(2024年実績)もの土地評価実績があり、相続税を取り扱う税理士の中でも特に土地の評価を得意としています。

これまでにつちかったノウハウを活かし、現地調査や専門ソフトを駆使して正確な評価をすることが可能です。

(3)税務調査に強い(相続税還付の累計成功件数2,943件)

岡野相続税理士法人の相続税還付成功件数は、累計2,943件(2025年6月末時点累計)にも及びます。

つまり、相続税還付に成功した分だけ税務署と交渉してきた実績があるということです。

これだけの税務署交渉実績のある岡野相続税理士法人なら、万が一税務調査になったとしても適切な税務署対応で追徴税額を最大限抑えることが可能です。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,689件(2025年6月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ