死亡退職金とは。非課税枠や相続税の計算方法、相場を紹介!

被相続人の死亡後に支払われる「死亡退職金」とはいったいどのようなものなのでしょうか。

今回は、死亡退職金とはどんなもの?誰が受け取るの?いつもらえるの?相続税はかかる?など、死亡退職金にまつわる疑問にわかりやすくお答えしていきます。

あわせて、「弔慰金」についても解説していますので、ご参考にしてください。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

死亡退職金とは

死亡退職金とは、本来亡くなられた人に支給されるはずであった退職金を、亡くなられた人の家族などが受け取るお金のことです。

死亡退職金の支給制度は、すべての企業が導入しているわけではありません。

勤務していた企業に退職金制度がある場合に支払われるものであり、支給される金額も企業の規定によって様々です。

また、企業によっては亡くなった方への「功労金」という名目で支給されることもあります。

死亡退職金の非課税枠とは

先に述べたように、「死亡退職金はみなし財産」ですから相続税の課税対象とされます。

しかし、死亡退職金は残された遺族の貴重な生活資金であることから、相続税算出の際には非課税枠が設けられています。

死亡退職金の非課税額計算式

死亡保険金非課税額の上限は、法定相続人の人数によって変化します。

死亡保険金の非課税額の計算式は下記のとおりです。

例えば、法定相続人が妻・長男・長女である場合は1500万円までは課税されません。

法定相続人とは、民法で定められた相続人のことを指します。

法定相続人になる人物は、家族構成によって異なります。

被相続人(故人)の配偶者は必ず法定相続人となりますが、それ以外の相続人は相続順位があり、相続順位上位の人が法定相続人となります。

第1順位は、被相続人の子供(子供が亡くなっている場合、孫)、第2順位は、被相続人の親(親が亡くなっている場合は、祖父母)、第3順位は被相続人の兄弟(兄弟が亡くなっている場合は、甥姪)です。

同順位の人が複数人いる場合、同順位全員が法定相続人となります。

つまり、被相続人に子供が2人いる場合、子供2人が法定相続人となり、子供より下位である親や兄弟は法定相続人となりません。

法定相続人に関して、詳細が気になる方は、法定相続人の数は?独身の場合や放棄した場合はどうなる?わかりやすく画像で解説!をご覧ください。

計算する際のポイント

ポイント2:法定相続人の人数に含めるのは、養子が複数いるケースは、実子がいる場合は1人まで、実子がいない場合は2人まで含め計算をします。

死亡退職金で相続税が発生する範囲

みなし相続財産として、相続税の課税対象となる死亡退職金は、被相続人の死亡後3年以内に支給が確定したものに限られます。

死亡後3年以内の支給確定には以下の2つのパターンがあります。

- 死亡退職金支給額が相続後3年以内に確定したパターン

- 生前に退職しており、支給金額が相続後3年以内に確定したパターン

※死亡後3年が過ぎてから支給されたものに関しては、相続税ではなく、一時所得として相続人に対して所得税が課税されることになります。

死亡退職金の非課税枠の適用範囲

死亡退職金の非課税枠は、受取人が法定相続人のときにだけ適用されます。

受取人が法定相続人ではない場合や相続放棄をした者は非課税枠を使うことができません。

当税理士法人の調査結果によれば、死亡退職金の非課税控除の平均額は「1,119万円」でした。

死亡退職金を受け取った相続人の課税額計算方法

法定相続人…配偶者(妻)・長男・長女

・配偶者 2,000万円

・長男 500万円(相続放棄している)

・長女 500円

① はじめに死亡退職金の非課税額を求める

計算式【500万円×法定相続人の数】

非課税控除額【500万円×3人=1500万円】

このとき、長男は相続放棄をしていますが法定相続人の人数に含めます。

② 各相続人の非課税額を求める

計算式【非課税額×(相続人が取得した死亡退職金の額÷すべての相続人が取得した死亡退職金の額】

※相続放棄した長男の500万円はすべての相続人が取得した死亡退職金の額に含めない

・配偶者 【1500万円×(2,000万円÷2500万円)=1200万円】

・長男【相続放棄をしているため、非課税枠は利用できません】

・長女【1500万円×(500÷2500)=300】

③ 各相続人の課税額を求める

・配偶者【1500万円-1200万円=300万円】

・長男【500万円-300円=200万円】

・長女【0円】

したがって、配偶者は300万円、長男は500万円、長女は200万円が課税対象額となります。

死亡退職金の相場はどのくらい?

死亡退職金の支給額は、会社が定めている就業規則によって様々です。

死亡退職金は残された遺族の生活資金になるものでもあるので支給額が気になるところですが、勤続年数や就いていた役職などでも支給額が変わってくるため「死亡退職金はこのくらいもらえる」という平均値を出すのは困難でもあります。

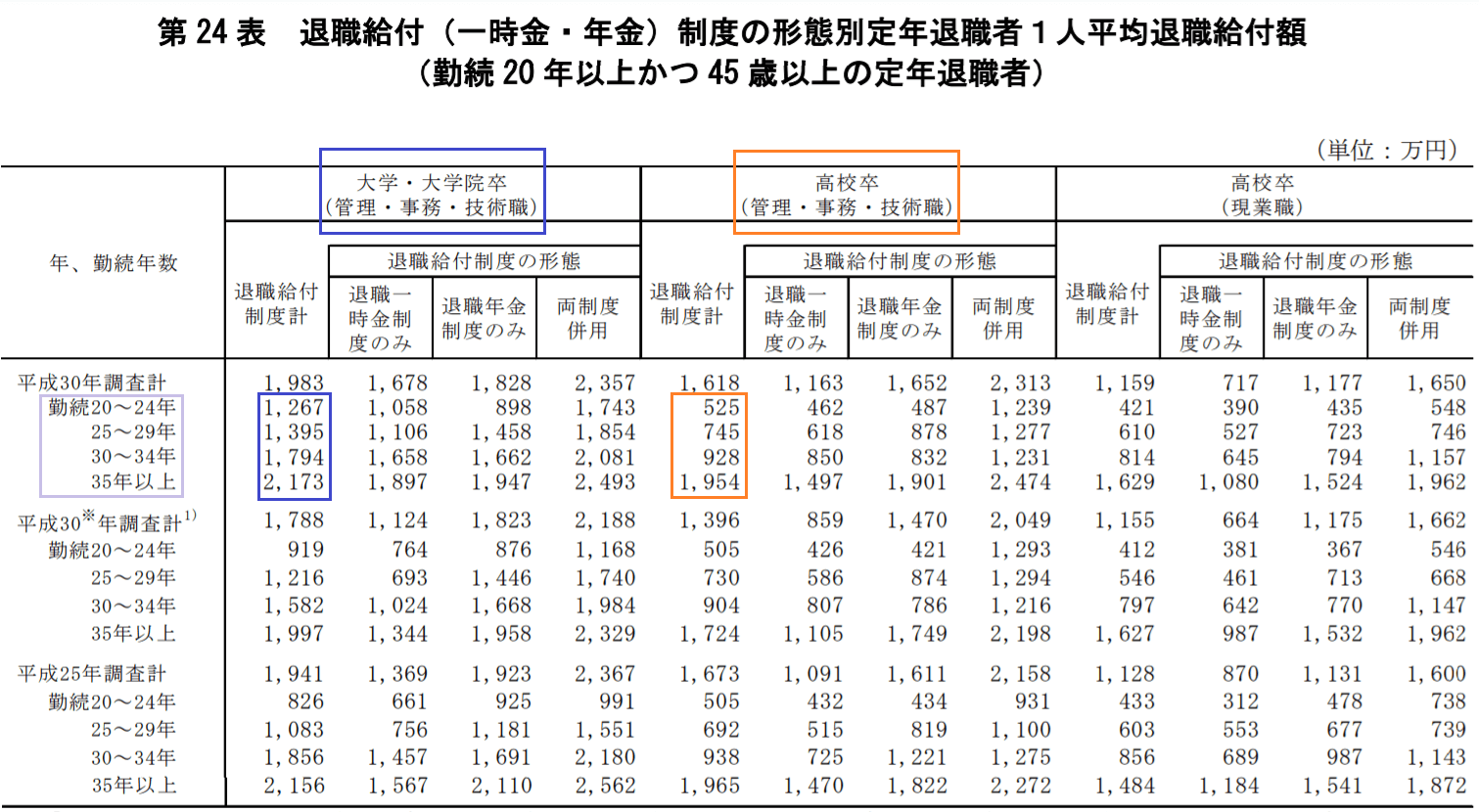

そこで、平成30年に厚生労働省で公開した「就労条件総合調査」を参考にして、死亡退職金の相場をみてみることにしましょう。

厚生労働省「就労条件総合調査」を加工して作成

この調査でみると、勤続年数20~40年くらいの労働者は退職時に500万円~2,000万円相当の支給額とされています。

しかし、これは退職金の支給額であり、死亡退職金となると支給額が減額されることもあるため、この相場はあくまでも目安にしかすぎません。

会社の就労規則などが記載されている資料が手元にない場合は、直接会社に確認してみてもいいでしょう。

死亡退職金は誰が受け取る?

死亡退職金を受け取る人は、会社の規定によって異なりますが、多くの企業は遺族である配偶者を受取人としています。

では配偶者がいない場合はどうでしょう。

基本的に、会社が定めている就業規則等があれば、就業規則にしたがって受取人を設定することになります。

就業規則がなく、受取人が決まっていない場合は受取人固有の財産と考えるのは難しいため、遺産分割協議で分割方法を決定します。

手続き方法は各会社の規定によって異なりますが、一般的には亡くなった人が勤務していた会社から死亡退職届をもらい、必要書類を揃えて提出します。必要となる書類は企業の規定に沿ったものを収集することになるため、企業から指定されたものを準備します。

死亡退職金の主な必要書類の例

- 退職金請求書

- 従業員(亡くなった人)の死亡の事実がわかる書類

- 請求者の亡くなった人との関係性がわかる書類(戸籍謄本)など

必要書類が揃ったら会社に提出し、手続きが完了すると死亡退職金が支払われます。

なお、死亡退職金の手続き期限が過ぎてしまうと死亡退職金がもらえなくなってしまうこともあるので、期限を確認して手続きを進めましょう。

相続放棄をしたら受け取れない?

たとえば、会社から指定されている死亡退職金の受取人が相続放棄しているケースです。

この場合、死亡退職金は相続財産ではなく、受取人固有の権利のため、相続放棄をしていても死亡退職金は受け取れます。

また、公務員についても、国家公務員退職手当法により、死亡退職金は相続財産ではなく受取人特有の財産としています。したがって、死亡退職金の受取人が相続人でかつその相続人が相続放棄をしていたとしても、同様に死亡退職金も受け取ることが可能です。

受取人に関する注意点

注意しなければならないのは、会社側で受取人を「被相続人」あるいは、「特に受取人の指定なし」にしているケースです。

このような場合は、死亡退職金は相続財産という扱いになるため、相続放棄した相続人は、当該死亡退職金を受け取る権利も放棄することとなり、受け取ることはできません。

また、もし、相続放棄をしたい相続人が受け取ってしまうと「財産を相続した」ということになり、相続放棄ができなくなることがあるので、注意が必要です。

死亡退職金はみなし財産として扱われる

みなし財産とは

相続税法では、被相続人が所有していた財産以外のものでも財産とみなして相続税を課税する規定があります。相続税法上、相続税の課税対象となる、本来の相続財産以外の財産「みなし財産」といいます。

死亡退職金は亡くなった人が勤めていた会社から支払われるものなので相続財産ではありません。

しかし、退職金は本来であれば被相続人が退職するときに支払われるものであり、そのお金は被相続人の財産になるはずのものだったのです。

それを被相続人の死亡により、被相続人の代わりに財産を受け取ったとして、死亡退職金も「みなし財産」として扱われます。

死亡退職金よくある質問

Q 死亡退職金と死亡保険金の両方を受け取りました。この場合、両方に非課税枠を利用することができますか?

A できます。

死亡退職金と死亡保険金はそれぞれ別で非課税枠の計算をして課税額を算出します。

なお、死亡保険金の非課税枠の計算式は死亡退職金と同じく【500万円×法定相続人の数】です。

Q 被相続人の生前に支払われた退職金も相続税の対象ですか?

A 生前退職金は被相続人の生前に支払われたものであるため、その場合は相続税ではなく被相続人の所得税になります。

ただし、相続発生時点でも生前退職金が預金などとして残っている場合は、当該残額は相続税の課税対象となります。

Q 死亡退職金は会社から源泉徴収されますか?

A 死亡退職金は、みなし財産として相続税の課税対象になり所得税は課税されません。よって、会社からの所得税及び復興特別所得税の源泉徴収はありません。

ただし、死亡退職金のみ所得税の課税対象となる退職金は源泉徴収されます。

会社からもらった弔慰金は相続税がかかるのか

弔慰金とは、亡くなった人が勤めていた会社から香典などとは別で、個人を弔い、遺族を慰める意味で支給する金銭のことです。

その他、企業活動に関わる公害により亡くなられた方に弔慰金が支給されるというケースもあります。

したがって弔慰金の意味は様々であり、基本的には弔慰金は非課税とされています。

非課税になる弔慰金の範囲

業務上の死亡ではない場合…給与月額の6カ月相当額

上記の範囲内であれば非課税となりますが、これを超えた分は退職金などとして扱われ、相続税の課税対象とされます。

小規模企業共済を使った相続税対策

「小規模企業共済」は、国が運営する個人事業主や中小企業の役員向けの退職金制度です。

安全かつ有利な税制が設けられている「小規模企業共済」は、相続税対策として非常に有用です。

生前、共済金を受取ることなく亡くなって相続人が共済金を受け取った場合、「死亡退職金」とみなされ、上記の控除が受けられます。

条件に当てはまる方は「小規模企業共済」の利用を検討してみると良いでしょう。

小規模企業共済制度について(中小企業庁ホームページ)

さいごに

今回は死亡退職金について解説してきました。

死亡退職金の評価額の計算は法定相続人の人数や相続方法などによって変わり、複雑な場合があります。

間違いのないように算出するには相続税専門の税理士に依頼するほうが確実です。

当税理士法人も相続税専門の税理士、相続税専門スタッフがいますので、相続税申告のご質問ご相談などございましたらお気軽にお問合せください。

押さえておきたい相続税の知識

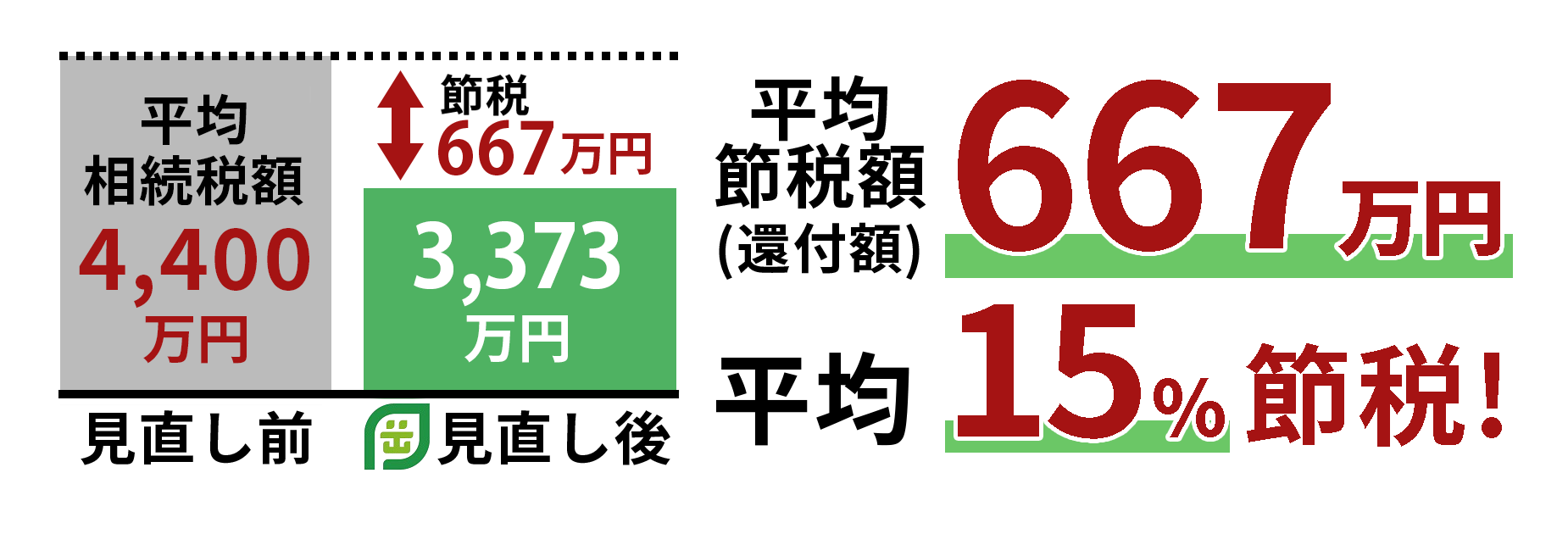

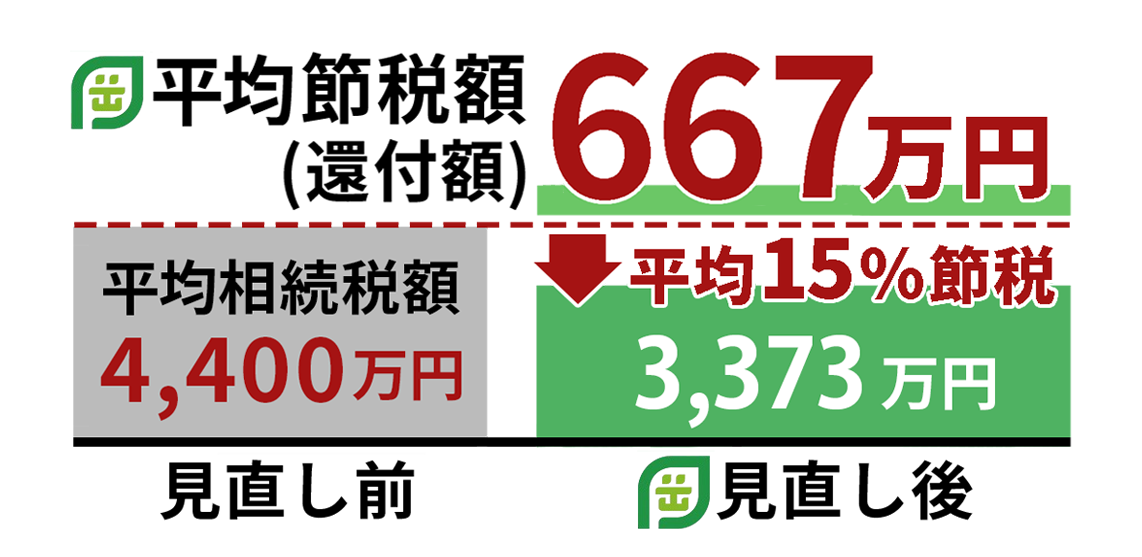

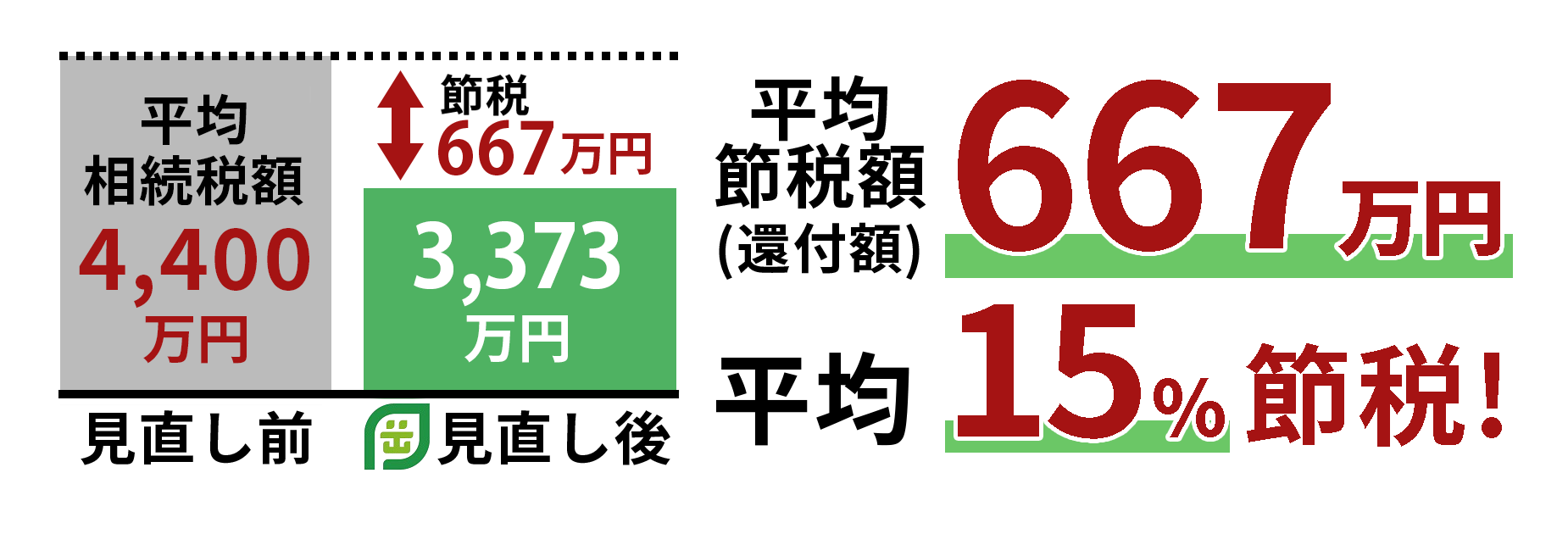

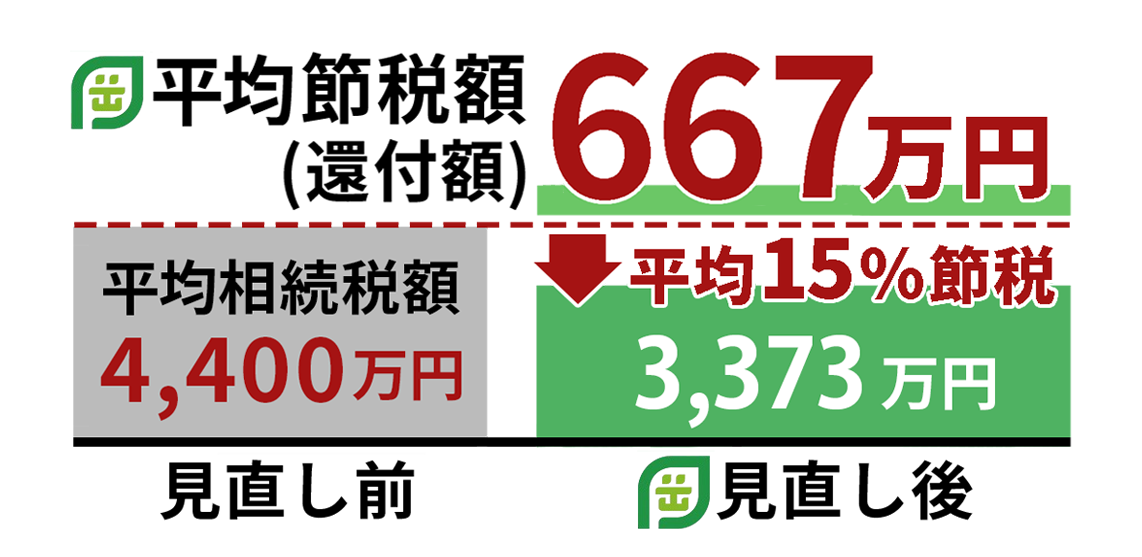

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,649件(2025年5月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ