相続コラム

はじめての「相続」の人にもわかりやすく、相続の手続きや相続税に関する様々な知識や情報を発信しています。

相続コラム記事一覧(新着順)

相続コラム記事一覧

(新着順)

-

相続時事ネタ

相続時事ネタ【相続税路線価の最新情報!】令和7年(2025年)分の相続税路線価が発表

最終更新日:2025/07/01

-

相続時事ネタ

相続時事ネタ政治団体の設立で相続税と贈与税を節税できる?|年間5,000万円までの寄附が非課税

最終更新日:2025/06/25

-

相続時事ネタ

相続時事ネタ長嶋茂雄氏 資産総額20億円、相続税額はいくら?

最終更新日:2025/06/25

-

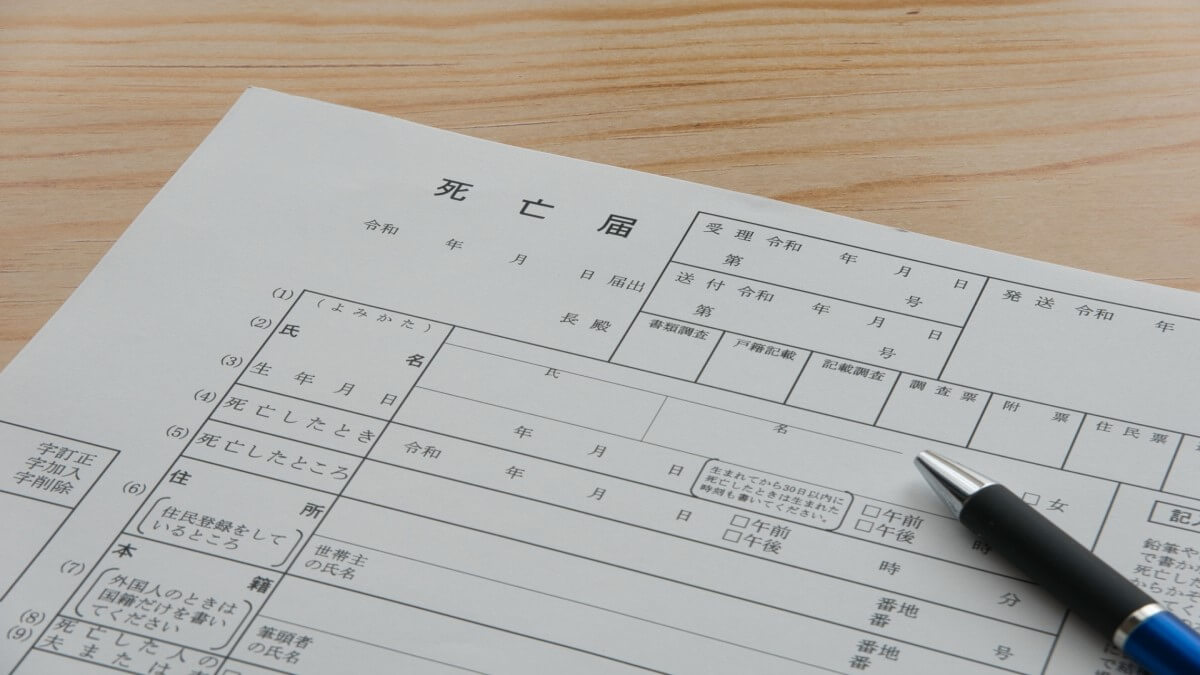

相続手続き

相続手続き【親が亡くなったらやること】必要な手続きと期限のすべて

最終更新日:2025/06/20

-

相続手続き

相続手続き【遺産分割協議書とは?】ひな形や書き方、14種類の文例を徹底解説!

最終更新日:2025/06/18

-

相続手続き

相続手続き【未支給年金とは】請求方法や期限、よくある質問を詳しく解説

最終更新日:2025/06/17

-

相続不動産

相続不動産【取得費加算の特例とは】計算方法や必要書類、3つの注意点を解説

最終更新日:2025/06/16

-

相続手続き

相続手続き【死亡後に銀行口座が凍結⁉】原因や解除の方法、必要な書類を解説

最終更新日:2025/06/13

-

生前対策

生前対策【生前贈与の持ち戻し期間が7年に?】新制度を税理士が詳しく解説

最終更新日:2025/06/13

-

相続手続き

相続手続き【原戸籍とは】相続で必要な場面、集め方、有効期限などについて解説

最終更新日:2025/06/13

の先頭へ

の先頭へ