【取得費加算の特例とは】計算方法や必要書類、3つの注意点を解説

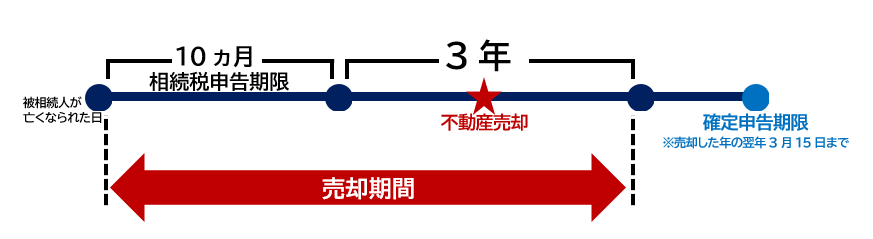

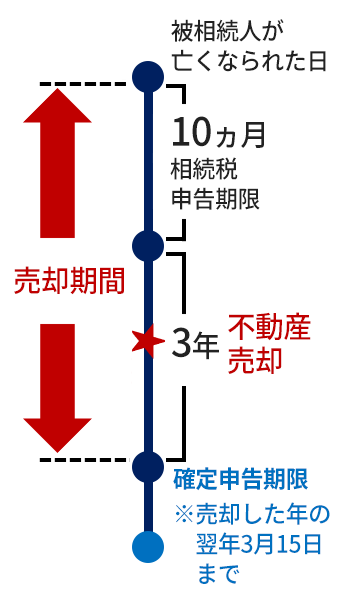

相続開始日の翌日から相続税申告期限の翌日以降3年を経過する日までに相続した財産(不動産)を売却した場合、「取得費加算の特例」を活用することで、取得費に相続税の一部を計上して所得税を軽減することが可能となります。

財産を相続すると遺産総額が一定を超えた場合には相続税が発生する上に、相続した財産を売却した際には所得税も発生するため、少しでも納税額を抑えるために活用したい特例です。

そこで今回は、「取得費加算の特例」のしくみや適用要件、適用できる期限や計算例、必要書類などについてわかりやすく解説していきます。

目次

取得費加算の特例とは

取得費加算の特例とは、相続が開始された日から3年10か月以内に相続財産を売却した場合、相続税額の一部を取得費に加算することで、譲渡所得税の負担を軽減することができる特例です。

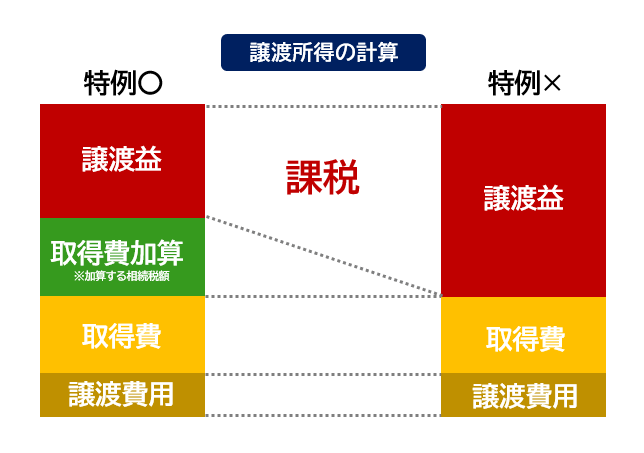

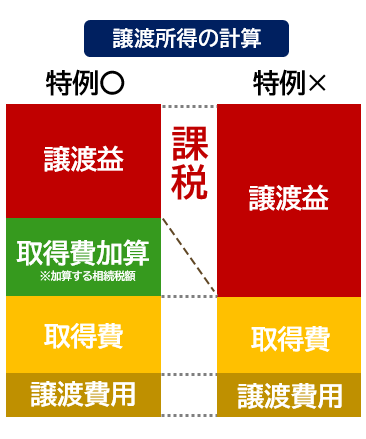

譲渡所得税は【収入金額-(取得費 + 譲渡費用)-特別控除】といった計算式で算出します。

このときの「取得費」に相続税の一部を加算すると、収入金額から引かれる金額が増えるわけですから、所得税の負担が軽減されます。

取得費加算の特例が適用される3つの要件

取得費加算の特例には3つの適用要件があります。

- 1.相続、遺贈により財産を取得した人であること

- 2.その財産を取得した人が相続税を納めていること

- 3.その財産を相続開始日から3年10か月以内に譲渡していること

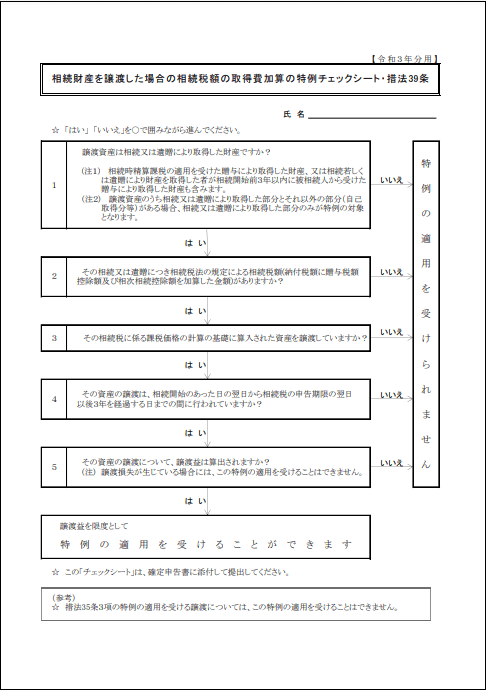

下のチェックシートで適用要件に該当するかを確認することができます。

出典:

国税庁資産税(相続税、贈与税、財産評価及び譲渡所得)関係チェックシート等

取得費加算の特例を利用するときの3つの注意点とは

取得費加算の特例を利用するときに注意したいポイントが3つあります。

- 1 遺産分割協議を、取得費加算の特例の期限である相続開始日の翌日から3年10か月以内に終わらせる

- 2 複数の不動産をもっている場合は、節税効果の有利な不動産に特例を適用できるようにする

- 3 代償分割は特例の効果が減少する

1遺産分割協議を、取得費加算の特例の期限である相続開始日の翌日から3年10か月以内に終わらせる

相続人や相続財産が確定すると、遺産の分け方を決めなくてはなりません。

これを遺産分割といい、遺産分割についての話し合いを遺産分割協議といいます。遺言書がなく相続人が2人以上で法定相続分どおりに遺産分割しない場合は、遺産分割協議が必要です。

遺産分割協議自体、特別期限は設けられていませんが、取得費加算の特例を適用するには、取得費加算の特例期限である相続開始日の翌日から3年10か月以内に遺産分割協議を成立させなければなりません。

遺産分割についての話合いですから、慎重に進めることも大切ですが、特例の活用を考えている場合は、期限を意識して進めましょう。

2複数の不動産をもっている場合は、節税効果の有利な不動産に特例を適用できるようにする

相続財産に複数の不動産がある場合は、どの不動産に取得費加算の特例を適用すれば、節税効果が有利となるか慎重に考慮しましょう。

最大の節税効果を期待できるのは、「取得費加算する額より売却益の方が大きい又は等しい不動産」です。次に節税効果を期待できるのは、「不動産売却益よりも取得費加算額のほうが大きい不動産」です。そして、「売却損の不動産」は取得費加算の特例による節税効果には期待できません。

3代償分割は特例の効果が減少する

代償分割とは、特定の相続人が遺産を受け取るために、ほかの相続人に金銭を払うことです。払った金銭を代償金といいます。

代償金を支払って取得した不動産を売却した場合、取得費に加算できる相続税額の算出方法は通常とは異なります。

通常よりも加算額が減少するため、取得費加算の特例による効果にはあまり期待ができません。

つまり、取得費加算の特例の適用を考えているのであれば、遺産の分割方法で代償分割はできるだけ避けたほうがよいでしょう。

取得費加算の特例と他の特例との併用

取得費加算の特例と他の特例を併用できるかは、特例の内容によって異なります。

併用の可否について以下にまとめましたので参考にしてください。

| 特例 | 併用の可否・備考 |

|---|---|

| 小規模宅地等の特例 | 【可】 小規模宅地等の特例を活用した土地を売却した場合、取得費加算の特例の計算は、小規模宅地等の特例活用後の金額を基準として計算します。 注意したいのは、同居親族が自宅を相続した場合や賃貸不動産を相続した場合です。 この場合、相続開始から10か月間は売却してはならないため、売却するタイミングを考慮して進める必要があります。 |

| 居住用財産を譲渡した場合の3,000万円の特別控除の特例 | 【可】 居住用財産を売却する際に得られた利益(譲渡所得)に対し、最高で3,000万円を控除できるといった特例ですが、財産を配偶者が相続した場合は、配偶者の税額軽減によって相続税課税額が0円になることがあります。この場合、取得費加算の特例は使えませんが、3000万円の特別控除の活用は可能です。 |

| 取得費不明時の「概算取得費5%」 | 【可】 不動産購入時の取得費が分からない場合、売却金額の5%を取得費とみなします。これを「概算取得費」といいますが、この概算取得費と取得費加算の特例を併用することは可能です。 |

| 特定の居住用財産の買換え特例 | 【可】 取得費加算の特例と買換え特例は、組み合わせ次第で、税額を大きく軽減することが可能です。 |

| 空き家特例(相続空き家の3000万円特別控除) | 【不可】 「空き家の特例」と「取得費加算の特例」はいずれか1つしか適用できません。 納税額の負担が軽くなる方の特例を利用しましょう。 |

| 小規模宅地等の特例 |

| 【可】 小規模宅地等の特例を活用した土地を売却した場合、取得費加算の特例の計算は、小規模宅地等の特例活用後の金額を基準として計算します。 注意したいのは、同居親族が自宅を相続した場合や賃貸不動産を相続した場合です。 この場合、相続開始から10か月間は売却してはならないため、売却するタイミングを考慮して進める必要があります。 |

| 居住用財産を譲渡した場合の3,000万円の特別控除の特例 |

| 【可】 居住用財産を売却する際に得られた利益(譲渡所得)に対し、最高で3,000万円を控除できるといった特例ですが、財産を配偶者が相続した場合は、配偶者の税額軽減によって相続税課税額が0円になることがあります。この場合、取得費加算の特例は使えませんが、3000万円の特別控除の活用は可能です。 |

| 取得費不明時の「概算取得費5%」 |

| 【可】 不動産購入時の取得費が分からない場合、売却金額の5%を取得費とみなします。これを「概算取得費」といいますが、この概算取得費と取得費加算の特例を併用することは可能です。 |

| 特定の居住用財産の買換え特例 |

| 【可】 取得費加算の特例と買換え特例は、組み合わせ次第で、税額を大きく軽減することが可能です。 |

| 空き家特例(相続空き家の3000万円特別控除) |

| 【不可】 「空き家の特例」と「取得費加算の特例」はいずれか1つしか適用できません。 納税額の負担が軽くなる方の特例を利用しましょう。 |

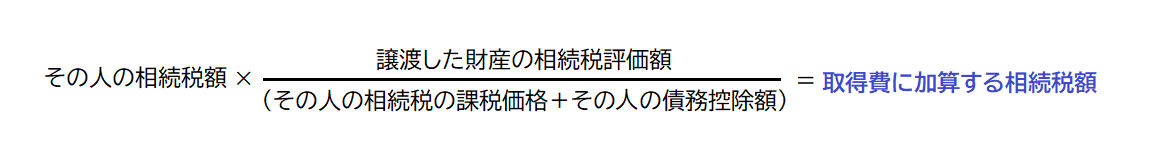

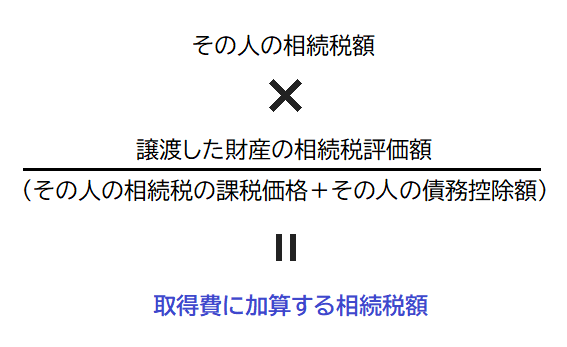

取得費加算の特例の計算

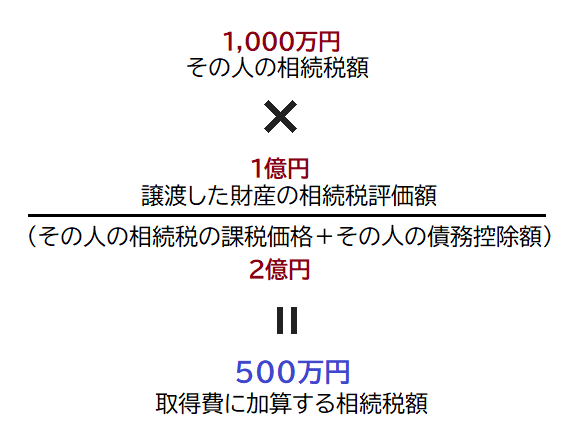

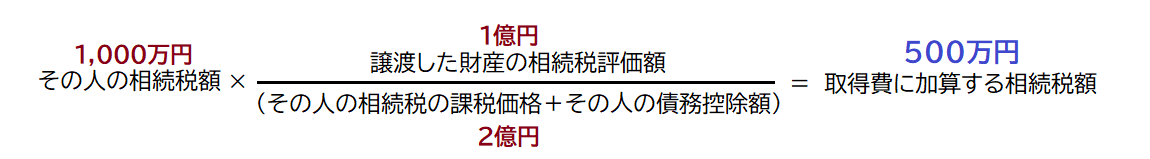

取得費加算の特例の計算方法は以下のとおりです。

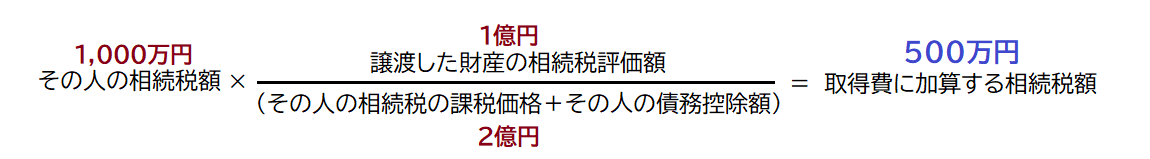

取得費加算の特例の計算例

その人の相続税額【1,000万円】

譲渡した財産の相続税評価額【1億円】

その人の相続税の課税価格+その人の債務控除額【2億円】

取得費加算の特例を考慮した相続税のご相談希望の方へ

電話でサクッと申し込み

0120-716-476

電話受付:9時~20時(土日祝17時30分)

簡単60秒で相談できる

メールで無料相談予約

取得費加算の特例の必要書類・申告先

取得費加算の特例の必要書類一覧は以下の通りです。

| 必要書類 | ダウンロード |

|---|---|

| 相続財産の取得費に加算される相続税の計算明細書 | ダウンロード |

| 譲渡所得の内訳書(確定申告書付表計算明細書) 【土地・建物用】や株式等に係る譲渡所得等の金額の計算明細書 |

ダウンロード |

なお、相続税申告書の添付は、平成30年度の確定申告から不要となりました。

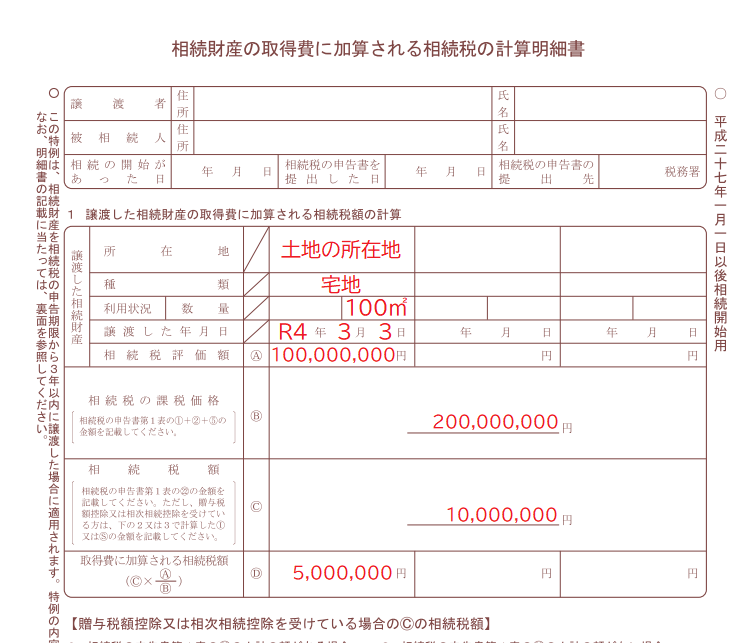

取得費加算の特例の書き方・記入例

記入箇所は、「所在地」「種類」「数量」「譲渡した年月日」「相続税評価額」「相続税の課税価格」「相続税額」「取得費に加算される相続税額」です。

先ほどの計算例の内容を使って記入例をご紹介します。

〇申告先

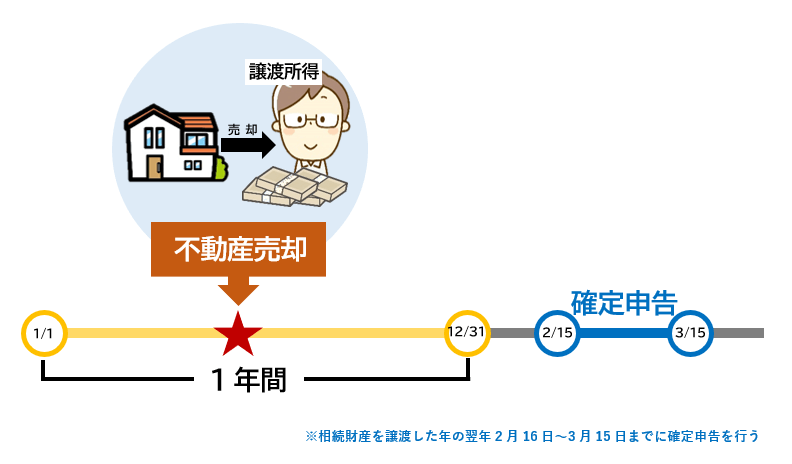

〇申告期限

取得費加算の特例を適用するためには、相続財産を譲渡した年の翌年2月16日~3月15日までに確定申告を行う必要があります。

相続税申告の依頼は岡野相続税理士法人がおすすめ

(1)相続税平均節税額(還付額)665万円

岡野相続税理士法人は、相続税専門の税理士法人として20年以上お客様のサポートをしてきており、相続税還付成功件数は、累計195億円/2,943件(2025年6月末時点)。

相続税還付とは、税務署から相続税申告時に払いすぎた相続税を返還してもらうことを指します。「相続税の返還が発生する」ということは、「相続税申告時にもっと低い金額で済んだはずである」ということです。

これまでの相続税還付における平均節税額は665万円で、平均して15%の節税を実現しています。

※還付額195億円÷相続税還付成功件数2,943件=平均節税額(還付額)665万円

このように、圧倒的な相続税還付の実績を誇る岡野相続税理士法人だからこそ、はじめからお客様の相続税額を最大限抑えた相続税申告を行うことが可能です。

(2)土地の評価に強い(年間7,399箇所の土地を評価)

相続税額は不動産の評価額で大きく変わります。なぜなら相続財産の中で最も大きな割合を占めるのが不動産だからです。

その中でも土地の評価額は非常に重要で、実際に当社が土地の評価を見直したことで相続税額が2億円超の減額に繋がった事例もあります。

岡野相続税理士法人は年間7,399箇所(2024年実績)もの土地評価実績があり、相続税を取り扱う税理士の中でも特に土地の評価を得意としています。

これまでにつちかったノウハウを活かし、現地調査や専門ソフトを駆使して正確な評価をすることが可能です。

(3)税務調査に強い(相続税還付の累計成功件数2,943件)

岡野相続税理士法人の相続税還付成功件数は、累計2,943件(2025年6月末時点累計)にも及びます。

つまり、相続税還付に成功した分だけ税務署と交渉してきた実績があるということです。

これだけの税務署交渉実績のある岡野相続税理士法人なら、万が一税務調査になったとしても適切な税務署対応で追徴税額を最大限抑えることが可能です。

また、取得費加算の特例および空き家特例のどちらも利用できる方は、どちらの特例を利用すれば節税効果が高く得られるかのご相談もお受けしております。

相続税や特例には期限が設けられているものもあるため、疑問やご心配がある場合は、早めに相談が適切な節税効果を得られるポイントとなるので、まずはお気軽にお問合せください。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,689件(2025年6月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ