登録免許税の計算方法とは?|相続時の必要書類や、軽減税率制度もご紹介

「不動産の購入時には、登録免許税がかかると聞いた。いくら発生するのか計算したい」

「登録免許税が発生するタイミングや、必要書類を知りたい」

「登録免許税が高そうでとても気になる。軽減される方法はないの?」

不動産にまつわる税金の1つには、「登録免許税」が挙げられます。相続登記時などに発生する税金です。そこで、今回の記事では登録免許税について、相続時の必要書類や、知っておきたい軽減税率制度をご紹介します。ぜひご一読ください。

この記事でわかること

・登録免許税の計算方法

・登録免許税の免税措置や軽減措置

・登録免許税に関係する必要書類

相続税節税のプロ集団による

最大限節税できる相続税申告を

登録免許税とは?どのようなタイミングで発生する?

相続登記時に発生する費用の1つ、「登録免許税」ですが、そもそもどのような時に発生する税金なのでしょうか。この章では、登録免許税について、発生するタイミングの説明を中心に、概要を解説します。

登録免許税とは

登録免許税とは、不動産を相続や売買、贈与などで取得した際の「登記する時に発生する税金」です。たとえば、相続登記の際に司法書士に業務を依頼すると、依頼に関する司法書士への報酬などの諸費用及び、登録免許税が発生します。

どのようなタイミングで発生する?

登録免許税は、以下に挙げるタイミングで発生します。

・新築や中古を問わず、不動産を売買によって取得したとき

・贈与で不動産を受け取ったとき

・住宅ローンを借り入れし、抵当権が設定されるとき

登録免許税は誰が負担するもの?

相続時に、被相続人の不動産を相続人が承継する場合は、登録免許税は相続人が負担します。それ以外のケースでは、不動産を「取得した人」が支払います。

登録免許税はどのように計算する?

不動産を取得する際には、さまざまな費用が発生するため、登録免許税が一体いくらになるのか気になるところです。では、登録免許税がいくら発生するのか、計算は可能でしょうか。以下の式を使えば、税額を簡単に導き出せます。

課税標準×税率(%)=登録免許税額

登録免許税の計算に使用する課税標準とは、税金を算出する際に使用される基本数値であり、登録免許税の場合は「不動産価額」と「債権金額」が該当します。不動産価額を知るためには、固定資産税評価額が必要です。

登録免許税の算出に必要な書類とは

登録免許税の算出には、上記で述べたとおり固定資産税評価を知る必要から、以下に挙げる書類を整えます。

■土地・建物の場合

①固定資産税の納税通知書

今年度の納税を知らせる通知書であり、一般的には各納税対象者へ、毎年4~5月を目途に郵送で通知されています。通知書の中には、「固定資産税課税明細書」(土地・家屋課税明細書)が添付されており、納税額の算出に使用された土地・建物の免責や評価額などが記載されています。

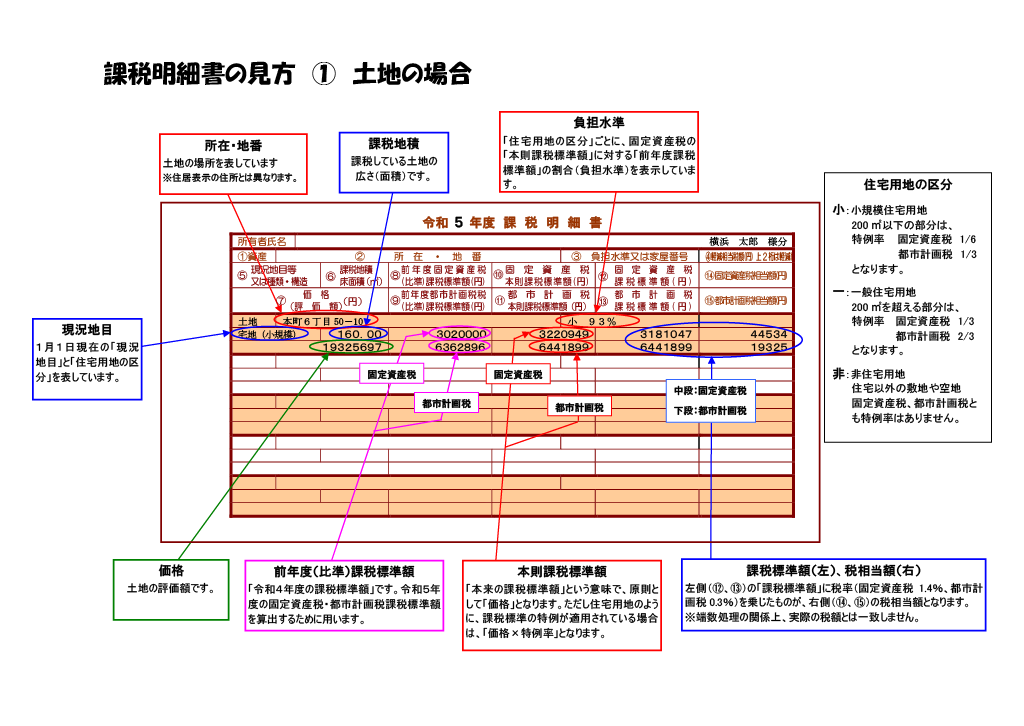

たとえば、横浜市の場合、「課税明細書」は毎年4月初旬に発送されている「固定資産税・都市計画税(土地・家屋)納税通知書」に同封されていますので、見方についてはぜひ下記をご確認ください。

横浜市の課税明細書の記載例(土地)

参照:横浜市「固定資産税・都市計画税の課税明細書をご覧下さい!」

②固定資産税評価証明書

取得できる場所…不動産が所在している各市区町村役場で取得できます(有料)。お手元に納税通知書が無い場合は、「固定資産税評価証明書」の取得を検討してください。

相続時には被相続人宛以外の納税通知書も確認を

相続時に登録免許税を調べる場合、上記の通知書は被相続人宛に届いています。しかし、相続登記が過去に完了していない、被相続人が過去に相続していた土地や家屋がある場合、被相続人より前に亡くなっている故人宛に納税通知書が届いている可能性もあります。こうした土地や建物も、相続の対象です。見落とさないように注意しましょう。

登録免許税における2つの免税措置とは

不動産の取得時に登場する登録免許税は、納税者にとっては重い負担です。特に相続時には、相続税と重なることも多く、思わぬ出費に頭を抱える方も少なくありません。では、登録免許税には、税負担を抑えるような方法はないのでしょうか。

この章では「免税措置」について2つの種類をご紹介します。

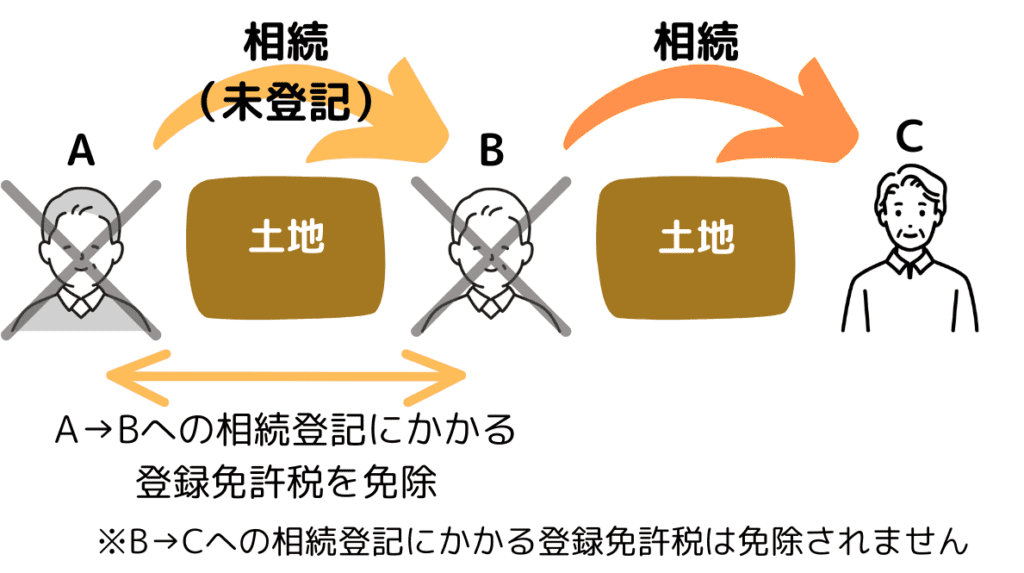

1.被相続人が生前に相続した土地を、相続登記しないまま亡くなった場合

被相続人が相続・遺贈によって生前に土地を取得していたものの、相続登記をしないまま亡くなってしまった場合、亡くなった方をその土地の登記名義人とするための相続登記については、登録免許税の免除の措置がとられています。本来なら被相続人が納付すべきだった登録免許税分は免除となり、今回の相続登記分のみ支払えばよいのです。

いわゆる数次相続で、土地の所有者不明問題を解消するために設けられている措置であり、本来土地の価額に対して0.4%の税率がかかるところが、免税されます。

適用期間は令和6年1月現在、令和7年3月31日までです。

■第三者への土地の売却も対象になる

被相続人が生前に、第三者へ土地を売却していた場合も、被相続人を土地の所有者とする相続登記については、登録免許税は免除です。

必要書類とは

上記の免税措置を受けるためには、登記申請時に申請書を作成し、提出する必要があります。書類を提出しなければ、免税措置は受けられないためご注意ください。

申請書類・記載例:法務局「相続登記の登録免許税の免税措置について」

2.相続時に不動産の価額が100万円以下の土地への登記の場合

土地の相続・遺贈時に相続登記を要する際に、所有権の移転の登記又は表題部所有者の相続人が所有権の保存の登記を受ける場合、不動産の価額が100万円以下の土地であれば、免税措置を受けられます。本来は土地の価額に対して0.4%の税率がかかるところ、免税されます。適用期間は令和6年1月現在、令和7年3月31日までです。

なお、不動産の所有権の持ち分の取得時には、該当する土地全体の価額に対して、持ち分の割合を乗じて計算した額を不動産の価額とします。

必要書類とは

こちらの免税措置も、登録免許税の免税措置を受けるためには申請書を提出する必要があります。詳しくは以下をご確認ください。

申請書類・記載例:法務局「相続登記の登録免許税の免税措置について」

土地売買時の登録免許税には軽減措置もある?

土地を売買した際の登録免許税に関しては、「軽減措置」も設けられています。この章では、軽減措置の適用要件などを中心に詳しく解説します。

軽減措置の適用要件

令和5年度の税制改正により、土地の売買時の登録免許税に関する軽減措置は、適用期間が令和8年3月31日まで3年延長されました。それ以降の延長の有無は現段階ではわからないため、ご注意ください。

①土地の売買時の軽減措置 (令和8年3月31日まで)

| 軽減適用前 | 軽減適用後 | |

|---|---|---|

| 所有権移転の登記 | 2.0% | 1.5% |

| 所有権信託の登記 | 0.4% | 0.3% |

②建物に関する軽減措置 (令和6年3月31日まで)

| 軽減適用前 | 軽減措置後 | |

|---|---|---|

| 所有権移転の登記 | 2.0% | 0.3% |

| 所有権保存の登記 | 0.4% | 0.15% |

③抵当権の設定の登記 (令和6年3月31日まで)

| 軽減適用前 | 軽減措置後 | |

|---|---|---|

| 抵当権設定の登記 | 0.4% | 0.1% |

まとめ

この記事では、相続時に知っておきたい登録免許税について、計算方法を中心にさまざまな手続きに要する必要書類にも触れながら詳しくご紹介しました。登録免許税には免税措置や軽減措置があるものの、登記申請時には適切に書類を用意する必要があったり、期限内に手続きを行う必要があったりと注意が必要です。

不動産にまつわる税金は、専門知識がなければお得な制度を見落とす可能性があります。特に相続時には多くの控除や特例が用意されていますが、適切に申告しなければ適用が受けられないものがあります。

ぜひ、不動産のある相続については専門知識と経験豊かな、岡野相続税理士法人にご相談ください。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,689件(2025年6月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ