「2022年問題」とは?大都市近郊の所有農地は相続税対策を

やや沈静化したとはいえ、変異株も出現し、新型コロナウイルス感染症拡大の波はいつまたやって来るかわかりません。年末年始の帰省をためらっている方も多いかと思いますが、たとえオンラインであっても、家族が相続について語り合えるチャンスです。特に「生産緑地」にある農地を所有されている方は、ぜひこの機会に「2022年問題」について話し合っていただきたいと思います。

「2022年問題」を相続税専門の税理士がわかりやすく解説

「2022年問題」とは何か。それを述べるには、まず「生産緑地」についてご説明しなければなりません。「生産緑地」とは、昭和49(1974)年制定の「生産緑地法」に定められた土地制度によるもので、農林漁業との調和を図ることを主目的とした「生産緑地地区」にある一定の要件を満たす農地や森林のことを指します。

「生産緑地法」は平成4(1992)年に改正され、「生産緑地」は固定資産税、相続税、贈与税の減額や納税猶予といった優遇措置を受けられる一方、その条件として「30年間の営農義務」も課されることになりました。「生産緑地」を農地等として管理することに加え、原則として当該地には建築物や工作物を自由に建てることができないなどの制約も生じます。

しかし、「生産緑地」の所有者が死亡し、その土地で農業等を承継し維持管理できる後継者がいない場合は、困ったことになります。そこで、平成4(1992)年に「生産緑地」として指定を受けた所有者や相続人が、「30年間の営農義務」を経て、「生産緑地」の指定が解除され、税制優遇や制約の期限も切れる令和4(2022)年に「生産緑地」の売却を行うのではないかと予測されています。一斉に売り出されれば、当然、土地の値段は下落します。

これが、「2022年問題」と呼ばれる所以です。

「2022年問題」の問題点とは?相続人にはメリットもある?

「生産緑地」は、都市部などにおける市街化区域(すでに市街地を形成、もしくはおよそ10年以内に優先的に市街化が計画されている区分地域)にある、指定を受けた農地や林地などを指します。いったん「生産緑地」の指定を受けると、「30年間の営農義務」が課せられます。

国土交通省によると、令和3(2021)年6月現在、三大都市圏(※)の市街化区域内農地の約5割を生産緑地が占めているそうです。また、令和4(2022)年に指定から30年が経過する「生産緑地」は、生産緑地地区のうち面積ベースで約8割が該当するとのことです。

※ 東京を中心とした首都圏・名古屋を中心とした中京圏・大阪を中心とした近畿圏

※出典:国土交通省 都市局 都市計画課 公園緑地・景観課『特定生産緑地指定の手引き』

「30年の営農義務」を経た「生産緑地」は、売却後、宅地にすることも可能です。大都市圏で一気に「生産緑地」が売り出されれば宅地価格が急落するのではないかと、不動産業界では懸念されていますが、これからマイホームを建てたいと思っている方にとっては、むしろチャンスといえるかもしれません。

指定から30年を経過した場合、または所有者や主たる農業従事者等の死亡や故障、跡継ぎがいない場合などは、市区町村に申請し、その「生産緑地」の買取りを申し出ることができます。市区町村が買取りを行わない場合には、他の農業従事者へ斡旋するケースもあります。それでも斡旋先が見つからないときは、自ら売却や宅地化することも可能です。

しかし、その「生産緑地」の買取りがされなかったり、売れる見込みがなかったりしたら、どうすればいいでしょう?指定解除の申し出が通れば、「生産緑地法」による制限も解除される一方、固定資産税や相続税等の優遇措置は適用できなくなり、税負担が重くなります。

そこで、平成29(2017)年5月の「生産緑地法」改正に伴い、「特定生産緑地制度」が創設されました。「生産緑地」指定後30年が経過したものについても、買取り申出可能時期を10年延長できる制度です。ただし、30年経過後に「特定生産緑地」を選択することはできないので、30年経過前までに選択・指定を受ける必要があります。

したがって、「生産緑地」を相続した場合、相続人の選択肢は以下の3つとなります。

1.「生産緑地」を継続する(「特定生産緑地制度」により10年ごとに延長可能)。

| メリット | 固定資産税や相続税等の優遇が継続して受けられる。 市街化区域内にある一般農地の固定資産税は宅地並み課税なのに対して、「生産緑地」は農地課税となるので税額は約1/100に軽減される。 また、相続税も、納税猶予の手続きを行うことで、農業投資価格を超える部分の課税価格に対する納税が猶予される(その相続人が死亡した場合などには、その猶予額は免除される)。 |

|---|---|

| デメリット | 農業等の主たる従事者として「30年間の営農義務」のほか、農地等としての管理・運営義務や制限が課される(ただし、自身で農業等を続けることが難しい場合、他の農業希望者に農地として貸し付ける方法や、公衆利用を目的とした市民農園等として貸し付ける方法も可能)。 |

2.「生産緑地」指定を解除する。

| メリット | 市区町村への「買取り申出」により、市区町村が買取り、または他の農業従事者等へ斡旋を行ってくれる。 市区町村が「買取り申出」に応じられない場合、申出から3ヵ月を経過すれば「生産緑地」としての義務や制限も解除されるので、売却や宅地等としての開発が可能になる。 |

|---|---|

| デメリット | 固定資産税は宅地並み課税となり、相続税の納税猶予も受けられなくなり、税の負担が重くなる。 |

3.「生産緑地」の一部のみ指定解除する。

| メリット | 市区町村によっては「生産緑地」の一部のみ解除を認めているので、申請が通れば、一部を売却して相続税納税に充当することができる。 指定解除後に残った「生産緑地」には、継続して固定資産税の優遇措置や相続税の納税猶予が適用できる(ただし、残りの面積が「生産緑地」指定の下限の面積を下回らないこと)。 |

|---|---|

| デメリット | 「生産緑地」の一部解除を認めていない市区町村もある(当該地がある市区町村に要確認)。 当該「生産緑地」の20%を超える面積を指定解除すると、猶予適用地全体に対する相続税の納税猶予が取り止められ、猶予されていた税額+利子税を納付しなければならない。 |

「生産緑地」と市街化区域にある一般農地とでは税額が20倍以上、特に三大都市圏の特定市内にある市街化区域の一般農地とでは100倍以上の差が生じる場合もあります。ただし、「生産緑地」個別の特徴や市区町村によっても条件は異なりますので、事前に役所や役場へ確かめておいたほうが良いでしょう。

「生産緑地」にある農地の相続税対策は何月までにするべき?

「生産緑地に関するアンケート調査票」や「特定生産緑地制度への指定同意書」といったものが、お手元に届いている方はいらっしゃるでしょうか?実は、三大都市圏特定市(※)の一部では、令和3(2021)年内を「特定生産緑地」へ移行する意思表示の期限とするところもあるようです。

※1. 都の特別区の区域、2. 首都圏・近畿圏・中部圏内にある政令指定都市、3. 2以外の市でその区域の全部または一部が三大都市圏の既成市街地、近郊整備地帯等の区域内にあるもの。

引き続き営農等を希望され、固定資産税や相続税の優遇措置を継続して受けられたい場合は、早急に調査票や同意書を市区町村へ返送し、「特定生産緑地」への移行を表明したほうが良いでしょう。手続き方法については、各市区町村によって異なる場合がありますので、「生産緑地」が所在する行政窓口にお確かめください。

「生産緑地」を相続したら、他の不動産相続同様、所有権移転登記が必要です(不動産登記に必要な書類については、こちらのコラムの「土地・建物の相続税申告に必要な書類の一覧」をご参照ください)。また、「生産緑地」農地のある市区町村の農業委員会に対する届出も必要となります(「農地法第3条の3第1項の規定による届出書」農林水産省『農地法関係事務処理要領の制定について(平成21年12月11日)』よりダウンロードできます)。

「買取り申出」の手順や必要書類は市区町村によって異なりますが、流れはおおむね以下のようになります。

- ステップ1: 市区町村への事前相談

- ステップ2: 認定申請(営農等が継続できない故障等が生じた場合)

- ステップ3: 認定通知

- ステップ4: 主たる従事者証明の発行(農業委員会)

- ステップ5: 買取り申出

- ステップ6: 〈市区町村が買い取る場合〉 買い取る旨の通知 → 価格の協議 → 公共施設として市区町村が整備・管理

〈市区町村が買い取らない場合〉買い取らない旨の通知 → 農林漁業希望者への斡旋 → 所有権の移転(斡旋不調の場合には買取り申出から3ヵ月後に行為制限の解除)

買い取る・買い取らない旨の通知は、買取り申出から1カ月ほど要する市区町村が多いようです。事前相談から総じて半年ぐらいはかかると思っていたほうが良いでしょう。

いずれにせよ、手続きや届出は早いに越したことはありません。相続が発生してから慌てて準備するよりも、「生産緑地」を今後どうするかについてご家族で予めご相談しておくことをおすすめします。

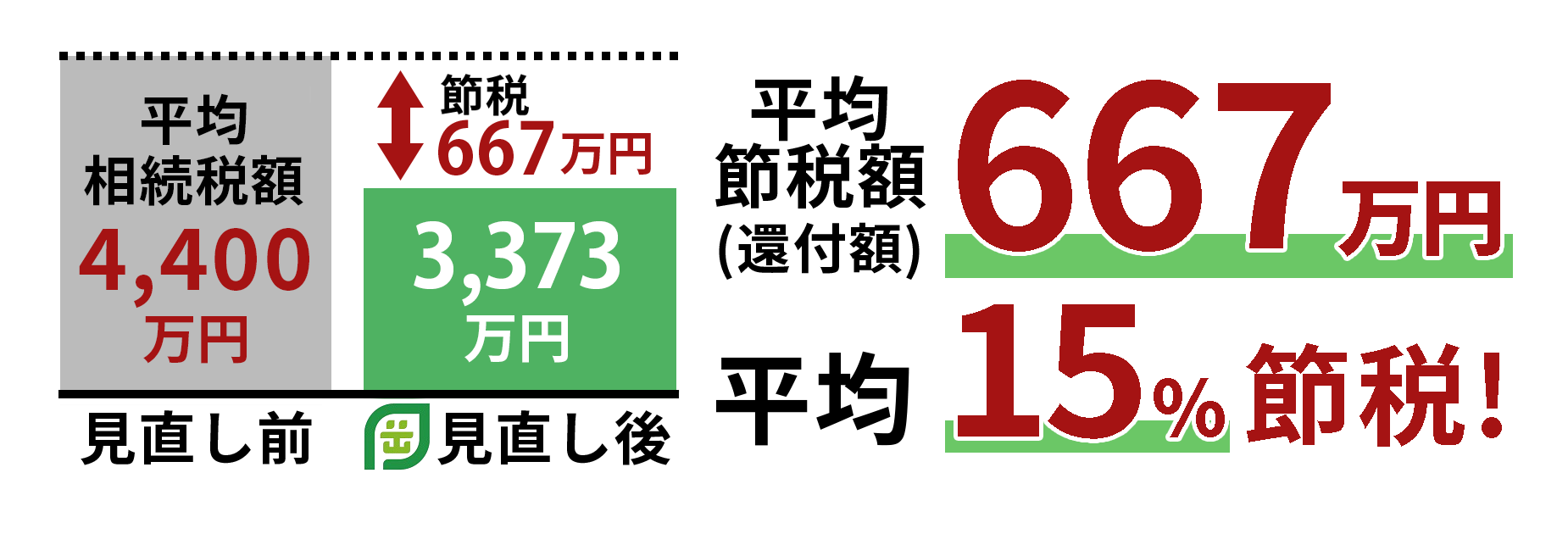

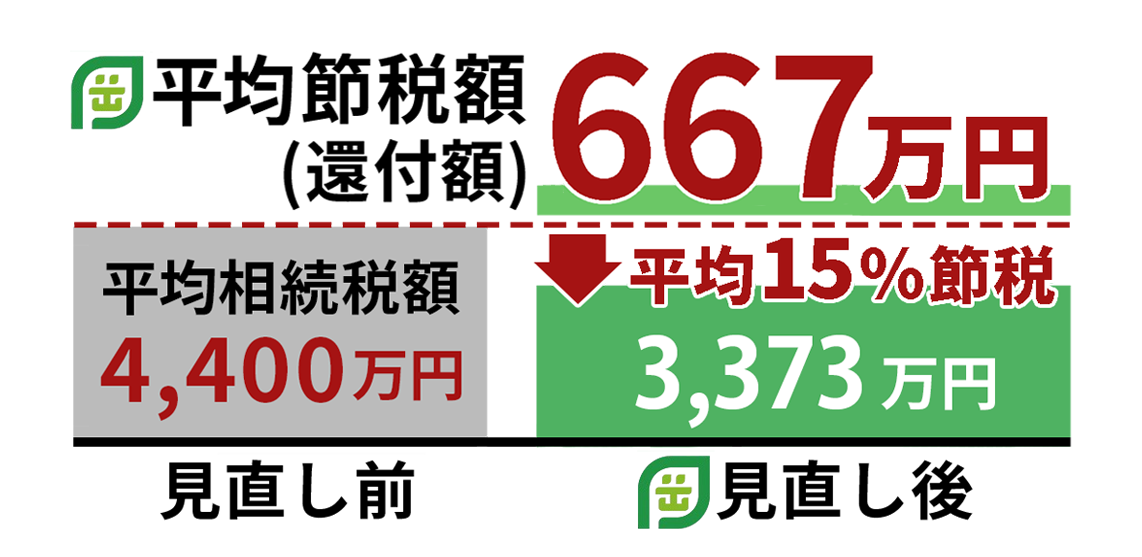

相続税申告は、依頼する税理士を間違えると、相続税額で大きく損してしまう可能性があります。

実際、「相続税申告時に、税理士の選び方を間違えたことが原因で、知らず知らずのうちに2億円損している方」も見てきました。

これから相続税申告をする予定の方は、相続税に強い税理士の選び方|必要性や比較方法、失敗例紹介相続税申告サービス・税理士報酬をご覧ください。

税理士に相続税申告書の作成を依頼しても、相続税が過払いになる可能性があります。

相続税が取り戻せる人の特徴や、相続税を取り戻す手続きに興味がある方は相続税還付サービス/料金をご覧ください。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,649件(2025年5月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ