【土地の評価単位とは?】相続で税理士に相談するべき土地の特徴

「土地評価を税理士に相談」した方がいい土地の特徴について詳しくまとめています。

目次

相続で使用する土地の評価単位とは?

土地を評価する際の初めの難関が、評価単位です。評価単位次第で土地の評価額は大きく異なります。評価単位を考える際の二大原則は「地目ごと」と、「取得した相続人ごと」です。地目というのは、土地の用途ごとに分けられた区分のことです。相続税の財産評価上では、以下の9つに分類されます。

1.宅地

建物の敷地及びその維持、もしくは効用を果たすために必要な土地

2.田

農耕地で用水を利用して耕作する土地

3.畑

農耕地で用水をしないで耕作する土地

4.山林

耕作の方法によらないで竹木の生育する土地

5.原野

耕作の方法によらないで、雑草、かん木類の生育する土地

6.牧場

家畜を放牧する土地

7.池沼

灌漑用水でない水の貯留池

8.鉱泉地

鉱泉(温泉を含む)の湧出口及びその維持に必要な土地

9.雑種地

以上のいずれにも該当しない土地(駐車場や資材置き場)

土地の評価単位は相続当時の現況を基準とする

地目を判定するうえでは、登記上の記載ではなく、相続当時の現況を基準とします。例えば、登記上では「雑種地」となっている土地があったとして、相続当時にアパートが建っていたとしたら、その土地は、「宅地」として評価するのです。一般的には、「固定資産評価証明書」の地目を確認すれば間違いないはずですが、念のため、自分の目で実際の利用状況を確認しましょう。

| 地目 | 評価方法 |

|---|---|

| 宅地 | 路線価方式または倍率方式 |

| 農地(田・畑) | ・純農地→倍率方式 |

| ・中間農地→倍率方式 | |

| ・市街化周辺農地→市街地農地価額×80% | |

| ・市街地農地→宅地比准方式または、倍率方式 | |

| 山林 | ・純山林及び中間山林→倍率方式 |

| ・市街地山林→宅地比準方式または倍率方式 | |

| 原野 | ・純山林及び中間山林→倍率方式 |

| ・市街地山林→宅地比準方式または倍率方式 | |

| 牧場 | 原野と同様に評価する |

| 池沼 | 原野と同様に評価する |

| 雑種地 | 状況が類似する付近の土地を参考に評価する |

地目が違っていても一緒に評価する場合

土地を評価する際の原則は、既に説明した通り、「地目ごと」「取得した相続人ごと」の2つです。しかし、この二大原則に加えて、利用の実態得お考慮して評価することがあります。

例えば、同一人物の相続人が取得した土地の中に、コンビニと、お客様用の駐車場が隣り合っている場合。地目に従えば、コンビニは、「宅地」、駐車場は「雑種地」です。しかし、この2つを地目でわけて評価してしまうと、実態に即した適正な評価ができません。よって、この場合、コンビニの敷地として、店舗と駐車場を一体で評価する必要があるのです。

一つの大きな土地として評価すると、「地積規模の大きな宅地」として減額を受けられる可能性があります。

相続の際、どんな土地があるとき、税理士に相談するべきか

相続税は、財産額に応じて、税額が決まります。ここからは、相続する財産がいくらなのかを算出する、いわゆる財産評価の段階に入っていきます。財産の評価は、基本的に時価で行います。相続財産が現金や預貯金であれば、そのまま残高を評価額とすればいいので簡単です。有価証券などもさほど難しくはありません。しかし、これが土地となると、一筋縄ではいきません。それぞれの土地の地形によって、評価の方法が変わってくるからです。

例えば、地形が正方形でなくいびつな形をしている場合。単純に路線価だけで評価すると、適正価格よりも高額になってしまいます。

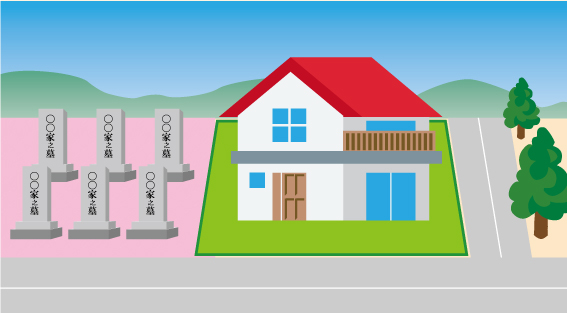

他にも、墓地の隣にある土地や高低差のある土地は、通常の価格から、10%を減額できたりと、さまざまな減額要因があります。

どの土地にどういった減額が使えるのかということについては、土地評価を税理士に相談した方が良いです。

減額要因を考慮すべき土地の一覧

- 形がいびつな土地

- 近隣に比べて広めの土地

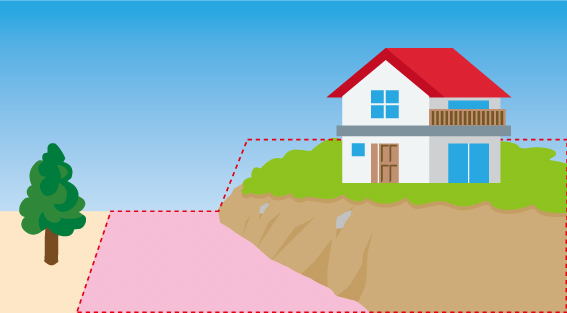

- 傾斜のある土地や一部崖になっている土地

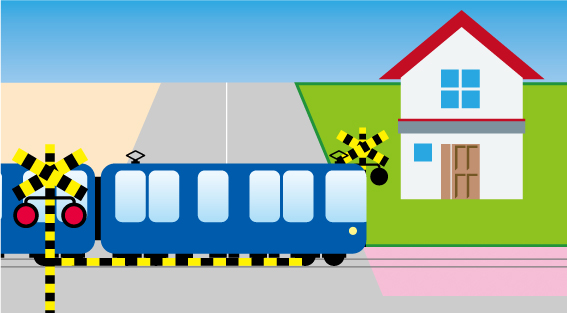

- 線路や踏切に接している土地

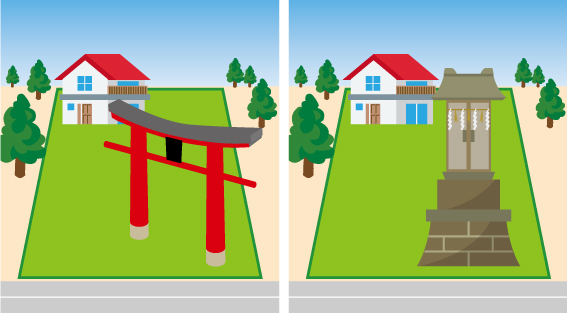

- 鳥居や祠がある土地

- 墓地に隣接している土地

- 埋蔵文化財包蔵地

自分の相続する土地が上記の土地に当てはまったり、複数の土地を相続することになった場合は、相続税専門の税理士に依頼することをお勧めします。土地の評価が少し変わるだけで、納付額は数十万、数百万単位で変わるのからです。

相続する土地が宅地の場合の評価について

今回は例として、「宅地」についてさらに詳しく解説いたします。

評価単位を確認する

地目が宅地と判断された場合の評価単位について確認していきます。宅地の場合、筆や地番ではなく、1画地(利用の単位となっている1区画の宅地)ごと評価します。

「1画地の宅地」かどうかは、使用収益権利(原則として使用貸借による使用借権を除く)の存在の有無によって区分します。難しいですが、ようは使用収益できる土地ごとに評価するということです。

正確ではありませんが、「利用者ごと」と理解してもかまいません。1画地が必ずしも1筆からなっているとは限りませんので注意しましょう。

評価方式を確認する

宅地の評価方式には「路線価方式」と「倍率方式」の2種類があります。

路線価方式とは?

全国の主要な土地については、固定資産税評価額ではなく国税庁が主体となって策定する「路線価」を基準に相続税評価を行います。

相続税評価においてはこちらの路線価方式が原則であり、もう1つの「倍率方式」は路線価についていない土地について適用される評価方法です。

倍率方式とは?

「倍率方式」は前述の通り、「路線価」がついていない土地についての評価方法です。

人口が多い都市部の土地は、国税庁が路線価を設定しており、路線価方式での評価が可能ですが、地方や郊外では路線価の設定がされていない土地があえい、これらは倍率方式で評価することになります。

倍率方式は土地の「固定資産税評価額」に、国税庁が定める一定の「倍率」をかけて計算します。固定資産税評価額は、地元の市区町村役場で固定資産評価証明書を発行してもらえば確認できます。

倍率方式で評価するやり方

倍率方式での評価は比較的簡単です。その宅地の固定資産税評価額に倍率表に記載されている倍率をかけて評価額を求めます。

倍率方式で評価する場合は、路線価のように、画地調整率による調整は必要ありません。

そのまま、申告書の第11表に転記します

(例)

| (固定資産税評価額) | ×(倍率) | =(評価額) |

|---|---|---|

| 30,000,000円 | ×1.1 | =33,000,000円 |

路線価方式で評価する計算式

路線価方式では、その土地が面している道路につけられた路線価に、宅地の面積をかけて評価額を算出します。

(例)

| (路線価) | ×(画地調整率) | ×(地積) | =(評価額) |

|---|---|---|---|

| 260,000円 | ×1.00 | ×100 | =26,000,000円 |

路線価図に記載されているのは以下の3つの事項です。

- 1.路線価路線に記載されている数字(千円/㎡)

- 2.地区区分路線に記載されている数字を囲んでいる記号

- 3.借地権割合路線に記載されているA~Gの英字

画地補正率について

路線価方式では、前述の通り、路線価に補正率と地積をかけたものが評価額となります。補正率とは、土地の個々の事情を調整するためのものです。

きれいな正方形や、長方形の土地であれば様々な用途が考えらえれますが、いびつな形だったり、「うなぎ寝床」のように細長い土地の場合は用途が限られ、売却価格も下がります。

そういった土地の形状を考慮して、評価額を反映させるために、さまざまな補正率が設定されているのです。

ちなみに、倍率方式の場合は、すでに土地の個性を反映した評価額になっているので、補正率による調整は行いません。

各種の画地補正率

| 画地補正率 | 宅地の特徴 |

|---|---|

| 奥行価格補正率(奥行率) | 平均に比べて道路からの奥行距離が短いか長い |

| 側方路線影響加算率(側方率) | 角地にある |

| 二方路線影響加算率(二方律) | 正面と裏面と二方の道路に挟まれている |

| 間口狭小補正率 | 道路に接する間口が狭い |

| 奥行長大補正率 | 間口に比べて奥行が長すぎる |

| 不整形地補正率 | 形状が正方形や長方形でなくいびつである |

| 無道路補正率 | 路線に接していない |

| 崖地補正率 | 崖地である |

押さえておきたい相続税の知識

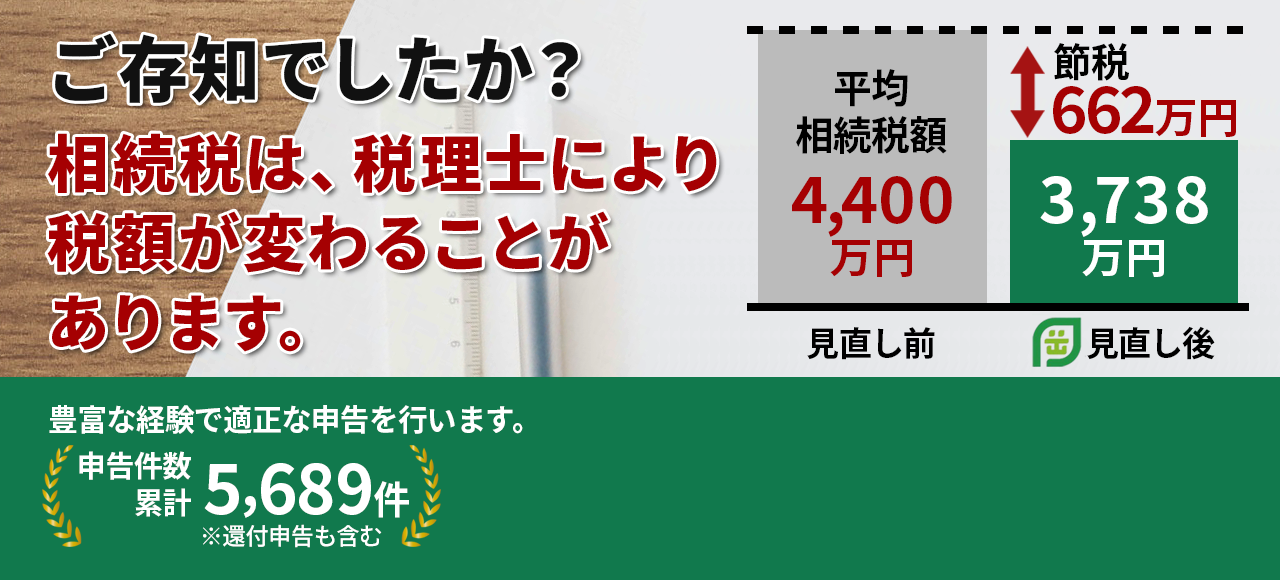

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。

払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。

そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

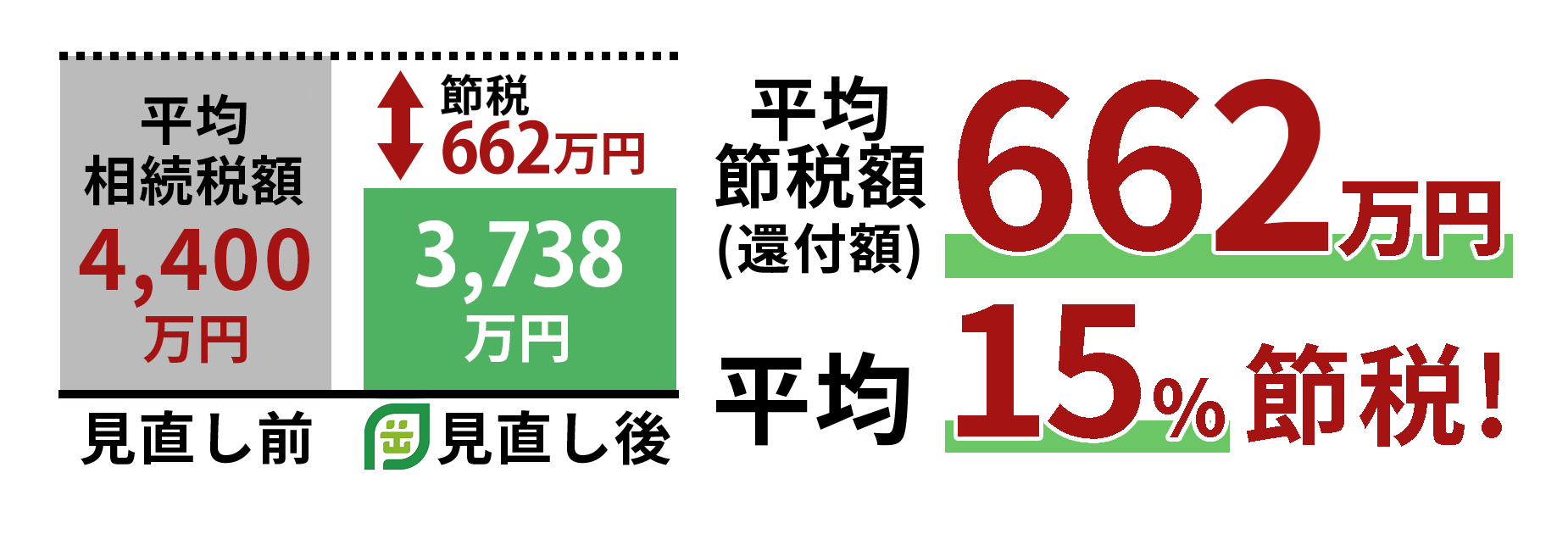

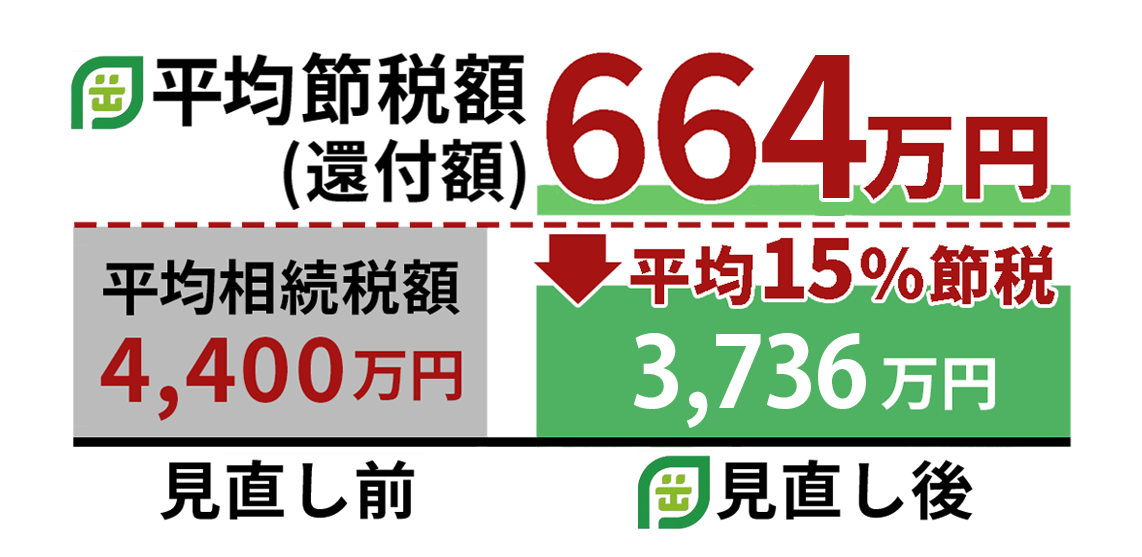

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。

こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。

初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,829件(2025年12月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

0120-716-476

0120-716-476