【相続税路線価とは?】調べ方や利用方法などをわかりやすく解説

相続税路線価とは、「相続税評価において用いられる、その道路に面する宅地の値段」のことです。

この値段を基に、土地の形状や状況を考慮したうえで評価額を算出します。

相続財産の中で30%ほどを占める土地ですが、土地の評価額の算出は複雑なため「難しそう……」と思われがちです。

しかし、土地の評価方法を理解することで、ご自身の土地の評価額も把握することができるようになります。

そこで今回は、土地の評価方法(計算式)や路線価の見方や調べ方など、図や例を使いながらわかりやすく解説していきます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

相続税路線価は

相続税路線価とは、相続税や贈与税を算出するときの目安にされている「1㎡あたりの宅地の価格」のことをいいます。

そして、道路ごとに付けられた値段をもとに、土地の評価額を割り出す方法を「路線価方式」と呼びます。

路線価は毎年7月初旬頃に国税庁が「財産評価基準書」にて発表しています。

相続税路線価を知る方法

相続税路線価は、インターネットか国税局、国税事務所、税務署で見ることが可能です。

| インターネットを使用する場合 | ・国税庁ホームページ財産評価基準書で見る ・一般財団法人資産評価システム研究センター全国地価マップで見る |

|---|---|

| インターネットを使用しない場合 | 国税局、国税事務所、税務署で見る |

路線価の付されている地域は路線価方式で評価する

相続税法では、相続や贈与で取得した財産は「時価」で評価するとされています。

相続財産の時価は、被相続人が死亡した日、つまり相続が開始された日の価格になります。贈与の場合は、贈与財産をもらった日の価格です。

しかし、土地の時価はその判断基準が難しいところがあります。

そこで、評価対象の土地に路線価が設定されている場合は、国税庁で公表している財産評価基準を基に路線価方式で評価を行います。

路線価図の見方・路線価の調べ方

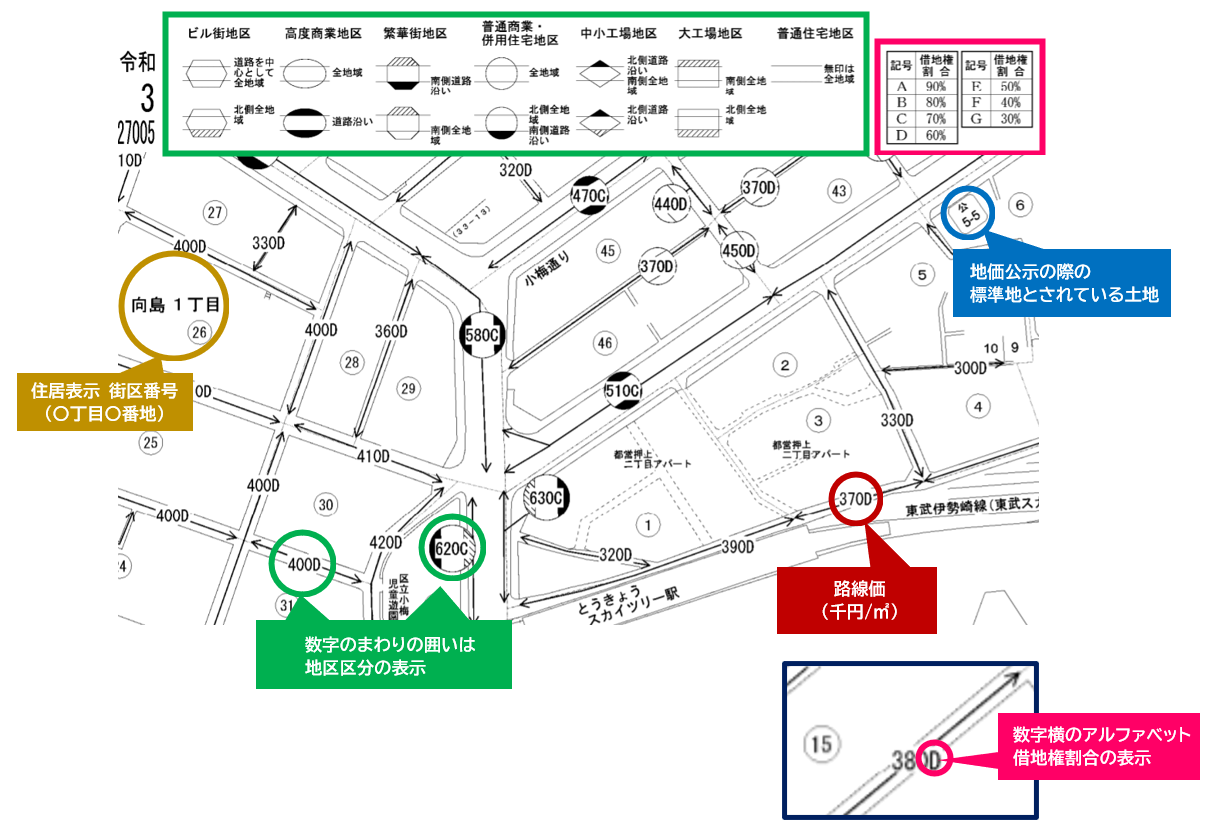

路線価図にはさまざまな記号や数字が表記されており、この情報を基に評価額を算出していくので、はじめに路線価図の見方を覚えておくとスムーズに評価を行うことができます。

路線価の調べ方の手順は以下の1~4の通りです。

2.路線価を確認する

3.借地権や貸宅地の場合は、借地権割合を確認する

4.地区区分を確認する

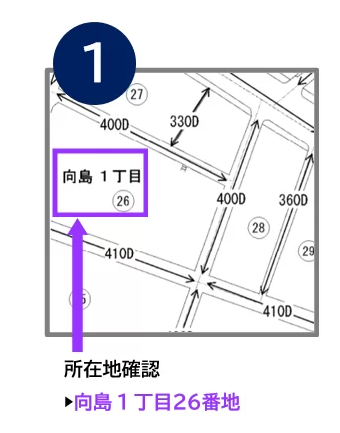

1.評価をする土地の所在地を確認する

評価する土地は図の中に記載されている街区番号で確認します。

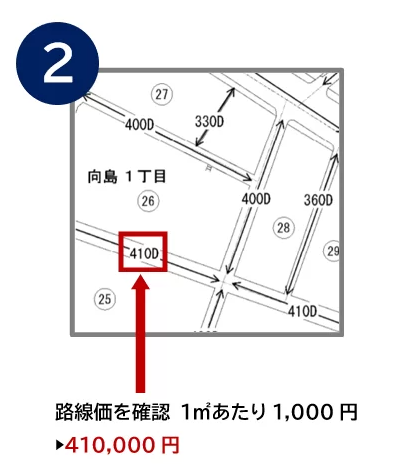

2.路線価を確認する

道路中央に記載されている数字が路線価です。

路線価の見方は以下の通りです。

道路の矢印で示されている区間に存する宅地は、その路線価を用いて評価します。

上の図②の場合は、「410」と表記されているので、路線価は41万円ということになります。(1㎡あたり1千円)

なお、評価対象の土地が1つの道路に面している場合はその路線価だけ確認すればよいですが、角地である場合や土地の表裏が道路に面している場合は、すべての路線価を確認する必要があります。

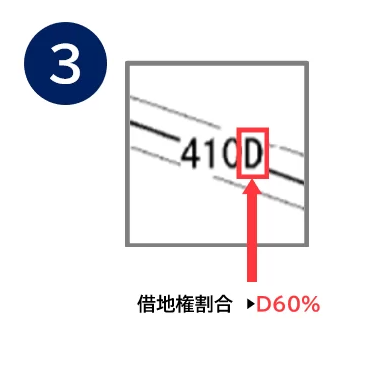

3.借地権や貸付地の場合は、借地権割合を確認する

評価する土地が自分で使用している土地であれば路線価のみ確認すればよいですが、借地権や貸付地の場合は借地権割合も確認する必要があります。

借地権割合は、路線価の数字の横に表記されているアルファベット記号で確認します。

| 記号 | A | B | C | D | E | F | G |

|---|---|---|---|---|---|---|---|

| 借地権割合 | 90% | 80% | 70% | 60% | 50% | 40% | 30% |

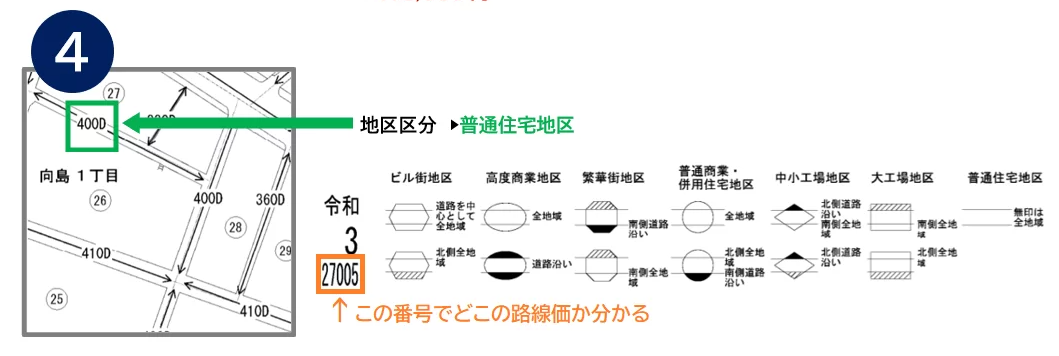

4.地区区分を確認する

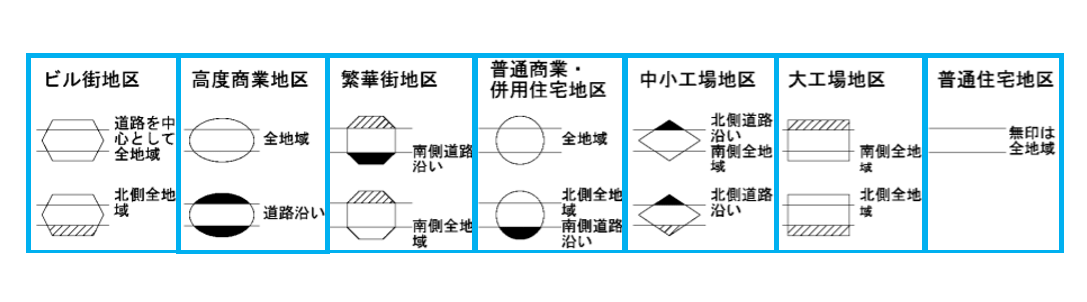

地区区分は路線価の数字が丸で囲まれていたり、楕円で囲まれていたり、何も囲まれず数字のみのものがあります。

種類は7つあり、土地の奥行などによって補正率の計算をするときに、この地区区分が必要になります。

路線価方式の計算方法とは

路線価方式は、宅地に接する道路の路線価(道路ごとに定められた1㎡あたりの評価額)をもとに、その宅地の状況、形状などを考慮して計算した金額によって評価します。

路線価方式は、主に市街地にある土地の評価の際に使われます。

路線価方式の基本的な計算方法は【1㎡あたりの路線価×宅地面積(㎡)=評価額】です。

奥行価格補正をして公平な評価額を算出

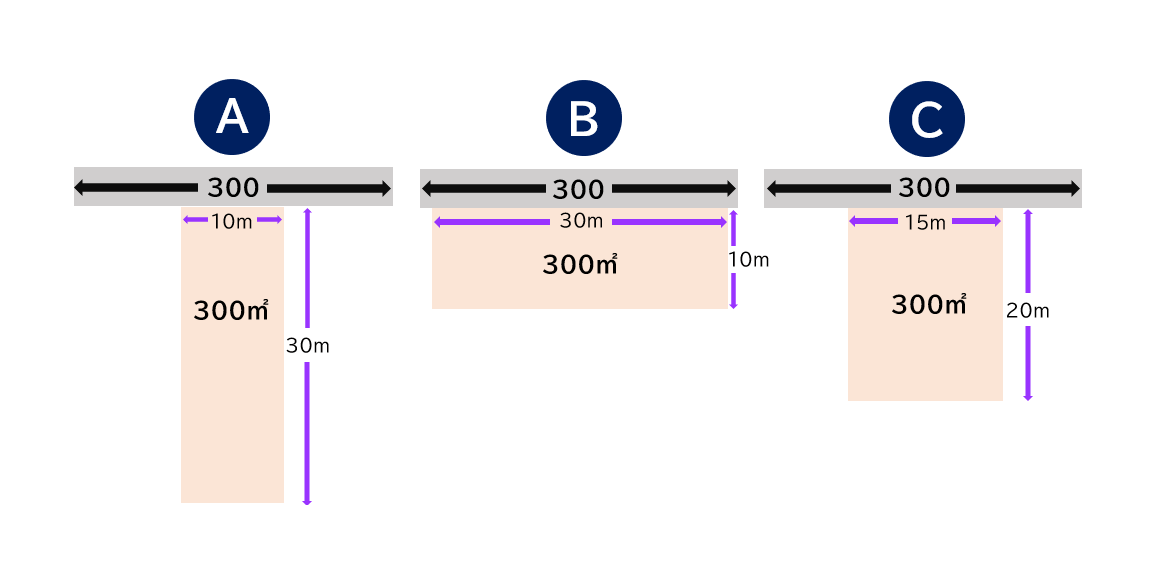

上の図の土地はすべて同じ道路に面した同じ面積の土地です。

上の図の土地はすべて同じ道路に面した同じ面積の土地です。

これを基本の計算式で計算してみた場合【30万円×300㎡=9,000万円】このような評価額になります。

しかし同じ面積であっても利用しやすい土地と、利用しにくい土地は形状によって異なります。

たとえ同じ面積であっても土地の形状によっては同じ評価額では公平性がないように感じられます。

そこで、路線価方式では土地の奥行に応じた補正をします。

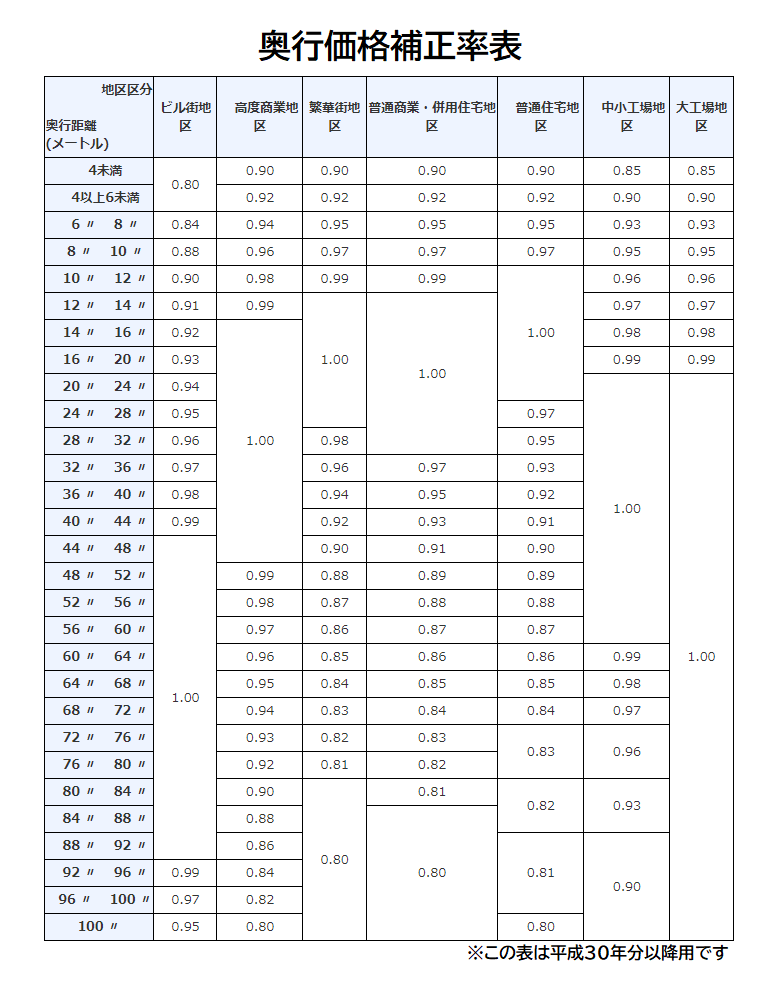

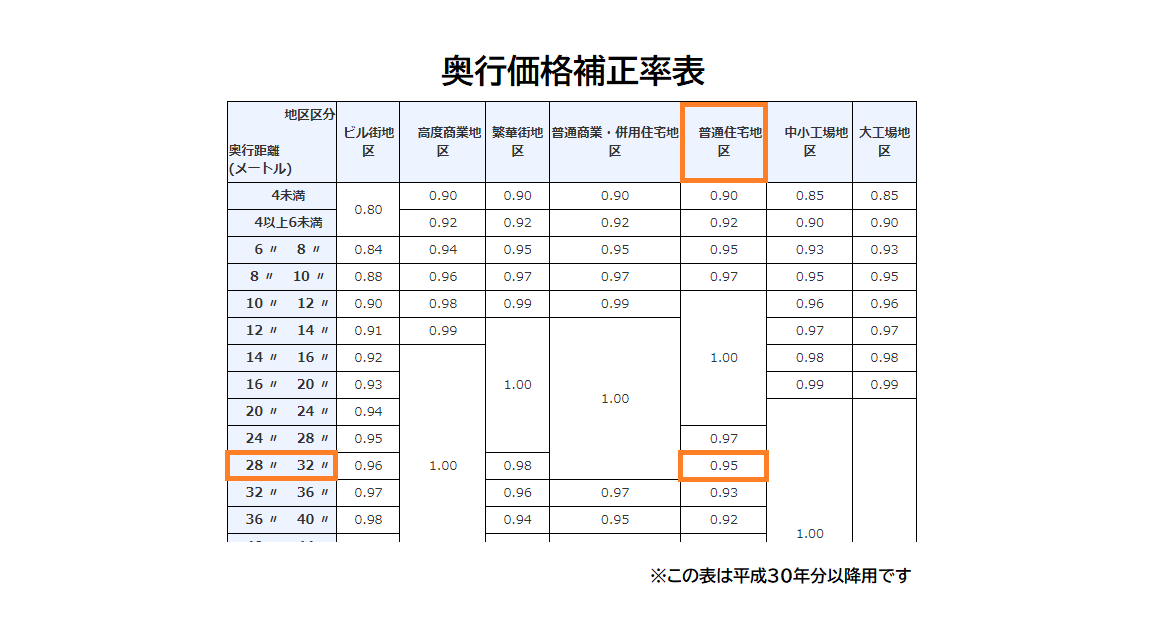

国税庁:奥行価格補正率表(昭45直資3-13・平3課評2-4外・平18課評2-27外改正)

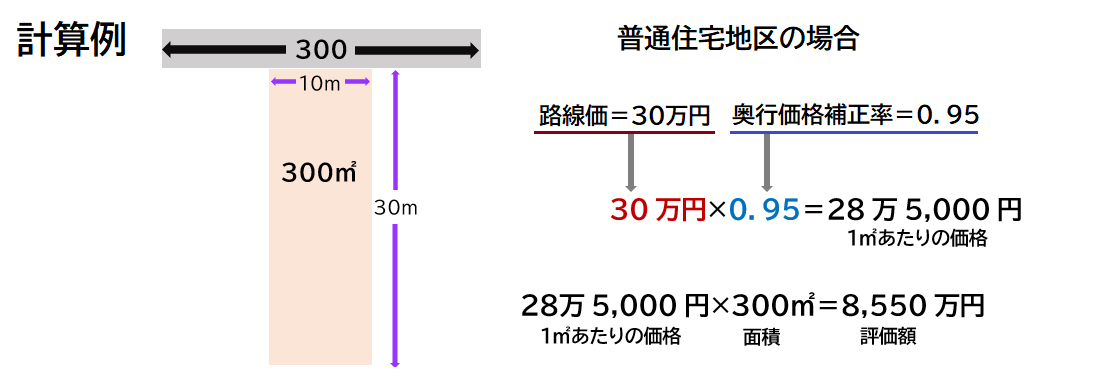

奥行の補正は、上記の奥行価格補正率表を適用して行います。

表の左は奥行の距離を示し、上は地区区分を示しています。この両方が合致した部分が「対象地の補正率」になります。

このケースは補正率が「0.95」なので、路線価に0.95をかけた金額が1㎡あたりの評価額になります。

このケースは補正率が「0.95」なので、路線価に0.95をかけた金額が1㎡あたりの評価額になります。

それでは下記の例1をご覧ください。

① 路線価を確認

路線価計算式【道路に表記されている数字×1,000円=路線価】

下記の土地の場合:【250×1,000円=25万円】

したがって、路線価は25万円です。

② 奥行の補正を加えて宅地の評価額を算出

奥行価格の計算式

【路線価×奥行価格補正率×宅地面積=評価額】

上記の土地の場合:【25万円×0.97×180㎡=4,365万円】

したがって、この宅地の評価額は4,365万円です。

補正前の基本の計算式で算出した評価額4,500万円から135万円評価額が下がりましたね。

このように、土地の評価方法は形状によって補正を加えながら評価額を出していきます。

側方路線影響加算(角地加算)について

では、角地の場合はどうでしょうか。

角地は2つの道路に面しており、一般的には利用価値の高い土地とされています。

したがって、相続税の評価額も、路線価に金額を上乗せして評価します。

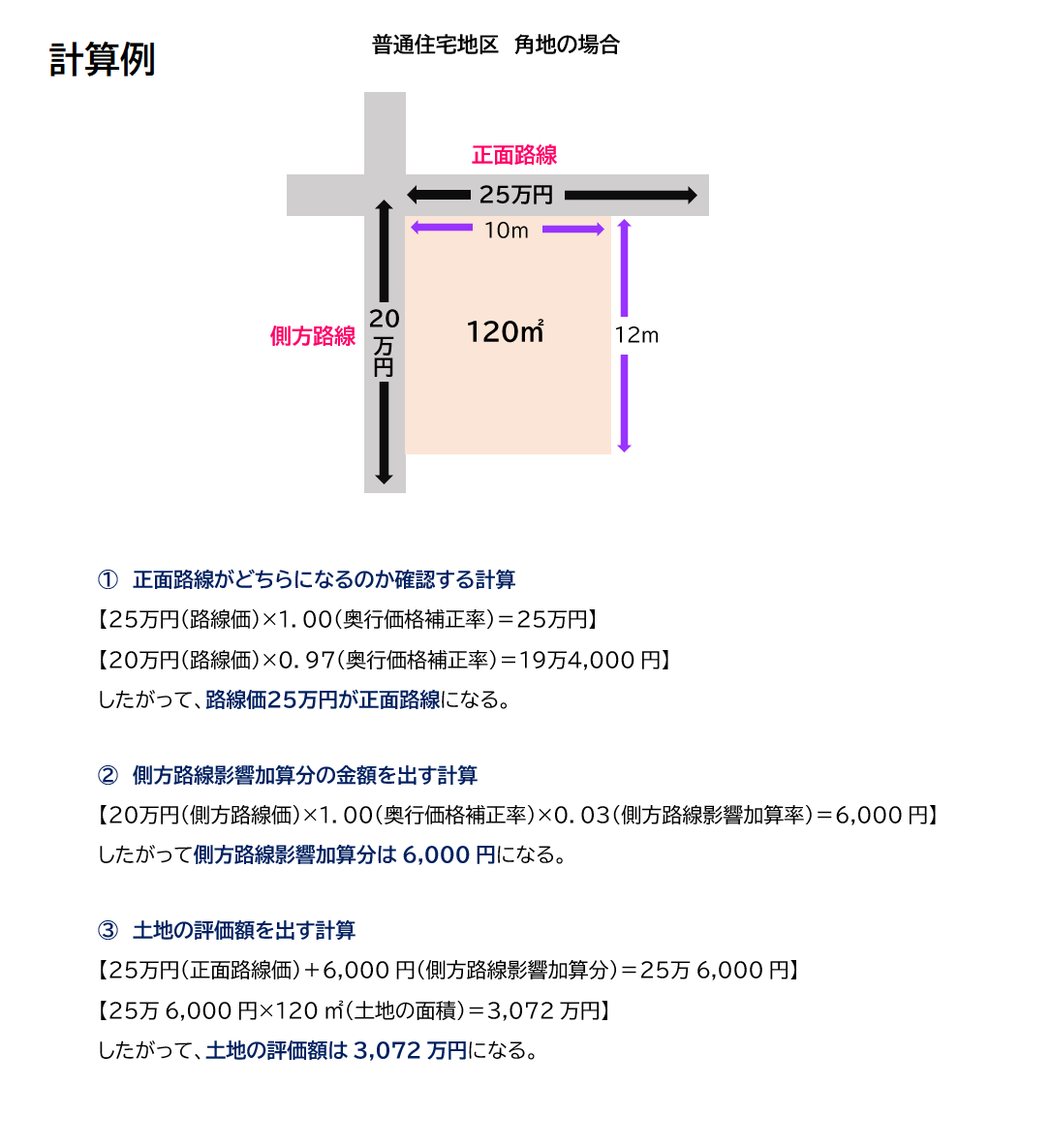

計算方法は以下の順です。

2.側方路線価から見た奥行価格補正率をかけ、さらに側方路線影響加算率をかける

3.【正面路線価×奥行価格補正率】と【側方路線価×奥行価格補正率×側方路線影響加算率】を足した金額を1㎡あたりの評価額とし、評価する土地の面積をかけて評価額を算出する

① 「正面路線」を決める

正面路線の決定方法は、土地に面している2つの路線価の奥行価格補正後の価格を比べて、価格が高いほうを正面路線にします。価格が低いほうは側方路線になります。なお、2つの奥行価格補正後の価格が同額だった場合は、原則間口の広い方を正面路線にします。

② 側方路線価から見た奥行価格補正率をかけ、さらに側方路線影響加算率をかける

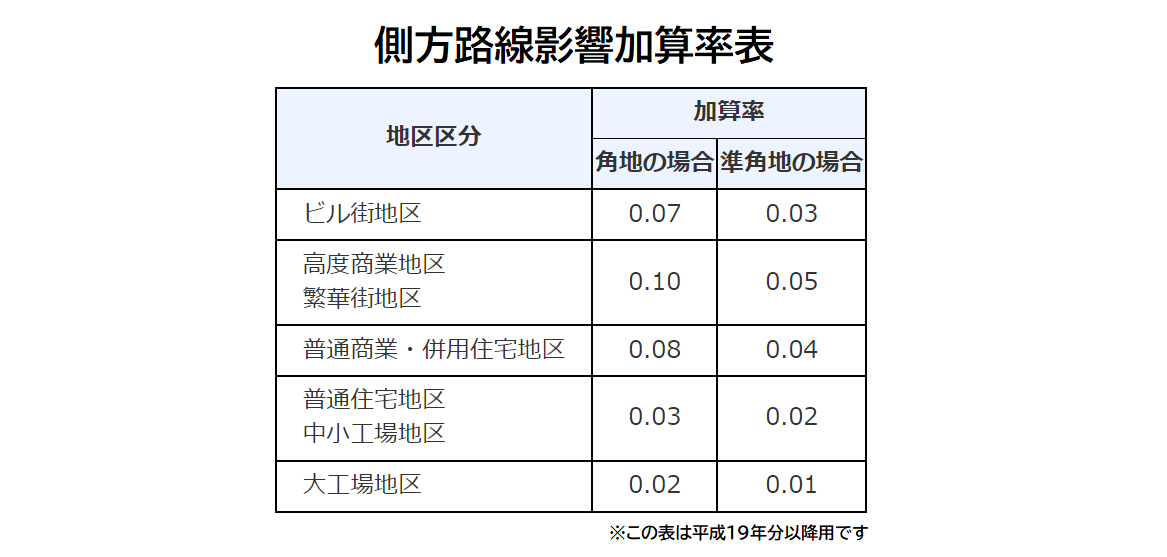

国税庁:側方路線影響加算率表(昭45直資3-13・平3課評2-4外・平18課評2-27外改正)

この計算で出た金額が角地として評価が上がる部分の金額ということになります。

③ 【正面路線価×奥行価格補正率】と【側方路線価×奥行価格補正率×側方路線影響加算率】を足した金額を1㎡あたりの評価額とし、評価する土地の面積をかけて評価額を算出する

角地の評価額計算式

【{(正面路線価×奥行価格補正率)+(側方路線価×奥行価格補正率×側方路線影響加算率)}×宅地の面積=評価額】

また、側方路線価影響加算率は「角地の場合」と「準角地の場合」があります。

準角地とは、一系統の道路の屈折部の内側(L字型道路の内側)に面している、土地のことをいいます。

角地と準角地の加算率は異なるので道路の特徴を理解して間違いのないように計算しましょう。

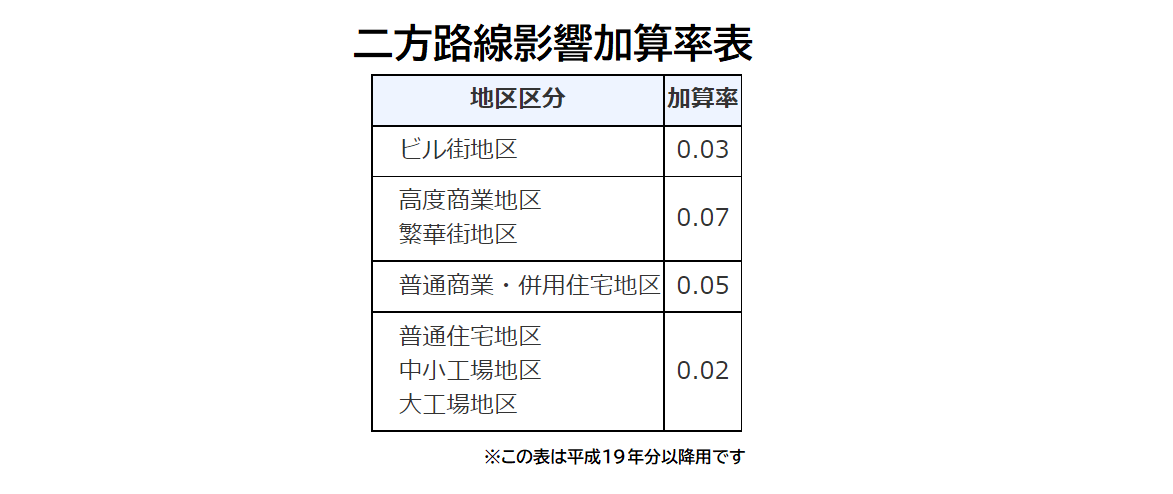

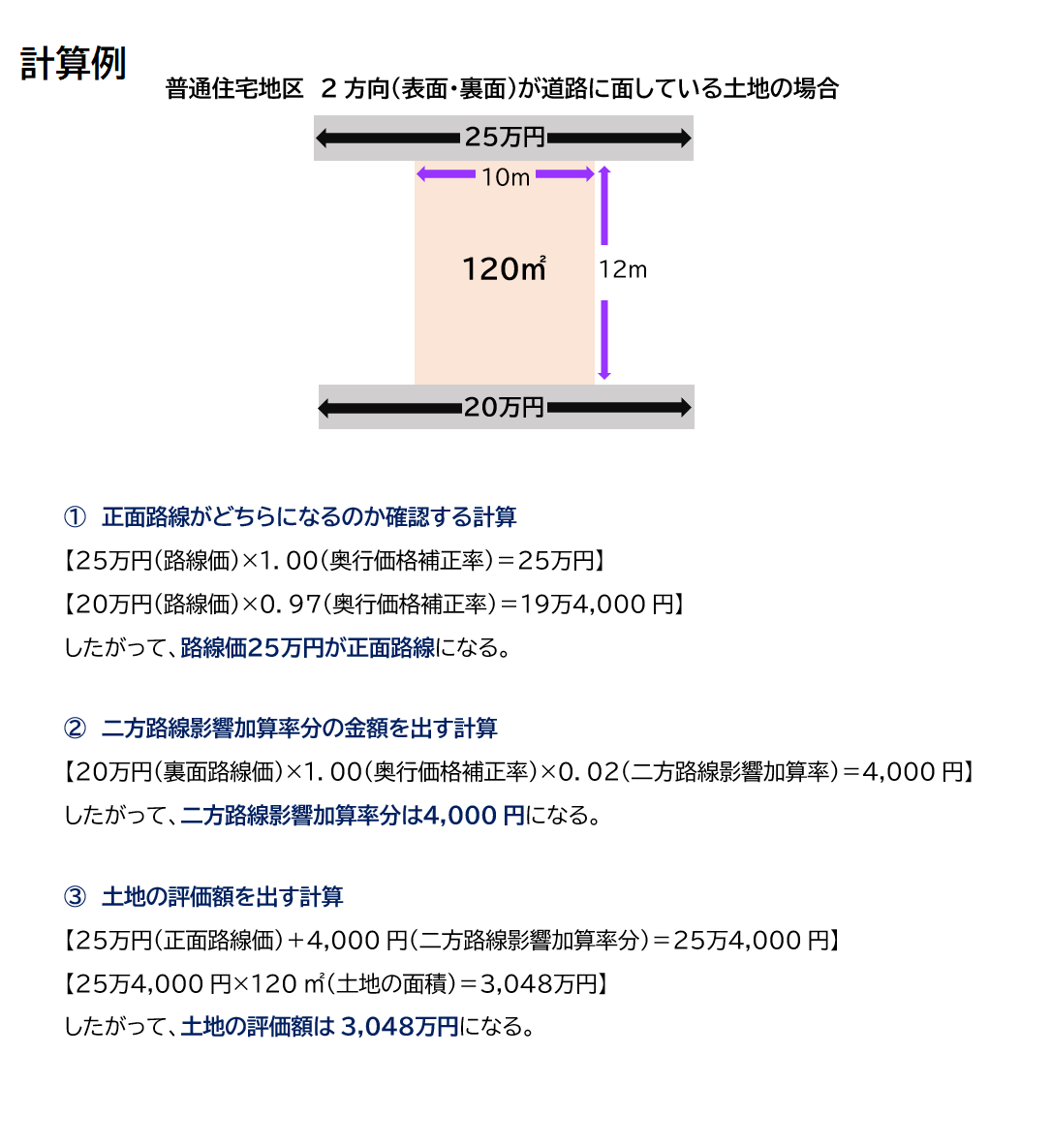

二方路線影響加算(裏面加算)

角地や準角地のように、評価が上がる土地として「表と裏に道路が面している土地」があります。このような土地は「二方路線影響加算」を考慮して土地の評価額を求めます。

計算方法は以下の順です。

② 【正面路線価×奥行価格補正率】と【裏面路線価×奥行価格補正率×二方路線影響加算率】を足した金額を1㎡あたりの評価額とし、土地の面積をかけて評価額を算出します。

国税庁:二方路線影響加算率表(昭45直資3-13・平3課評2-4外・平18課評2-27外改正)

国税庁:二方路線影響加算率表(昭45直資3-13・平3課評2-4外・平18課評2-27外改正)

①「正面路線」を決める

側方路線影響加算(角地加算)と同じように、土地に面している2つの路線価の奥行価格補正後の価格を比べて、価格が高いほうを正面路線にします。

価格が低いほうを側方路線とし、2つの奥行価格補正後の価格が同額だった場合は、原則間口の広い方を正面路線にします。

②【正面路線価×奥行価格補正率】と【裏面路線価×奥行価格補正率×二方路線影響加算率】を足した金額を1㎡あたりの評価額とし、土地の面積をかけて評価額を算出する

裏と表に道路が面している宅地の評価額計算式

【{(正面路線価×奥行価格補正率)+(裏面路線価×奥行価格補正率×二方路線影響加算率)}×宅地の面積=評価額】

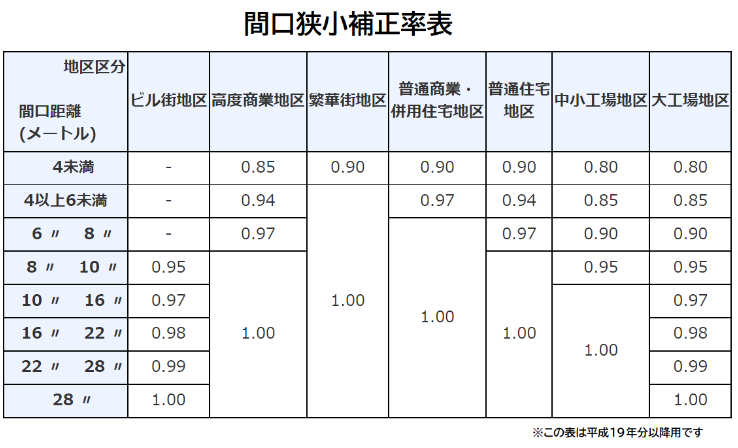

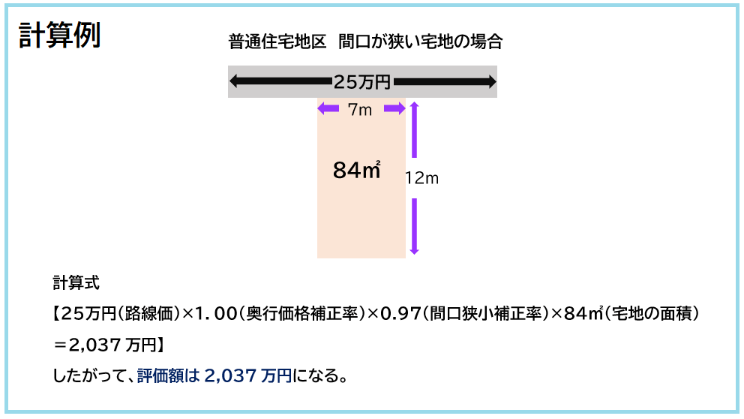

間口が狭い宅地

次に、間口が狭い宅地の評価方法を解説していきます。

間口が狭い宅地は評価が下がる宅地と考えられ、減額補正をして評価額を算出します。

減額補正の計算方法は、「間口狭小補正率」を用いて行います。

国税庁:間口狭小補正率表(昭45直資3-13・平3課評2-4外・平18課評2-27外改正)

表を見てみると、間口狭小補正率に関しては普通住宅地区の場合、間口の距離が8m未満であれば減額補正ができることがわかります。

①【路線価×奥行価格補正率×間口狭小補正率×宅地の面積】で評価額を算出する

間口が狭い宅地の評価額計算式

【路線価×奥行価格補正率×間口狭小補正率×宅地の面積】

奥行が長い宅地

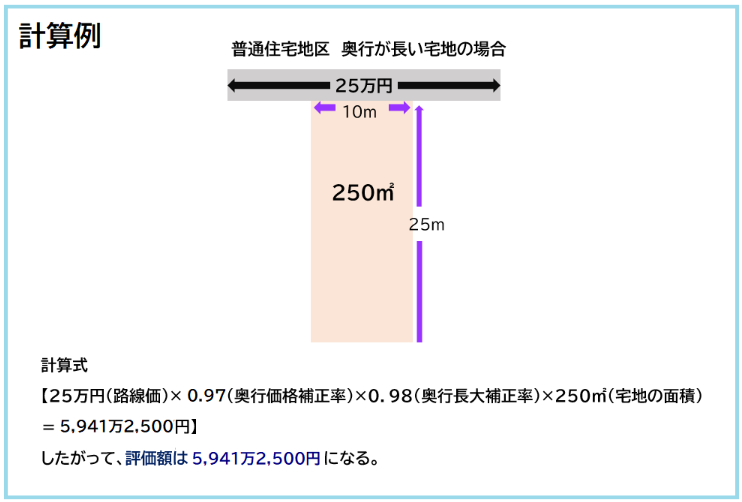

次に、奥行が長い宅地の評価方法を解説していきます。

奥行が長い宅地も評価が下がる宅地と考えられているため、減額補正をして評価額を算出します。

減額補正の計算方法は、「奥行長大補正率」を用いて行います。

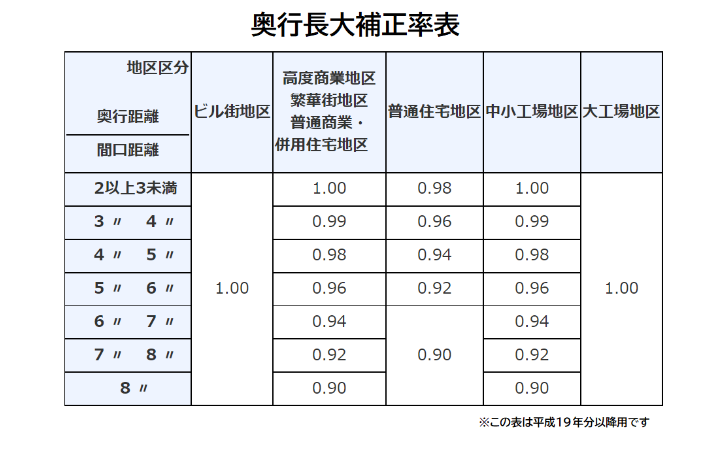

国税庁:奥行長大補正率表(昭45直資3-13・平3課評2-4外・平18課評2-27外改正)

①【路線価×奥行価格補正率×奥行長大補正率×宅地の面積】で評価額を算出する

奥行が長い宅地の評価額計算式

【路線価×奥行価格補正率×奥行長大補正率×宅地の面積】

不整形地・無道路地

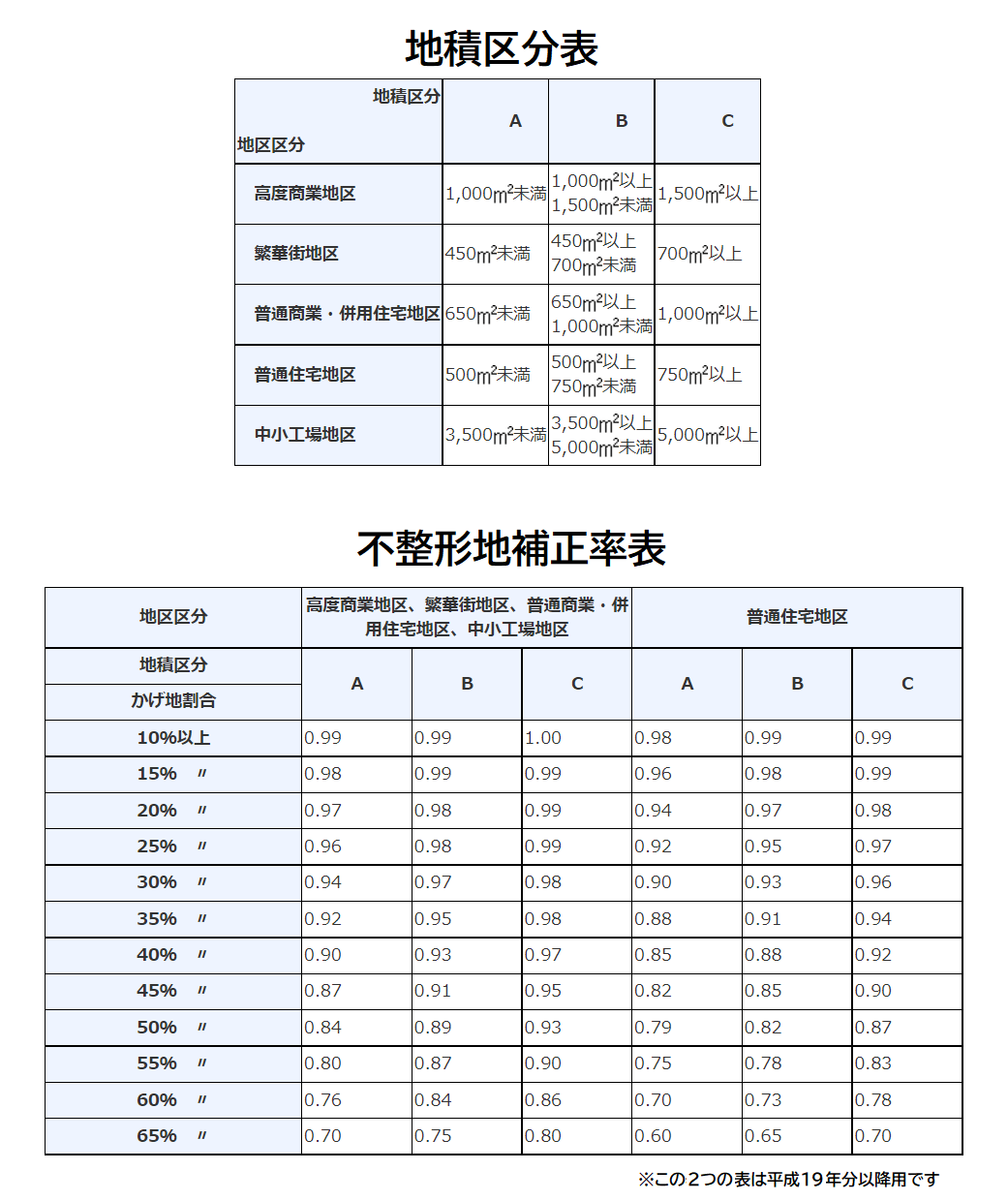

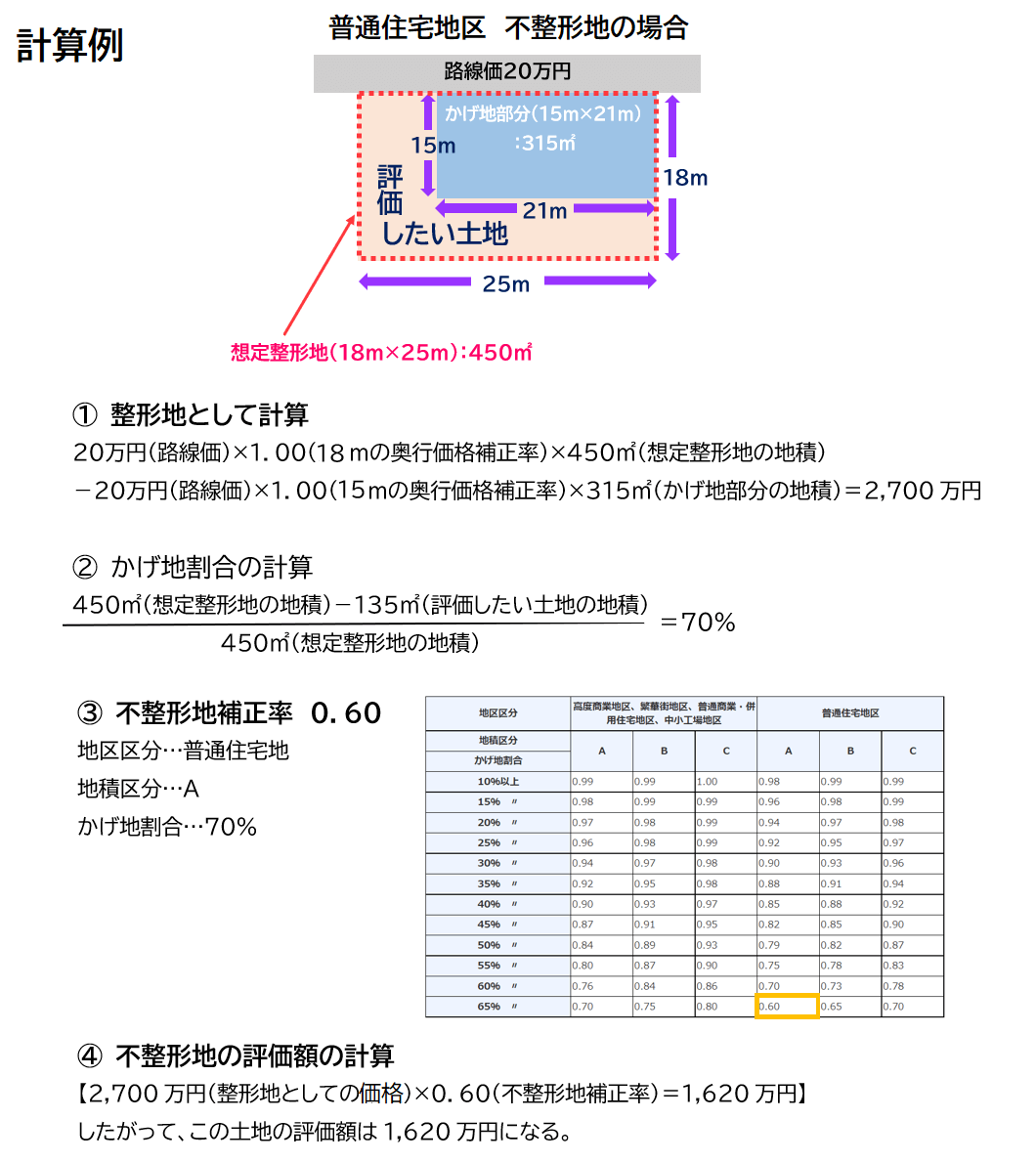

土地の評価で一番複雑とされるのが、土地の形状が不整形な場合や、土地が道路に面していない場合です。

このような土地の評価額は、「不整形地補正率」を用いて算出します。

国税庁:地積区分表・不整形地補正率表(昭45直資3-13・平3課評2-4外・平18課評2-27外改正)

不整形地とされている土地は、さまざまな形のものがあります。

台形地や三角地、さらには土地に面している道路が一方のみのケースなのか、正面と側方にあるケースなのか、無道路ケースなのか、その形状や状況によって算出方法が異なってきます。

ここでは比較的分かりやすい、道路が一方に面していて、奥行が確認できる土地を例としてあげます。

その他、平坦な部分とがけ地とされる部分が一体になっている土地は「がけ地補正」を適用して土地の評価を行います。

がけ地は、がけ地とされる面積と方位によって補正率が決まります。

がけ地に関しては、がけ地とされる判断がとても難しいため、土地の評価に特化している税理士に相談することをおすすめします。

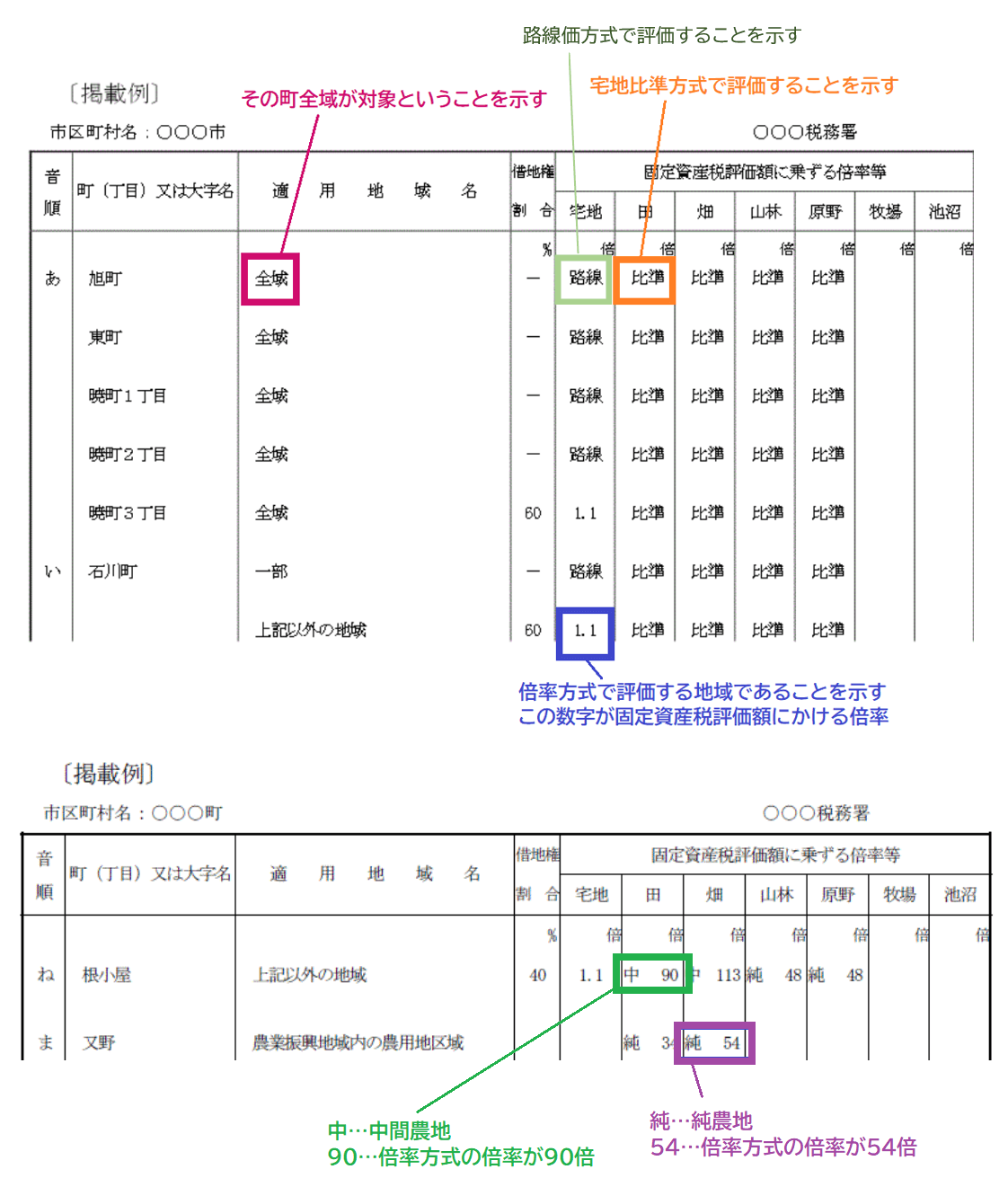

路線価が設定されていない土地は倍率方式で評価する

地価の差が少ない郊外や農村部などは路線価が設定されていません。

この場合は、その土地の「固定資産税評価額」に「評価倍率」をかけて評価額を算出します。

この方法を倍率方式といいます。

固定資産税評価額とは、自治体の税務課にある固定資産課税台帳に登録されている土地や建物の評価額のことです。

相続税申告の際には、固定資産税評価額の分かる書類がなければ固定資産税評価証明書を役所で発行してもらう必要があります。

倍率方式計算式

【土地の固定資産税評価額×倍率=評価額】

相続税路線価はいつのものを見るの?

路線価方式で土地の評価を行う場合、相続税が発生した年の1月1日~12月31日の路線価を採用します。

したがって、被相続人の相続が開始された年の7月に発表される路線価を見て評価を行うということになります。

つまり、財産評価基準が発表される前(その年の1月1日~7月発表時)に相続が発生した場合は、7月に路線価が発表されるまで待つ必要があります。

(1)例1) 令和6年8月5日に相続が発生した場合

令和2年7月発表の財産評価基準書を見て評価を行います。

この場合、相続税申告の提出期限は翌年の6月5日です。

(2)例2) 令和6年1月5日に相続が発生した場合

令和7年7月発表の財産評価基準書を見て評価を行います。

この場合、相続税申告の提出期限は同年の11月5日です。

相続税申告には10カ月という期限が設けられているため、路線価を使用して評価を行う場合は、相続税の申告期限も意識して進めましょう。

例1のケースは路線価が発表された後なので、すぐに評価にとりかかることができますが、例2のケースは路線価が発表されるまで半年ほど待つことになります。

例2のケースだと半年ほど発表されてから申告期限までは4ヵ月ほどの猶予がありますが、路線価が発表されたらすぐに土地の評価ができるよう、早めに準備を進めておくとよいでしょう。

しかし、土地の評価方法は複雑であるため、相続税の申告期限に不安がある場合は相続税に特化した税理士に相談することをおすすめします。

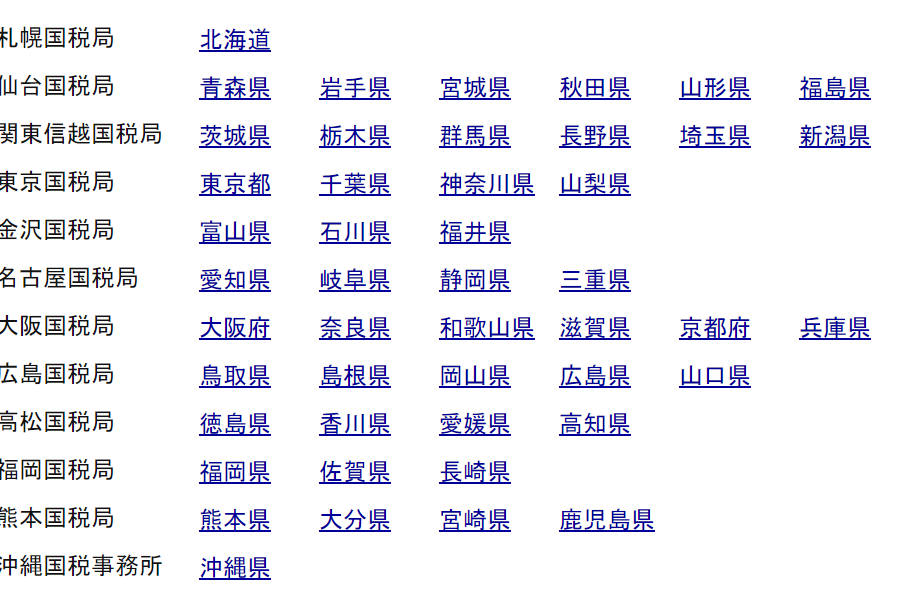

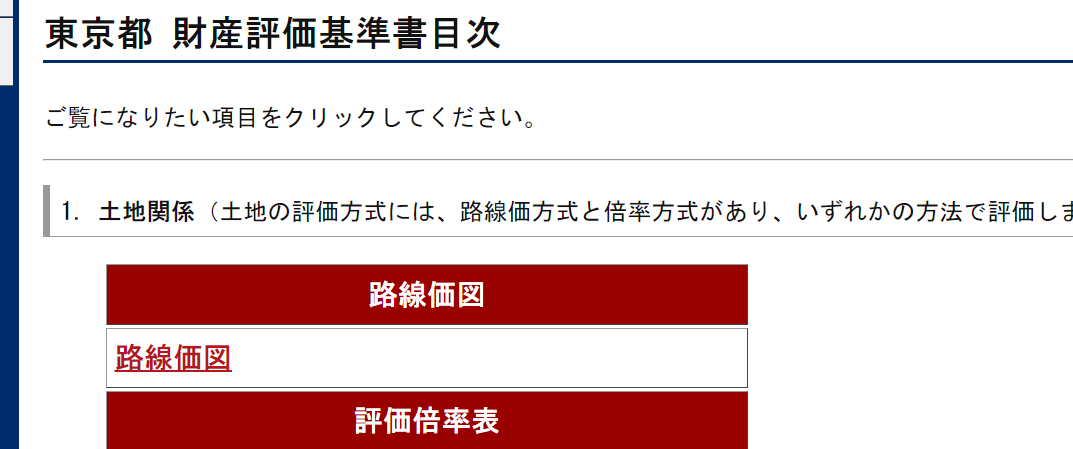

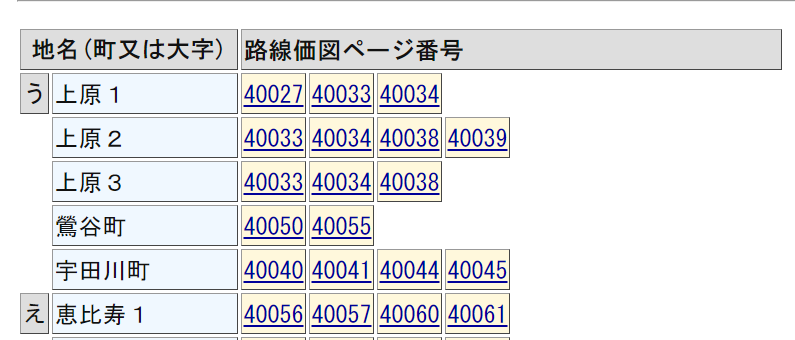

(3)【最新】令和5年の相続税路線価図の確認方法

①「国税庁の路線価図・評価倍率表」のサイトを開く

②相続する土地の都道府県を選択

③路線価図をクリック

④該当する市町村をクリック

⑤該当する地名ページの番号をクリック

⑥路線価が表示される

引用:国税庁

財産評価基準の発表前に路線価を知る方法は?

路線価方式を使って評価をする場合は、必ず被相続人の相続が開始された年の路線価を基に算出しなければなりません。

しかし、相続開始時が路線価の発表前で、発表まで期間が開いている場合は「おおよその評価額を知りたい」ということもあるでしょう。

そういったときは、国土交通省が発表する公示価格の8割を目安にして計算するといいでしょう。公示価格は毎年3月下旬ごろに発表されており、国土交通省ホームページで閲覧することができます。

公示価格とは

公示価格は、正しくは「地価公示価格」といいます。

地価公示価格は都市計画区域内で標準とされる土地を選定し、1㎡あたりの価格を判定して毎年3月下旬ごろに発表されます。(管轄:国土交通省)

地価公示価格は、土地の取引の際に価格の指標になったり、固定資産税の評価の際にも使用されたりしています。

不動産に強い、相続税申告を専門家へご相談されたい方へ

電話でサクッと申し込み

0120-716-476

電話受付:9時~20時(土日祝17時30分)

簡単60秒で相談できる

メールで無料相談予約

正確な土地の評価額を知りたいときは岡野相続税理士法人がおすすめ

今回の記事では相続税の申告時に欠かせない「相続税路線価」について、下記項目を解説しました。

●路線価図の調べ方

●評価したい土地の計算方法など

路線価方式は土地の形状や状況に応じた補正を加えながら算出していきますが、その土地の情報(路線価や土地の奥行距離・面積など)が正確なものでなければ意味がありません。

「公図」を使うことで自分が所有している土地の評価額を算出することはできますが、調査士や測量士に計測してもらうときと比較すると正確性に欠けてしまいます。

正確な土地の評価額を知るには、相続税に特化している税理士に相談することをおすすめしています。

その点、岡野相続税理士法人は年間7,399箇所の土地を評価しており、豊富な実績を持ち合わせています。

岡野相続税理士法人のように相続税に特化している税理士に相談することで、間違った評価額を算出してしまうことを防ぐことができるでしょう。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,689件(2025年6月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ