「相続税申告の税理士報酬」規定は?控除可能?誰が払う?

「相続税申告の税理士報酬」には規定があるのか、いくらくらいが相場か、誰が税理士費用を払うべきか、税理士費用は控除できるのかについてまとめました。

目次

相続税申告の税理士報酬に規定は特に設けられていません。

旧税理士報酬規程では報酬額が定められていた

旧税理士報酬規程では、税務代理にかかる基本報酬は10万円+税種に応じた税務代理報酬額が定められていました。また、例えば相続税の場合、共同相続人(受遺者を含む)が一人追加されるごとに10%、税務書類の作成報酬として税理士報酬合計額に50%相当額を加算することとなっていました。さらに、財産評価等の事務が著しく複雑なときは、基本報酬額を除き、100%相当額を限度として加算することができるとされていました。

税理士報酬規程は2002年4月に廃止

旧税理士報酬規程が定められていた頃を知る方は、「税理士報酬は高い」という印象をお持ちかもしれません。しかし、平成14(2002)年4月1日施行の税理士法改正により、この税理士報酬規程は廃止されました。以降、「税理士又は税理士法人は自由な意思のもと自己責任と説明責任に基づいて税理士報酬を算定し委嘱者に請求すること」となっています。

相続税申告の税理士報酬(税理士費用)は相続財産の0.5~1%と言われます。

相続税申告の税理士報酬は、遺産総額の0.5~1%が目安です。

【相続税申告】税理士報酬の相場は?なぜ費用が高いのか

税理士報酬をホームページ上で公開している税理士事務所も近年多いので、比較し検討することをおすすめします。当サイトでも、相続税申告の税理士報酬を公開しています。

基本料金

| 選べるプラン | スタンダード プラン |

フルサポート プラン |

|---|---|---|

| 遺産総額 | コスト+サポートも 重視したい方に |

万全のサポートで 安心したい方に |

| ~4千万 | 39万円 (税込42.9万円) |

45万円 (税込49.5万円) |

| 4千万~5千万 | 39万円 (税込42.9万円) |

55万円 (税込60.5万円) |

| 5千万~6千万 | 39万円 (税込42.9万円) |

65万円 (税込71.5万円) |

| 6千万~7千万 | 39万円 (税込42.9万円) |

75万円 (税込82.5万円) |

| 7千万~8千万 | 44万円 (税込48.4万円) |

85万円 (税込93.5万円) |

| 8千万~1.0億 | 49万円 (税込53.9万円) |

95万円 (税込104.5万円) |

| 1.0億~1.5億 | 64万円 (税込70.4万円) |

110万円 (税込121.0万円) |

| 1.5億~2.0億 | 79万円 (税込86.9万円) |

130万円 (税込143.0万円) |

| 2.0億~2.5億 | 99万円 (税込108.9万円) |

150万円 (税込165.0万円) |

| 2.5億~3.0億 | 119万円 (税込130.9万円) |

170万円 (税込187.0万円) |

| 3.0億~4.0億 | 159万円 (税込174.9万円) |

210万円 (税込231.0万円) |

| 4.0億~5.0億 | 199万円 (税込218.9万円) |

250万円 (税込275.0万円) |

| 5億以上 | 別途お見積り | |

※遺産総額は、小規模宅地等の特例などの減額や控除を適用する前の価額となります。

※ホームページ掲載価格。加算報酬についてはどのプランでも同じ料金です。

※令和5年9月8日料金改訂

加算報酬(追加料金)

| 土地の評価単位1区分につき5万円(税込5.5万円)を加算 |

| 非上場株式の評価1社につき20万円(税込22万円)を加算 |

| 相続人が2名以上の場合には、1名増すごとに基本報酬×10%相当額を加算 |

| 書面添付制度を利用した申告書の作成は、別途見積もりの上、加算 |

| 過去5年間の預金履歴の資金移動表作成が必要な場合、1口座につき3万円(税込3.3万円)を加算(5年以上は別途見積もり) |

| 申告期限より3ヶ月前のご依頼には報酬総額の20%~50%を加算 |

※お客様のご要望やご相談内容に応じて報酬額は変わります。お見積り提示時に詳細の説明をいたします。

土地評価だけを依頼したい

| ご依頼件数 | 1~2か所 | 3~5か所 | 6か所~ |

|---|---|---|---|

| 料金 | 9.9万円(税込) /か所 | 7.7万円(税込) /か所 | 5.5万円(税込) /か所 |

1.上記の料金は超えた分について適用されます。

例)4ヶ所の場合⇒

9.9+9.9+7.7+7.7=35.2万円(税込)

2.一都三県は1ヶ所~、その他地域は3ヶ所~お受けいたします。

3.土地は、評価単位ごとで区分いたします。

4.現地調査や資料取得にかかる費用は、別途必要となります。

5.地域によってお受けできる条件が異なる場合があります。詳細はご相談ください。

6.特殊な土地については別途お見積りします。

各プランのサービス内容

| サービス内容 | スタンダード プラン |

フルサポート プラン |

|---|---|---|

| ①相続財産の精査と評価 | 〇 | 〇 |

| ②土地の評価 | 追加 料金 |

3か所 無料 |

| ③土地の現地調査・役所調査 | 〇 | 〇 |

| ④資金移動表の作成 | 追加 料金 |

1口座 無料 |

| ⑤相続税申告書と納付書作成 | 〇 | 〇 |

| ⑥管轄税務署へ申告書提出 | 〇 | 〇 |

| ⑦遺産分割のコンサルティング | 〇 | 〇 |

| ⑧二次相続シミュレーション | 〇 | 〇 |

| ⑨税務調査安心オプション | 追加 料金 |

無料 |

| ⑩代表相続人以外への連絡 | 〇 | 〇 |

| ⑪土曜対応 | 〇 | 〇 |

※遺産分割コンサルティングは方針が未定の場合。意見調整業務は除きます。

※土地の現地調査は東京、神奈川、千葉、埼玉、愛知、三重、岐阜以外の場合、交通宿泊費は別途加算。

※資金移動表の作成は5年分以上は別途お見積り。

※税務調査安心オプションは税務調査が万が一発生したときに無料で対応するオプションです。

※その他、プランごとの有料で追加できるサービスに関してはお問い合わせください。

WEBによる税理士へのご相談や税務依頼

近年は、メールやお電話による相続税のご相談が増えています。パソコン、スマホ、インターネットの普及に加え、新型コロナウイルス感染症の拡大防止対策としても、今後ますますWEBによる税理士へのご相談や税務依頼が定着していくことでしょう。

税理士費用は誰が払う?負担割合に特別なルールはありません。

相続税申告の税理士報酬の負担割合については、特に法律的な定めはありません。

例えば、相続人が被相続人の配偶者と子どもたちが複数名いたとして、協議の上、みんなで均等に負担することにしようが、相続額が最も多かった人が負担することにしようが、どちらでも構わないのです。

ですが、税理士のアドバイスとしては、配偶者がいらっしゃる場合、お子さんにより多くの資産を渡したいとお思いなら、配偶者の方にお支払いいただくことをおすすめしています。配偶者がすでにお亡くなりの場合は、兄弟で税理士費用を分担されるのが一般的です。

詳しくは、相続税申告の税理士費用は誰が払う?弁護士や相続登記、遺産分割協議の費用負担者も紹介。でご説明しています。

相続税申告の際、税理士費用は控除できません。

配偶者がご存命の場合、なぜ配偶者が税理士費用を負担したほうがいいのかと言うと、相続税申告の際、税理士費用は控除できないからです。つまり、相続額から経費として差し引くことができず、税理士費用を含めた相続額に相続税が掛かってしまいます。

例えば、配偶者と4人兄弟の子どもが相続人の例を考えてみましょう。配偶者の相続割合は遺産総額の1/2、子どもたちは1/4ずつとなります。子どもたちはこの1/4ずつの相続割合から税理士費用を払い、納税しなければなりません。そこで、子どもたちの負担を少しでも軽くするため、配偶者が税理士費用を負担する場合が多いのです。

ちなみに、相続財産から控除できる債務は以下となっています。

(1) 債務

差し引くことができる債務は、被相続人が死亡したときにあった債務で確実と認められるものです。

なお、被相続人に課される税金で被相続人の死亡後相続人などが納付又は徴収されることになった所得税などの税金については被相続人が死亡したときに確定していないもの(相続時精算課税適用者の死亡によりその相続人が承継した相続税の納税に係る義務を除きます。)であっても、債務として遺産総額から差し引くことができます。

ただし、相続人などの責任に基づいて納付したり、徴収されることになった延滞税や加算税などは遺産総額から差し引くことはできません。(2) 葬式費用

葬式費用は債務ではありませんが、相続税を計算するときは遺産総額から差し引くことができます。

なお、控除の対象となるもの、ならないものを、以下に例を挙げて一覧表にしましたので、ご参照ください。

| 控除の 対象となるもの |

被相続人が生前所有していた土地・家屋に係る固定資産税の未納分 |

| 被相続人の所得税の未納分 | |

| 被相続人の都道府県民税・区市町村民税等の未納分 | |

| 被相続人から連帯債務者を引き継いだ場合の負担額 | |

| 葬式費用 | |

| 控除の 対象とならないもの |

遺産分割のための弁護士費用、税理士報酬等 |

| 非課税財産の取得等のための未払金 | |

| 保証債務(主たる債務者が弁済不能で相続人等が肩代わりした場合は負担額の控除可能) | |

| 消滅時効の完成した債務 |

自分で相続税申告するか、税理士に手続き依頼するか。

遺産が現金のみで、相続人が少ない場合は、ご自分で相続税申告するのはそう難しいことではありません。国税庁のサイトにも、毎年、『相続税の申告のしかた』が掲載され、PDF形式のパンフレットや書類などがダウンロードできますので、一度ご覧になると良いでしょう。

国税庁の『相続税の申告のためのチェックシート』で、事前に遺言書があるかどうか、取得財産、利用できる特例、提出書類などをチェックして確かめられる一覧表もダウンロードできます。

しかし、遺産に不動産、事業(農業)用財産やその他の財産が含まれる場合、相続税控除の知識や財産評価についてのノウハウが必要になってきます。また、相続人が複数名いて、相続順位が複雑な場合は、トラブルを避けるためにも、第三者の専門家に入ってもらったほうがスムーズに手続きを進められます。

ご自分で申告をして、後から相続税を払い過ぎてしまったと気付いても、税務署のほうから「払い過ぎですよ」と知らせてくれることは期待できません。相続税還付の期限は相続が発生(被相続人が亡くなったことを知った日)から5年10か月です。遺産評価額を計算しなおしたい、相続税の還付金を請求したい、こんな場合にも、税理士の専門知識が役立ちます。

相続税を払い過ぎてしまった場合はまだいいのですが、相続税を過少申告してしまった場合はもっと大変なことになります。申告漏れを疑われ、税務署から税務調査が来てしまうからです。税務調査には任意調査と強制捜査とがあり、よほど悪質でない限りは任意調査となりますが、正当な理由なく税務調査を拒否することはできません。

当税理士法人は、ご相談・お見積は無料です。相続税のことでお悩みやお迷いのことがありましたら、『相続税に関するご相談/お問い合わせ』ページから電話やメールにてお気軽にお問い合わせ・ご相談ください。

相続税申告の際に、税理士報酬を払っている人はどれくらいいる?

平成30事務年度国税庁実績評価書によると、相続に係る申告書の税理士関与割合は平成30年で85%

(参考:平成 30 事務年度 国税庁実績評価書 )でした。

つまり相続税申告をした8割程度の人が、相続税申告手続きを税理士に依頼し、税理士報酬を支払っている推測できます。

税理士に報酬を払ってまで、相続税申告手続きをやってもらう理由は、

- 相続税申告の際の手間を省くため

- 相続税の過払いにならないため

- 税務調査が来る確率を減らすため

が考えられます。

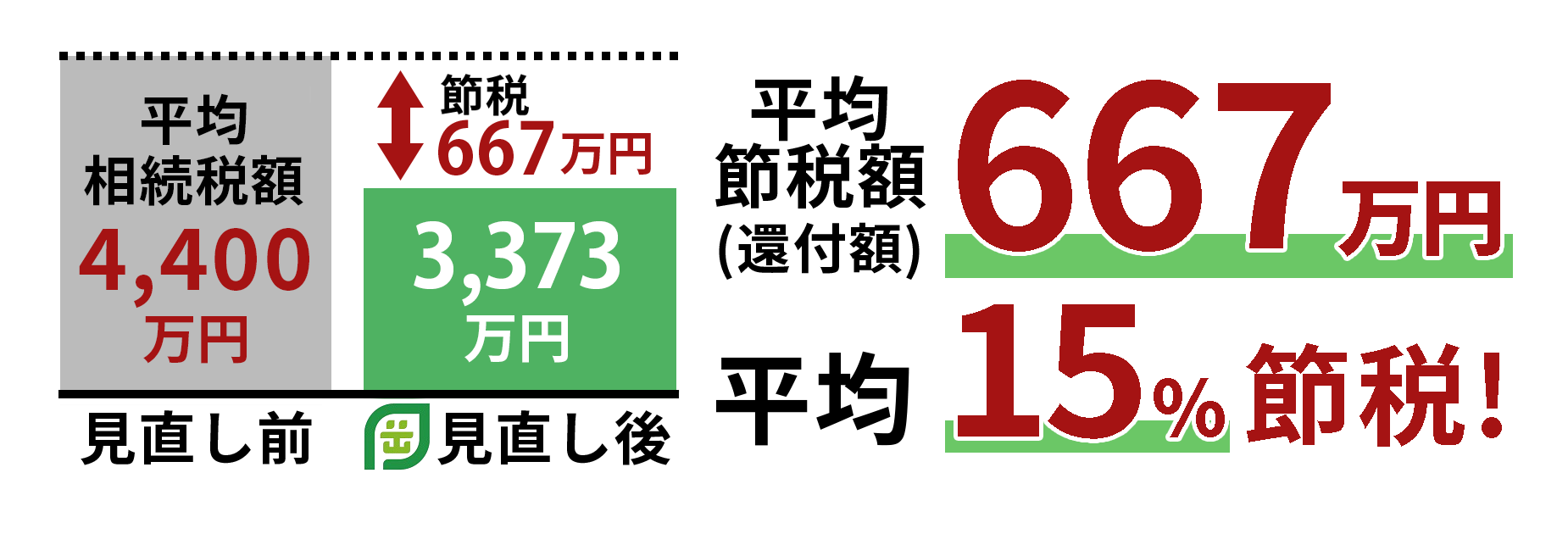

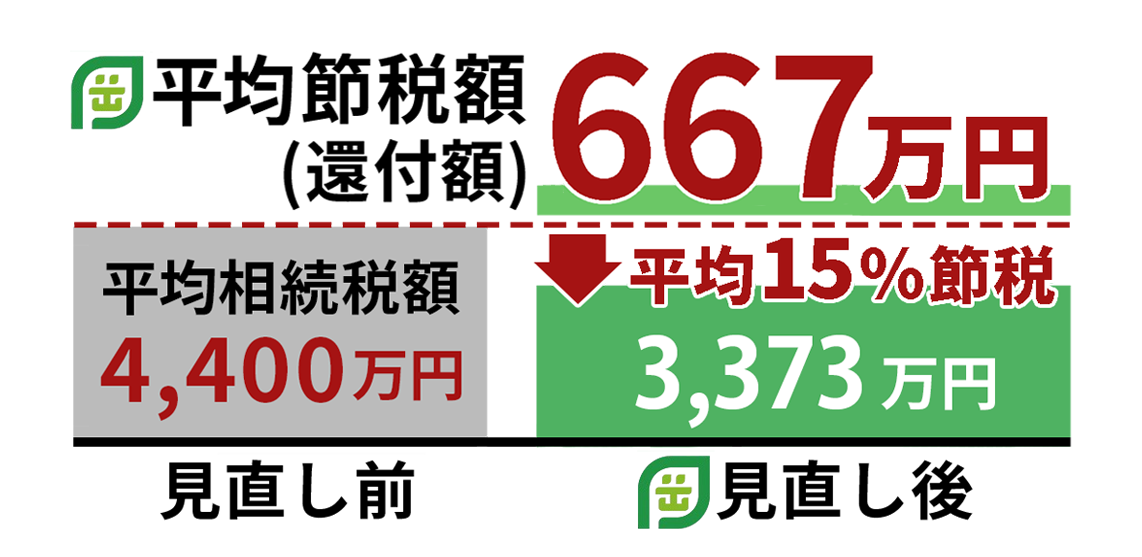

相続税の分野は、税理士資格を有する人でも知識が完全でないことも多く、相続税申告をした人のうち、約8割は相続税の払い過ぎと言われています。

実際に、相続税還付(相続税申告のセカンドオピニオン)で、当税理士法人にいらしたお客様も、約7割の人が、相続税の払い過ぎでした。

また、払い過ぎが発覚した人の、過払いの平均額は900万円と、決して安くない額です。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,649件(2025年5月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ