「贈与税の申告」忘れていませんか?税務調査対象にならないために

「生前贈与=富裕層の相続税対策」とイメージする方が多いかもしれません。しかし、意外にも、贈与税の要処理件数(一定額以上の贈与があり、国税局・税務署による処理が必要な件数)は、贈与財産額500万対象にならないために円未満の層が最も多いそうです。贈与税も、無申告や申告漏れは税務調査・加算税の対象となります。そこで、今回は、贈与税申告を忘れないための基礎知識を解説します。

相続税節税のプロ集団による

最大限節税できる相続税申告を

目次

贈与税申告のうっかり忘れに注意!期限を過ぎればペナルティや税務調査も

コロナ禍の影響で、令和2(2021)年度の相続税の実地調査(税務調査官が納税義務者の自宅や事業所を訪れて行う税務調査)件数は、前年度に比べほぼ半減しました。しかし、実地調査1件当たりの追徴税額は943 万円(前年度⽐147.3%)と、過去10 年間で最⾼となりました。

贈与税の実地件数も対前年度比55.2%となりましたが、実地調査1件当たりの追徴税額は201 万円(前年度⽐86.7%)、同1件当たりの申告漏れ課税価格584万円(前年度⽐90.8%)と、一定の成果を上げています。

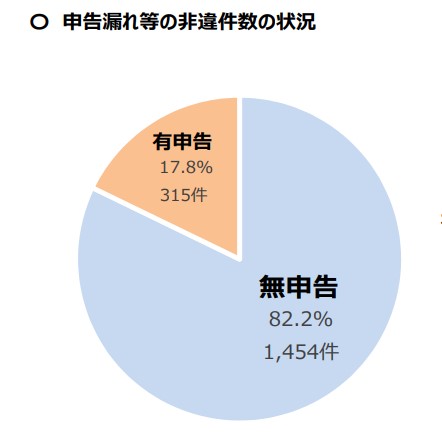

実は、贈与税の実地調査の多くが無申告事案です。無申告とは、文字通り、申告するべき贈与額を受け取っているのに、申告していない状態のことです。また、申告期限までに行わなかった場合も、無申告と呼ばれる状態に該当してしまいます。

令和2年度は贈与税の申告漏れ等の⾮違(違法行為)件数のうち、82.2%が無申告でした。

※出典:国税庁『令和2事務年度における相続税の調査等の状況』

贈与税の申告には期限があり、贈与があった翌年の2月1日~3月15日に贈与を受けた人が申告・納税しなければいけません。「暦年課税贈与」の基礎控除は年間110万円ですから、1月1日~12月31日の年間贈与額が110万円超なら、翌年の期限までに申告・納税が必要となります。「相続時精算課税贈与」の場合も、申告を行わなければこの制度を利用できません。

詳しくは、

「生前贈与」とは?非課税枠など税金の支払額を安くする方法を解説! 「相続時精算課税制度」を利用した相続税対策とは? 【贈与税申告は自分でできる?】書き方や添付書類、提出方法を徹底解説のコラムもご参照ください。

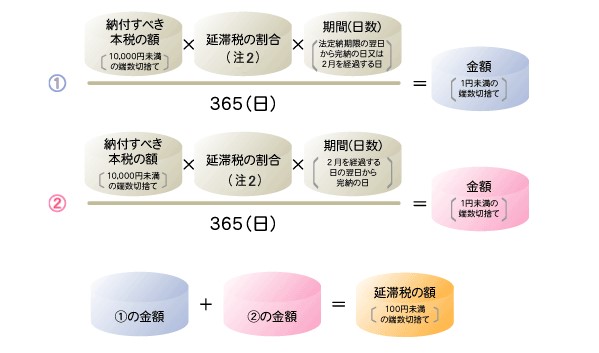

原則として、期限を過ぎてからの申告、申告漏れ、無申告、すべてのケースに原則として法定納期限の翌日から完納する日までの日数に応じ、以下の「延滞税」が課されます。

※出典:国税庁『延滞税の計算方法』

それぞれの対処法とペナルティは以下の通りです。

[期限を過ぎて申告した場合]

うっかり忘れてしまった場合も、加算税として「延滞税」は課税されます。しかし、財産の隠蔽や仮装のため、意図的に期限内に申告しなかった場合はそれだけでは済みません。本来の贈与税、「延滞税」に加え、「重加算税(追加納付税額の40%)」が課税されるので、納税負担は相当重くなります。

[申告漏れした場合]

申告期限内に贈与税申告したものの、一部の贈与額が漏れていて少なく申告してしまった場合は「修正申告」が必要です。自ら早めに修正申告すれば「過少申告加算税」は課されませんが、税務調査後の修正申告には追加納付した税額の10%(納付税額に応じて加算あり)の「過少申告加算税」が課されます。さらに、意図的な財産の隠蔽や仮装があれば、追加納付税額の35%の「重加算税」が追徴されます。

なお、贈与税を多く申告・納税してしまった場合には、「更正の請求」によって払い過ぎてしまった贈与税が戻ってくる可能性があります。贈与税の「更正の請求」は、法定申告期限から6年以内がタイムフレームとなっています。

[無申告の場合]

申告期限後に自ら申告した場合は納付税額の5%の「無申告加算税」、税務調査後に申告した場合は納付税額の15%(納付税額により税率変動あり)の「無申告加算税」が課されます。意図的な財産の隠蔽や仮装があれば、「重加算税(追加納付税額の40%)」も追徴されます。

なぜ無申告は税務署にわかる?贈与税と相続税の階級区分とは

では、国税局や税務署は、なぜ贈与があったかどうかを知るのでしょう?「家庭内で家族同士が現金でやり取りすれば、バレないのでは?」と思うかもしれません。しかし、申告しないで安心していると、税務署から「お尋ね」が届きます。タイミングとしては確定申告後がほとんどです。

令和元(2019)年から所得税の確定申告書に「給与所得の源泉徴収票」添付は必要なくなり、「生命保険料等の控除証明書」もデジタル化されました。しかし、これらの発行元は「法定調書」として税務署に提出が義務づけられています。

現在、60種類の「法定調書」がありますが、代表例をいくつか挙げてみましょう。

- 給与所得の源泉徴収票

- 退職所得の源泉徴収票

- 報酬、料金、契約金及び賞金の支払調書

- 不動産等の譲受けの対価の支払調書

- 不動産等の売買又は貸付けのあっせん手数料の支払調書

- 利子等の支払調書

- 生命保険契約等の一時金の支払調書

- 生命保険契約等の年金の支払調書

- 損害保険契約等の満期返戻金等の支払調書

- 損害保険契約等の年金の支払調書

- 公的年金等の源泉徴収票

- 生命保険金・共済金受取人別支払調書

- 損害(死亡)保険金・共済金受取人別支払調書

- 退職手当金等受給者別支払調書

- 保険契約者等の異動に関する調書

- 信託に関する受益者別(委託者別)調書 ……etc.

税務署は、これらの「法定調書」や確定申告書を見比べ、収入(所得)よりも支出が大幅に上回れば、「贈与があったのではないか」と疑うわけです。しかも、国税庁はデジタル・トランスフォーメーション(DX)化によって、以前よりもスピーディ且つスムーズに金融機関や証券保管振替機構(ほふり)等から「法定調書」を入手できるようになりました。

国税庁のDX化については、『AIで税務調査⁉国税庁のデジタル・トランスフォーメーション』もご参照ください。

また、確定申告後は何とかスルーできたとしても、相続税の税務調査時に贈与税の申告漏れや無申告はほぼあぶり出されます。国税局や税務署は財産額に応じた「階級区分」を設けていて、高階級になるほど税務調査が入りやすいと言われていますが、実際はどうなのでしょう。

国税庁が公表している「贈与財産価額階級」と「相続財産価格階級」は、以下の通りとなっています。

| 贈与財産(取得財産)価額階級 | 相続財産価格(課税価格)階級 |

|---|---|

| 100万円以下 | 1億円以下 |

| 100万円超 | 1億円超 |

| 200万円超 | 2億円超 |

| 400万円超 | 3億円超 |

| 700万円超 | 5億円超 |

| 1,000万円超 | 7億円超 |

| 2,000万円超 | 10億円超 |

| 3,000万円超 | 20億円超 |

※国税庁『贈与財産価額階級別表』『相続財産価格階級別表』を参考に表として作成

贈与税財産額では、500万円未満が「低階級」、500万円超~3,000万円超が「中階級」、5,000万円超が「高階級」。一方、相続財産価格では5,000万円未満~1億円未満が「低階級」、1億円超~5億円未満が「中階級」、5億円超が「高階級」とされているようです。

国税庁の令和元年事務年度における実地調査割合を見ると、贈与税は「高階級」でも1.6%。しかし、相続税の調査対象は半数以上が1億円超~3億円未満の「中階級」となっています。

贈与税の非課税特例も申告が必要!法人から贈与された場合はどうなる?

1月1日~12月31日の1年間で個人から以下の贈与を受けた人は、その贈与財産額に応じて贈与税の申告をしなければなりません。

- その財産合計額が基礎控除額(110万円)を超えていて暦年課税を適用する場合

- 相続時精算課税を適用する場合

また、贈与税には条件に当てはまれば非課税や控除などが適用できる場合がありますが、以下のような特例制度を利用する場合にも贈与税の申告が必要となります。

- 直系尊属から住宅取得等資金の贈与を受けた場合の非課税

- 直系尊属から教育資金の一括贈与を受けた場合の非課税

- 直系尊属から結婚・子育て資金の一括贈与を受けた場合の非課税

- 夫婦の間で居住用の不動産を贈与したときの配偶者控除

ご自身が受けた贈与に上記のような特例制度等を利用できるかどうか確かめるには、国税庁『令和3年分贈与税の申告のしかた』からチェックシートがダウンロードできます。

なお、法人からの贈与は贈与税ではなく、一時所得として所得税の対象となります。個人が法人に贈与した場合、「みなし譲渡」と言って、その資産を時価で法人に譲渡したものとみなされ、贈与した個人に所得税や消費税が課せられます。

生前贈与は相続税対策として最も定番の方法ですが、節税するには正しい税務知識を要します。財産の種類や家族構成によっても、方法は異なります。相続が発生してから慌てないためにも、相続税専門の税理士に相談されることをおすすめします。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,689件(2025年6月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ