適用期限が2年延長「結婚・子育て資金の一括贈与」は利用すべき?

「結婚・子育て資金の一括贈与」の適用期限が2年延長されました。内容を詳しく解説します。

「結婚・子育て資金の一括贈与」とは、呼び名の通り、結婚資金や子育て資金などに活用できるお金を親から20歳〜49歳までの子供や孫に贈与した際に、最大1,000万円まで非課税にできる制度です。この制度は平成27年4月1日~平成31年3月31日が適用期限と定められていましたが、平成31年度税制改正を受け、「教育資金贈与の非課税措置」と同様、平成33年(2021年)3月31日までと期限が2年延長されました。

この延長された「結婚・子育て資金の一括贈与」とはどのような内容の制度なのか、この記事で解説していきます。

結婚・子育て資金の一括贈与の非課税枠

非課税枠は以下の通りです。

![]() 結婚資金の贈与:300万円まで

結婚資金の贈与:300万円まで

![]() 結婚資金+出産・子育て資金の贈与:1,000万まで

結婚資金+出産・子育て資金の贈与:1,000万まで

金融機関にて専用の口座を開設、手続きを行うことになります。そして、贈与した金額を利用する場合は、領収書の提出が必要になりますので注意が必要です。

適用される物・されない物

適用される物・されない物について一例は以下の通りです。

| 項目 | 詳細 |

|---|---|

| 適用される物 | 結婚式の費用、引っ越し費用、新居の賃料、出産費用、子供の病院費用、保育料など |

| 適用されない物 | 出会いに関する費用(結婚相談所、お見合い、婚活、合コンなど)、新居の家具家電、ベビー用品など |

制度のメリット

あまりメリットがない制度?

そもそも結婚資金や出産・子育て資金の贈与は「都度払い」であれば原則非課税となり、贈与税は発生しません。ではなぜ「結婚・子育て資金の一括贈与」という制度があるのか?

わざわざ「一括で贈与」するのには、一番は相続税対策として制度を活用したいから、という理由が挙げられるでしょう。ただ、この「結婚・子育て資金の一括贈与」は相続税対策としては、そこまでメリットがないのです。

実は、贈与者が「結婚・子育て資金の一括贈与」を活用し、子供や孫に贈与をした場合に、その資金を使い切る前に贈与者が亡くなった場合は、残額が相続財産として加算されてしまうのです。要は、相続税対策として子供や孫に贈与したお金が使いきれないと、結局は相続財産に加算されてしまうので、都度贈与した場合と比べてもメリットがある制度とは言えないのです。

むしろ、銀行口座の開設や領収書の提出などの手間を考えると面倒なだけ、という考え方もできるでしょう。

唯一のメリットは相続税の2割加算が適用されないこと

通常、孫は相続人にはなりません。孫が相続できる場合は、「①子供が既に亡くなっている場合(代襲相続)」か、「②相続人の遺言で遺産を孫に渡す場合(遺贈)」です。そして、代襲相続や遺贈で相続する場合には相続税が2割加算で徴収されてしまうのです。

ただし、「結婚・子育て資金の一括贈与」の残額に関しては、2割加算が適用されないので、相続税を安くすることが可能になります。

この相続税の2割加算が適用されない点が「結婚・子育て資金の一括贈与」の唯一のメリットと言えるでしょう。

受け取る側の所得制限が設けられた

しかし、この制度も「教育資金贈与の非課税措置」と同様、2019年4月からは受け取る側の合計所得金額が1,000万円を超える場合は制度の対象外となりました。

まとめ

このような制限があり、面倒な手続きもある。かつメリットは2割加算が適用されないことだけ、となると、あまり利用しやすい制度とは言えないでしょう。

利用をお考えの方は、他の子供や孫と不公平にならないように配慮しなければ後々に揉め事の原因にもなりますので、注意しながら制度の活用を検討しましょう。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

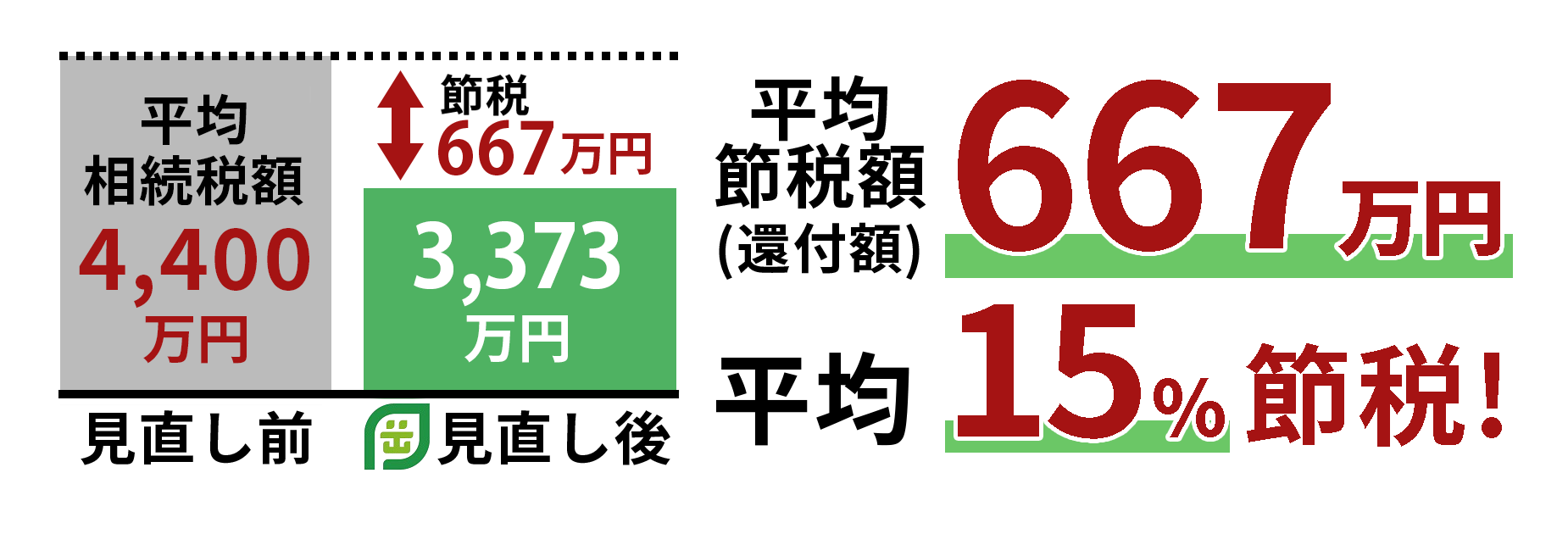

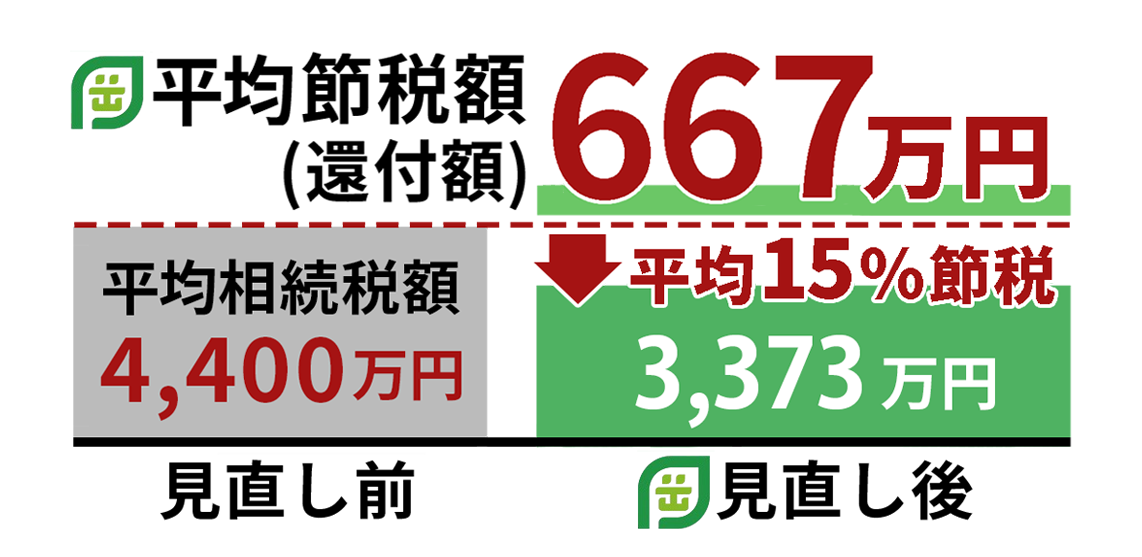

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,649件(2025年5月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ