【速報】「タワマン裁判」国税側が最高裁勝訴!節税対策に逆風

相続したタワーマンションを「路線価方式」で財産評価し、相続税申告したところ、国税当局がこの評価は実勢価格と大幅に乖離(かいり)しており、著しく不適当であるとして、「総則6項」により更正処分を行いました。これを不服とする納税者(相続人)が訴訟を起こした「タワマン裁判」。

1審・2審を経て、令和4(2022)年4月19日、最高裁で、国税側の勝訴が確定となりました。

相続税節税のプロ集団による

最大限節税できる相続税申告を

タワーマンションの相続財産評価は路線価?時価?

では、そもそも不動産の相続税を計算するための評価方法には、どのようなものがあるのでしょうか。土地には、「路線価方式」または「倍率方式」を用います。

●路線価方式

毎年7月1日に国税庁が発表します。この「路線価」が定められた地域にある宅地、田、畑、山林、大規模工場用地などは、「路線価方式」を用いて財産価値を評価します。「路線価」は、毎年3月中旬に国土交通省が発表する公示地価の8割程度に設定されています。また、公示地価を1.1~1.2倍したものが実勢価格の目安といわれます。

●倍率方式

路線価が定められていない地域にある一般の土地(宅地、田、畑、山林など)、大規模工場用地、ゴルフ場用地の評価方法です。その土地の固定資産税評価額に一定の倍率を乗じて計算します。

評価倍率の調べ方は、国税庁『財産評価基準書路線価図・評価倍率表』にアクセス → 調べたい年度をクリック → 都道府県名をクリック → 評価倍率表の中の調べたい土地の種類をクリック → 市区町村をクリックして、該当欄を確認。

※出典:国税庁『財産評価基準書路線価図・評価倍率表』

家屋の評価は、固定資産税評価額に1.0を乗じて計算します。つまり、固定資産税評価額と同じですから、毎年春頃、市区町村から届く固定資産税の納税通知書の課税明細書を見ればわかります。

マンションの場合、敷地権(土地)の価額と区分所有する建物の価額の合計額により評価します。タワーマンションは室数が多く、所有権のある敷地は専有面積に応じるので、土地の評価額は低く抑えられます。さらに、「小規模宅地等の特例」を適用できれば、土地の相続税評価額を下げることができます。

そのうえ、タワーマンションは見晴らしの良い超高層階が人気で、高層階になればなるほど実勢価格も高くなりますので、相続税や固定資産税の財産評価額との差額も大きくなります。そのため、タワーマンションは富裕層の節税対策として人気でした。

これまでも行き過ぎた節税対策や税の抜け穴となる節税スキームには、税制改正により「待った!」が掛けられてきた歴史があります。「タワマン節税」に対しても、平成29年度税制改正で、建築基準法による高さ60m以上の居住用超高層建築物(タワーマンション)の固定資産税額の計算方法が見直しされました。

平成29(2017)年4月以降に売買契約したタワーマンションの固定資産税と不動産取得税について、実際の取引価格の傾向を踏まえて区分所有者ごとの税額を算出するよう補正が行われました。タワーマンションに所有する部屋の資産価値に応じて、固定資産税の負担額も変わることになったのです。家屋の相続財産評価額は固定資産税の評価額と同じですから、相続税も同様です。

マンションの土地の相続財産評価額にも、「路線価方式」または「倍率方式」を用います。ですから、今回注目されている「タワマン裁判」の相続人は、定石通り評価を行ったことになります。それなのに、なぜ、国税局は不適当と判断したのでしょう?それは、税務署の「伝家の宝刀」と呼ばれる通称「総則6項」を拠り所としたからです。

今注目の「タワマン裁判」とは?

「総則6項」とは、財産評価基本通達6項のことです。「財産評価基本通達」とは、財産を評価するにあたって、その基準を示したものです。問題の「総則6項」ですが、以下のように記されています。

(この通達の定めにより難い場合の評価)

6 この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する。※出典:国税庁『第1章 総則』

「著しく不適当」とは、またずいぶん曖昧な表現です。しかし、この文言をもって、国税局は「タワマン裁判」相続人の相続財産評価を不適当とみなしたわけです。それにしても、相続評価額が実勢価格といくらぐらい乖離していれば不適当なのか、市場価格の何%以下だと不適当なのか、「総則6項」は具体的には示していません。そのため、たびたび争点となり、議論を生んできました。

今回の「タワマン裁判」について、時系列で経緯のポイントを振り返ると、下記のようになります。

[タワマン裁判の経緯]

2. 相続開始後、相続人は「路線価方式」により、杉並区内マンションを約2億円、川崎市内マンションを約1億3,400万円と評価。被相続人には、当該マンション購入費用として約10億円の銀行借り入れがあったことから、相続人は0円で相続税申告。

3. 国税局は不動産鑑定による実勢価格を調査し、杉並区内マンションは約7億5,400万円、川崎市内マンションは約5億1,900万円と評価。相続人に追徴課税約3億円の更正処分を行う。

4. 相続人はこの更正処分を不服として申し立てし、裁判訴訟となる(※)。

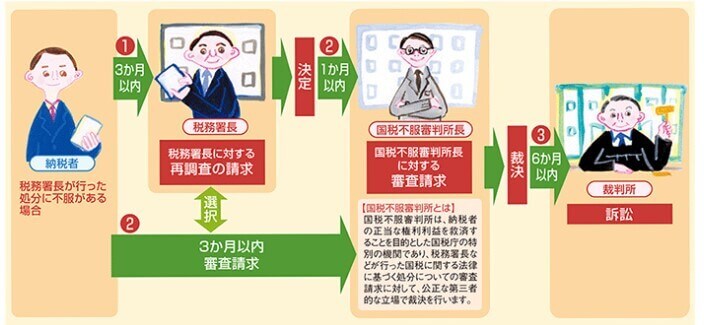

※税務署長の処分に不服がある場合、通常、不服申し立ては以下の手続きを踏みます。

※出典:国税庁『税務署長の処分に不服があるとき』

5. 令和元(2019)年8月の1審・東京地裁判決で国税局側が勝訴。

6. 令和2(2020)年6月の2審・東京高裁判決も1審の判断を維持。

7. 相続人側は最高裁に上告。令和4(2022)年3月15日、最高裁第3小法廷にて上告審弁論が開かれた。

8. 令和4(2022)年4月19日、最高裁判決にて国税側勝訴。

「タワマン裁判」決着!今後の相続税対策への影響

今回、最高裁上告が棄却され、納税者側が敗訴した理由は以下の2点と考えられます。なお、今回の結審は5名の裁判官による全員一致の結論だそうです。

- 相続税申告額が0円であったこと

- 本件のタワマン購入にあたって被相続人による金融機関からの借入金が「節税目的」であったこと

残念なことに、「総則6項」による「著しく不適当」の基準は明確にはなりませんでした。しかし、今回のタワマン評価額の算出で相続人が用いた路線価と国税局が行った不動産鑑定で比較すると、実に約9億3,900円もの差額があります。相続人の路線価評価額は国税局による不動産鑑定評価額の約25%、1/4程度でしかありません。

また、今回の裁判は、札幌南税務署長の更正処分に対して、これを不服とする納税者により訴訟が行われました。札幌南税務署と、都内の世田谷税務署を例に年間相続税納税額を比較(※)すると、以下のようになります。

当税理士法人では、札幌南税務署の相続税納税規模も、今回の更正処分に至った背景の1つとして、注目すべき点ではないかと考えます。

※相続税申告が行われた平成25(2013)年から3年間を比較

| 平成25年 納付税額 (千円) |

平成26年 納付税額 (千円) |

平成27年 納付税額 (千円) |

|

|---|---|---|---|

| 札幌南税務署 | 7,002,774 | 2,489,205 | 4,719,493 |

| 世田谷税務署 | 20,435,283 | 14,627,277 | 17,507,259 |

※国税庁『統計情報(札幌国税局)』『統計情報(東京国税局)』を参考に表作成

コロナ禍にあってもタワーマンションは人気ですが、今後、いわゆる「タワマンスキーム」と呼ばれる節税手法には注意が必要です。金融機関でローンを組んでの購入には、「節税」以外の合理的な理由と借入目的が伴わなければなりません。また、物件によっては、路線価で相続財産評価する前に、不動産鑑定を行うなどして実勢価格との差額を考慮する必要があるかもしれません。

相続税申告は、依頼する税理士を間違えると、相続税額で大きく損してしまう可能性があります。

実際、「相続税申告時に、税理士の選び方を間違えたことが原因で、知らず知らずのうちに2億円損している方」も見てきました。

これから相続税申告をする予定の方は、相続税に強い税理士の選び方|必要性や比較方法、失敗例紹介をご覧ください。

税理士に相続税申告書の作成を依頼しても、相続税が過払いになる可能性があります。

相続税が取り戻せる人の特徴や、相続税を取り戻す手続きに興味がある方は相続税還付サービス/料金をご覧ください。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,689件(2025年6月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ