相続で「生命保険の非課税枠」が使えない?受取人と負担者、被保険者

「生命保険の非課税枠」が相続で使えないことも。受取人と負担者、被保険者の関係をチェックしましょう。

相続税節税のプロ集団による

最大限節税できる相続税申告を

生命保険の非課税枠

相続税対策のひとつに生命保険の非課税枠の利用があります。さらに、生命保険を利用すると、納税資金の確保や遺産をめぐるトラブルの防止などのメリットがあります。

生命保険は、法定相続人の人数×500万円まで相続税が非課税です。これを、生命保険の非課税枠と言います。

例えば、相続人が2人であった場合

相続税の非課税枠は500万円×2で、1000万円となります。

また、非課税枠は、相続人1人に対し、500万円ずつ分配される訳でなく、受け取った保険金の額の比率に応じて分配されます。

保険金の合計額2000万円を相続人2人が、1500万円(3/4)と500万円(1/4)で分配した場合、非課税枠1000万円も750万円(3/4)と250万円(1/4)と分配されます。

すべての事例で生命保険の非課税枠を利用できるわけではない

しかし、すべての事例で生命保険の非課税枠を利用できるわけではありません。相続税対策として生命保険を利用できる場合とそうでない場合があります。

それを見分けるポイントは、保険料の負担者・被保険者・保険金受取人が誰かどうかです。それらの関係によって受け取る死亡保険金に課税される税金の種類が変わります。

ここでは、いくつかの場合を取り上げて解説します。

生命保険の受取に相続税がかかるケース

被相続人が負担した保険料を相続人が受け取る場合は、相続税がかかります。

![]() 被相続人:夫

被相続人:夫

![]() 保険料の負担者:夫

保険料の負担者:夫

![]() 被保険者:夫

被保険者:夫

![]() 保険金受取人:妻

保険金受取人:妻

これは保険料を負担していたのが被相続人で、その保険金を相続人が受け取る場合です。

ここでは保険料の財源が夫(被相続人)の財産で、夫の死亡によって妻(相続人)が保険料を受け取ることになります。つまり、妻が夫の財産を無償に受け取ることになるため、受け取る死亡保険金には相続税が課税されます。

この場合、相続税の節税対策における生命保険の非課税枠が適用されます。

生命保険の受取に所得税がかかるケース

相続人が被相続人の保険料を負担し、かつ保険金を受け取る場合は所得税がかかります。

![]() 被相続人:夫

被相続人:夫

![]() 保険料の負担者:妻

保険料の負担者:妻

![]() 被保険者:夫

被保険者:夫

![]() 保険金受取人:妻

保険金受取人:妻

これは被相続人が被保険者であり、その保険料を負担し、かつ保険金を受け取るのが相続人の場合です。

ここでは保険料の財源が受取人の妻(相続人)自身の財産となり、夫の死亡によって妻自身の財産が返ってくることになります。そのため、受け取る死亡保険金には所得税が課税されます。

この場合、死亡保険金は相続税とみなされないため、相続税の節税対策における生命保険の非課税枠は適用されません。

生命保険の受取に贈与税がかかるケース

相続人が被相続人の保険料を負担し、第三者が保険金を受け取る場合は贈与税がかかります。

![]() 被相続人:夫

被相続人:夫

![]() 保険料の負担者:妻

保険料の負担者:妻

![]() 被保険者:夫

被保険者:夫

![]() 保険金受取人:子

保険金受取人:子

これは被相続人が被保険者で、被保険者と保険料の負担者と保険金受取人が異なる場合です。

ここでは、保険料の負担者(妻)と保険金受取人(子)がまだ生きているため、妻が子に対して財産を与えたとみなされます。そのために受け取る死亡保険金に贈与税が課税されます。

この場合、死亡保険金は贈与税とみなされるため、相続税の節税対策における生命保険の非課税枠は適用されません。

![]() 生命保険にかかる税金のマトリクス

生命保険にかかる税金のマトリクス

![]() 生命保険にかかる税金のイメージ

生命保険にかかる税金のイメージ

まとめ

このように、保険料の負担者・被保険者・保険金受取人の関係によって死亡保険金に当てはまる税の種類が変わります。

死亡保険金が相続税とみなされるためには、被相続人になる人が被保険者であるだけでなく保険料の負担者であることが重要です。

押さえておきたい相続税の知識

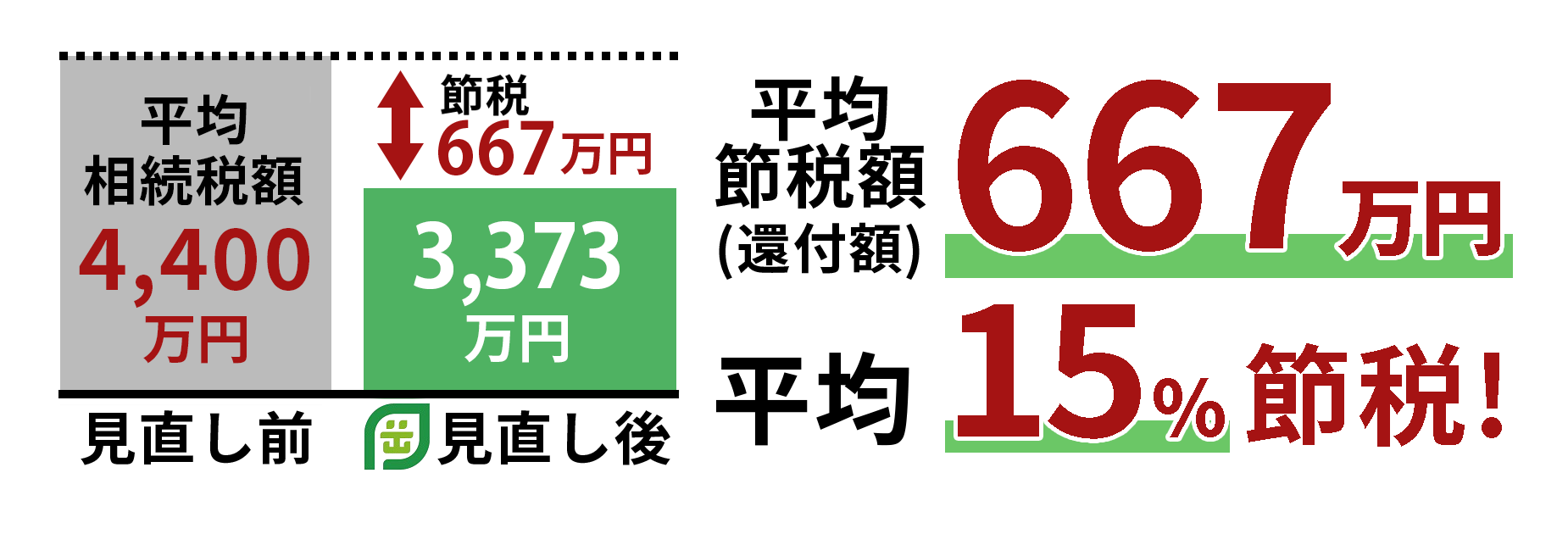

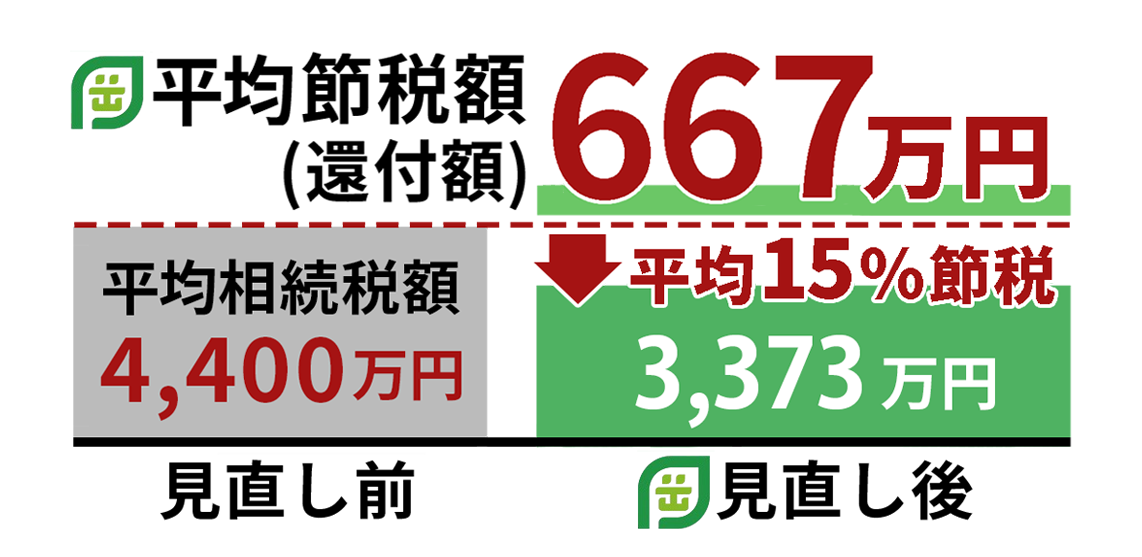

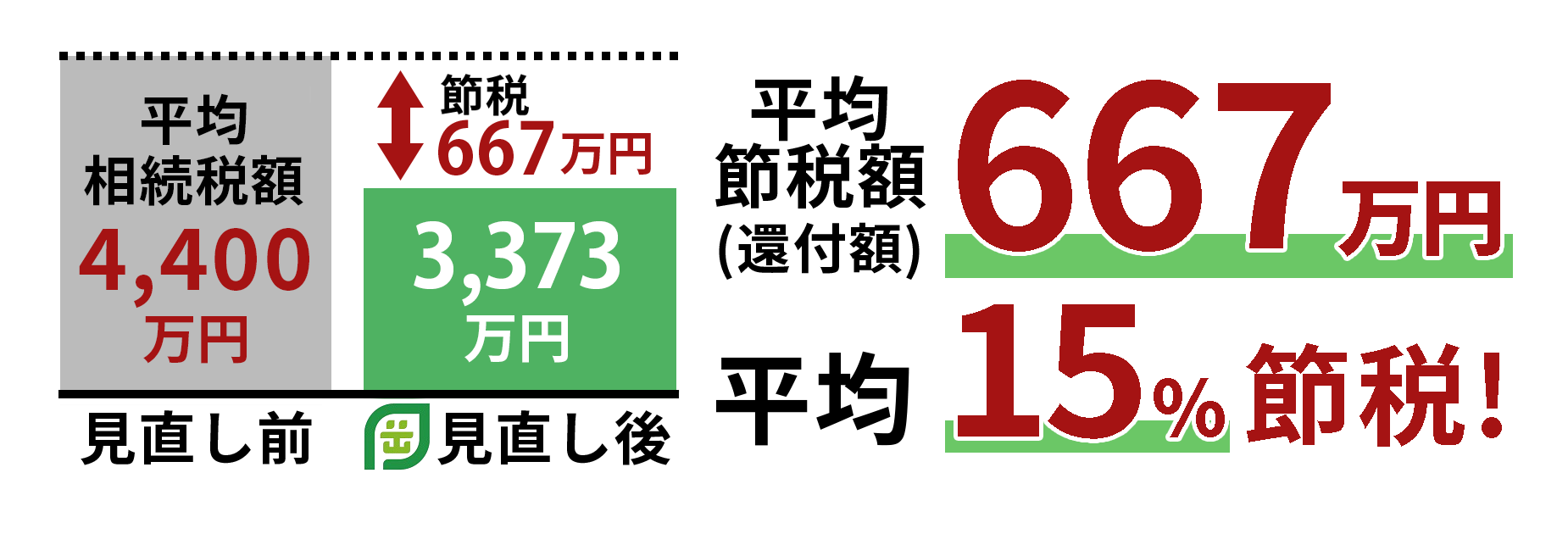

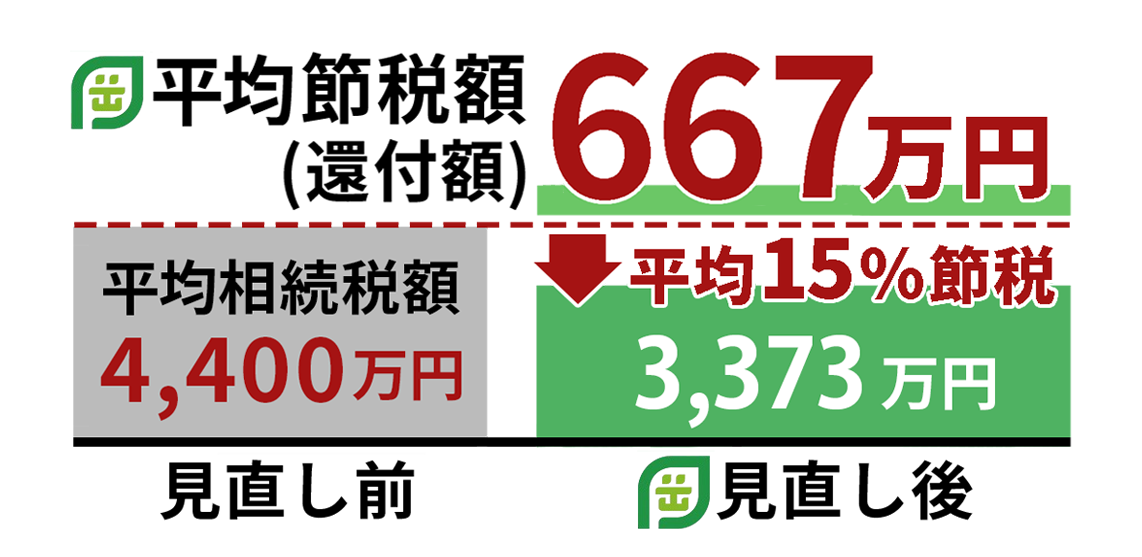

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,649件(2025年5月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ