【相続税の基礎控除改正】いつから?平成27年改正後の影響は?

平成27年1月1日から税制改正により、基礎控除額が大幅に減額されることになりました。

基礎控除額が引き下がったことでどのようなことが起きているのでしょうか。

今回は、“税制改正と基礎控除“にスポットを当てて解説していきます。

改正された相続税の基礎控除Q&A

Q.

基礎控除額の改正はいつから?

A.平成27年1月1日から施行されています。

Q.

基礎控除のどの部分が改正されたの?

A.改正前の基礎控除額…【5,000万円+1,000万円×法定相続人の数】

改正後の基礎控除額…【3,000万円+600万円×法定相続人の数】

したがって、定額控除分は3,000万円に、法定相続人ひとりあたりの控除額分は600万円に改正されました。

Q.

改正した理由は?

A.「基礎控除額の引き下げ=増税」つまり、経済再生のための改正です。

これまで基礎控除額は経済成長にともなって昭和33年から段階的に引き上げられてきましたが、平成27年の改正によりはじめて基礎控除額が引き下げられることになりました。

| 抜本改正前 | 2,000万円+400万円×法定相続人の数 |

|---|---|

| 抜本改正 昭和63年1月1日施行 |

4,000万円+800万円×法定相続人の数 |

| 平成4年度改正 平成4年1月1日施行 |

4,800万円+950万円×法定相続人の数 |

| 平成6年度改正 平成6年1月1日施行 |

5,000万円+1,000万円×法定相続人の数 |

| 平成15年度改正 平成15年1月1日以降 |

平成6年度改正額と同じ |

| 平成22年度改正 平成22年1月1日以降 |

平成6年度改正額と同じ |

| 平成25年度改正 平成27年1月1日施行 |

3,000万円+600万円×法定相続人の数 |

土地の価格が急上昇していた平成6年度に改正された基礎控除額は、過去最高の5,000万円+1,000万円×法定相続人の数です。

その後、バブルの崩壊により土地の価格は下落し、経済不況の時代に突入しましたが、不況の背景を考慮して基礎控除額は高水準のままの状態にありました。

しかし、昨今の国の財政状況は決して余裕のある状況ではありませんが、以前の不況時と比べ経済状況はそれなりのところまで持ち直しています。

一方、地価の動向はバブル当時から比べて下落状態であるため基礎控除額の大幅引き下げに踏み切ったわけです。

基礎控除額40%縮小の影響

改正前より基礎控除額が40%縮小されたことでどんな影響が出ているのでしょうか。

これまで基礎控除額が高水準であったため相続税の納税対象者はさほど多くはありませんでした。

しかし、改正による基礎控除額の引き下げで、改正後から相続税の納税対象者が増加しています。

こういったことから、「相続税は富裕層が納めるもの」という概念はくつがえされ「相続税は誰にでも起こりうること」という認識に変化しています。

さて、ここで改正前と改正後の基礎控除額を比較するために

たとえば、父が死亡し、配偶者と子ども2人が遺産総額6,000万円を相続した場合と考えてみましょう。

→遺産総額が基礎控除額以下のため相続税は0円。

改正後【3,000万円+600万円×3人=4,800万円】

→遺産総額が基礎控除額以上のため相続税が発生。

このように、改正前と改正後では基礎控除の差額が3,200万円もあり、改正後の課税対象者が増えている起因がよくわかります。

遺産総額6,000万円は多い?少ない?

遺産総額6,000万円という数字だけを見ると高額なようにも思えますが、相続の対象となる財産は預貯金や現金以外にも土地や建物、有価証券、その他車や美術品などにおよびます。

これらの財産を合計すると6,000万円という額に到達するのも難しいことではありません。

そのため今後は、相続税の発生は誰にでも起こりうることと認識し、基礎控除額引き下げによる増税への備えが必要になってきています。

基礎控除額「覚えておきたい3つのこと」

- ①相続税は誰でも納税するものではなく、遺産総額※が基礎控除額を超えた場合、納税する義務が生まれる。

- ② 平成27年から基礎控除額は【3,000万円+600万円×法定相続人の数】になった。

- ③ 基礎控除額は法定相続人の数が増えるほど大きくなるため、相続税の負担が減少する

遺産総額の算出方法は【プラスの財産-マイナスの財産】です。

プラスの財産にみなし相続財産を加え、さらに相続開始前3年以内に贈与された財産や、相続時精算課税制度で受け取った財産がある場合はそれも加えます。

そこからマイナスの財産である債務や葬儀費用を差し引いて求めます。

遺産総額が分かったら、算出した基礎控除額と比較してみましょう。

相続税申告義務の有無については以下のとおりです。

- 遺産総額が基礎控除以下…無税

- 遺産総額が基礎控除以上…課税

※結果的に無税となる場合でも、小規模宅地等の適用前の遺産総額が基礎控除額を超えているようであれば申告の義務が発生します。

基礎控除改正後の節税対策

基礎控除額が大幅に引き下げられたことで課税範囲が広まりましたが、特例や控除の要件を満たせば、相続税の負担を抑えることができます。

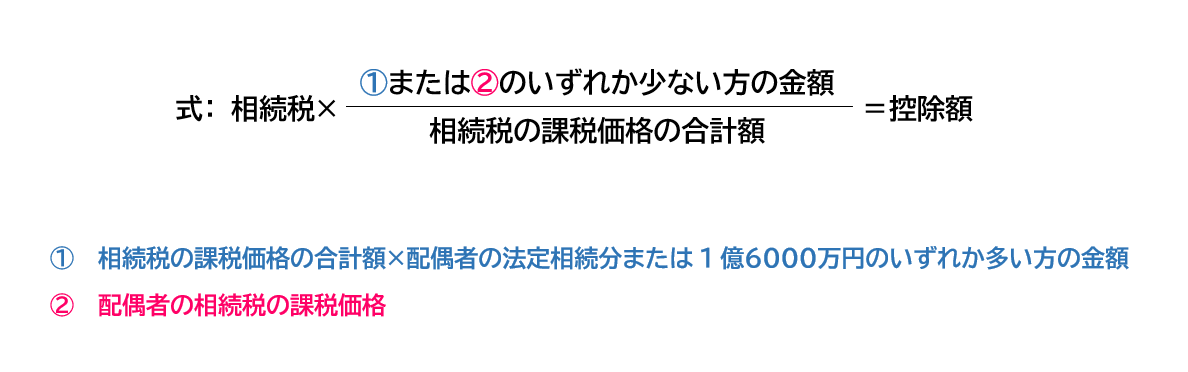

〇配偶者控除「配偶者の税額軽減」

配偶者の税額軽減は相続税控除の中では最も控除の範囲が広く、節税効果が高い制度です。

対象者

被相続人の配偶者(民法上の婚姻関係にある者に限る)

控除額の範囲

- 課税価格の合計額×配偶者の法定相続分(1/2)

- 1億6,000万円

上記のいずれか多い方の金額です。

配偶者控除額計算式

配偶者の税額軽減を利用する際に気を付けたいポイント1

配偶者の税額軽減を利用することにより、配偶者の相続税負担は大きく軽減されます。

しかし、一次相続で配偶者が多額の財産を相続した場合、二次相続の際にその財産は課税対象となるため、多額の相続税が発生する可能性があります。

配偶者の税額軽減を利用するときは、二次相続時の相続税まで考慮した上で遺産分割を行い節税効果を高めましょう。

配偶者の税額軽減を利用する際に気を付けたいポイント2

配偶者の税額軽減を利用した場合は、たとえ相続税が0円になったとしても、遺産が基礎控除を上回っていれば税務署に相続税の申告をする必要があります。

小規模宅地等の特例

小規模宅地等の特例を利用することで、今まで被相続人と住んでいた自宅や事業用の宅地など、生活の基盤となっていた財産の評価額を大幅に減額することができます。

対象となる宅地と上限面積、減額の割合は以下のとおりです。

| 対象となる宅地の種類 | 上限面積 | 減額割合 |

|---|---|---|

| 特定居住用宅地 | 330㎡ | 80% |

| 特定事業用宅地 | 400㎡ | 80% |

| 特定同族会社事業用宅地 | 400㎡ | 80% |

| 貸付事業用宅地 | 200㎡ | 50% |

小規模宅地等の特例の適用条件は、誰が相続するかによって変わります。

また、適用される要件が細かく厳しいため、詳細については国税庁ホームページ「小規模宅地等の特例」でご確認ください。

小規模宅地等の特例を利用する際に気を付けたいポイント

小規模宅地等の特例を利用した場合は、たとえ相続税が0円になったとしても、遺産が基礎控除を上回っていれば税務署に相続税の申告をする必要があります。

生前贈与の活用

生前からできる節税対策のひとつとして「生前贈与」があります。

代表的なものは、年間110万円の贈与であれば非課税とされる暦年課税贈与です。

一度に多額の贈与を行うと贈与税が発生しますが、早い段階で生前贈与をはじめて、時間をかけて少しずつ贈与することで贈与税の発生や相続税の大きな負担を回避することができます。

生前贈与を活用する際に覚えておきたいこと

相続が発生した場合、相続開始前3年以内に相続人が受け取った相続財産に関しては、相続財産に加えられます。なお、贈与時に納税した贈与税がある場合は相続税から控除することができます。

養子縁組で法定相続人を増やす

養子縁組も生前にできる節税対策のひとつです。

法定相続人の数が増えることによって、相続税の基礎控除額を増加することができる他、生命保険金や死亡退職金の非課税枠【500万円×法定相続人の数】を拡大させることもでき、節税対策としての利用価値があります。

養子縁組を考えている場合に注意したいこと1

民法上では養子縁組の制限はありませんが、相続税法上では法定相続人に含めることができる養子の数には制限があります。

- 被相続人に実子がいる場合…法定相続人に含められるのは1人まで

- 被相続人に実子がいない場合…法定相続人に含められるのは2人まで

養子縁組を考えている場合に注意したいこと2

養子縁組は安易に行うことによりトラブルに発展する可能性があります。

よくある事例としては、孫を養子に迎えたことに対し、その他相続人が納得いかずに遺産分割がスムーズに進まなくなってしまうケースです。

相続手続きをスムーズに完了するためにも、養子縁組は関係者間で話し合うなど慎重に行うことが大切です。

また、孫養子が相続する場合は、相続税が2割加算されることも理解しておくといいでしょう。

50年ぶりの税制大改正によって基礎控除額は大幅に引き下げられ、相続税の発生は誰にでも起こりうることとして身近なものになってきました。

近年相続税に関するご相談が増えてきたのはその背景が関係しているのでしょう。

思い当たる財産がある場合は、早いうちから節税対策を開始することで相続税を抑えることが可能になります。

- 今からできる節税対策を知りたい

- 相続税の発生の有無を知りたい

- 正確な遺産総額を知りたい

このような相続税に関するご相談は、相続税につよい税理士やスタッフがそろう当税理士法人にご相談ください。

当税理士法人では、遠方でも安心してご利用いただけるWEB面談も実施しております。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

相続税申告に強い税理士の

無料相談受付中

相続税節税のプロ集団

※手続きや計算方法など特定の税務論点への「無料の税務相談」は行っておりません。

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,047件(2024年3月末時点累計)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。