【相続税申告】税理士の適正料金はいくら?低料金は良い?

相続税の申告を税理士に依頼するとき、一番気になるのは「税理士に支払う金額」ではないでしょうか。

今回は、その「税理士に支払う金額」についてわかりやすく解説します。

この記事では、相続税申告の際に税理士に支払う適正な金額や、適正料金を見極めるための方法、低料金とうたう税理士事務所の落とし穴などをご紹介しますので、ぜひご参考ください。

相続税節税のプロ集団による

最大限節税できる相続税申告を

相続税申告時の適正料金

相続税申告の税理士報酬の相場額は、遺産総額の0.5~1%が目安です。

近年は、ホームページ上に料金を掲載している税理士事務所が多いので、インターネットを活用して複数の税理士事務所の料金を比較してみるといいでしょう。

比較することで、適正料金の目安を見極めることができます。

2002年4月から旧税理士報酬は廃止され「自由化」へ

旧税理士報酬とは、2002年3月まで続いた東京税理士会が定めた税務に関して受ける報酬の最高限度額のことをいいます。(下記表参照)旧税理士報酬は、大蔵大臣の認可のもと続いてきましたが、2002年の税理士法改正によって、税理士会による報酬規程は廃止されました。廃止後(2002年4月以降)は、「税理士又は税理士法人は自由な意思のもと自己責任と説明責任に基づいて報酬を算定し委託者に請求する」となりました。

つまり、分かりやすくいうと2002年4月以降は、各税理士事務所の意思により自由に料金を設定してもよいということになったのです。

それではここで、旧税理士報酬と現在の当税理士法人の税理士報酬を見比べてみましょう。

※ここでは比較しやすいように、遺産総額と相続人の人数のみを使った計算をしています。

【旧税理士報酬を使った税理士報酬例】

遺産総額 8,000万円 相続人3人の場合

- 基本報酬10万円

- 遺産総額8,000万円の加算報酬60万円

- 相続人2人分の加算報酬12万円

合計82万円

旧税理士報酬の規定(2002年4月以降廃止)

| 税務代理による基本報酬 | 10万円 |

|---|---|

| 税務代理による加算報酬① | 遺産総額に応じた加算 |

| 税務代理による加算報酬② | ①の報酬は、相続人が1人増すごとに10%加算 ※相続放棄した相続人は対象外 |

| 業務が著しく複雑な場合は、①+②の最大100%加算 | |

| 税務書類作成の報酬 | 上記税務代理に関わる報酬額の50%を加算 |

【現在の当社の料金表を使った税理士報酬例】

遺産総額8,000万円 相続人3人の場合

- 遺産総額8,000万円の基本報酬38.5万円(税込み)

- 相続人2人分の加算報酬7.7万円(相続人が3人なので【基本報酬38.5万円】×【加算報酬0.1】×【相続人の人数3-1】

合計46.2万円

同じ条件で半分近い料金になったことが分かります。法改正により、相続人にとって税理士に依頼がしやすい環境になりました。しかし、料金だけで税理士を選んでしまい相続に失敗した相続人は多数います。なぜ料金だけで選ぶことが駄目なのか詳しく解説していきます。

税理士料金が安くても、適正な金額とは言えない理由

相続税申告の税理士報酬(料金)が安いからといって、必ずしもその安さがメリットになるわけではありません。かえってデメリットを発生してしまう恐れすら考えられます。

税理士料金が安くても、適正な金額とは言えない理由として、以下の5つの点があげられます。5つをご説明します。

理由1:相続税を納税した人の8割が過払いになっている

財産の評価時に減額要件を見逃されていることで、おおよそ8割の人が相続税を過払いしているのが実情です。

しかし、過払いについて税務署から指摘されることはありません。そういった背景から多くの人は過払いであることに気づかないままなのです。

当税理士法人が他の税理士が作成した申告書を見なおした所、「2億円も相続税を過払いしていた」という方もいました。

減額要件を見逃され、相続税を数百万~数千万過払いしてしまう人はざらにいます。

税理士報酬(料金)が安くても、適切な相続税額を算出されずに過払いになっているのでは、元も子もありません。

理由2:相続税の減税は税理士事務所にとってメリットはない

相続税は、細かい減額要件を見逃さないことによって節税につながります。

しかし、税理士事務所にとって減額することで得られるメリットは一切なく、かえって手間と時間がかかってしまうため、細かい減額要件を気に留めずに相続税の申告を終える税理士事務所が多く存在します。

その結果、理由1のような過払いが発生してしまうのです。

税理士報酬(料金)が安くても、減額要件を黙認されてしまえば節税することはできず、かえって過払いが生じる結果となるのです。

理由3:「見積もり金額」「相続税額」「税務調査のリスク」を合算して考えることが重要

これまでの解説から分かるように、相続税申告の税理士選びの成功ポイントは「適正な見積り金額」「適確な相続税額」「確実な相続税の申告」がそろっていることです。

事前見積もりが明瞭かつ適正でなければ、最終的には見積もり金額を大幅に上回ることになり、税理士報酬(料金)が安くても、減額するポイントを見逃されてしまえば過払いすることになり、相続税の申告が確実なものでなければ、後から税務調査を受けるリスクが発生します。

税理士報酬(料金)が安くても、その後のリスク(過払いや税務調査)を回避するスキルがなければ安さで選んだ意味がありません。

理由4:土地の売却値と相続税評価額は違う

相続税の評価額が下がることで、土地の売却に影響するのではないか?と心配されている方もいるでしょう。

結論から申し上げると、相続税の評価額と土地の売却時の価格はまったくの別物です。

相続税の評価額が低いからといって、土地の売却値も同じように下がるわけではありません。

相続税の評価額は、不動産そのものだけを見て評価しています。一方、土地の売却値は、不動産が置かれている環境全体(交通便や生活の利便性、家屋の築年数や設備など)を見て評価します。

相続税の評価額はあくまでも公的な徴税を目的としているため、土地の評価額が低くても売却値に影響することはありません。

したがって、土地の評価額は、低い方が相続税の節税につながり、大きなメリットとなるのです。

しかし、土地は相続財産の中でも最も評価が難しいとされている財産のため、土地の評価についての経験や知識が豊富な税理士でなければ、土地の評価額を適切に抑えることは難しいでしょう。

税理士報酬(料金)が安くても、土地の評価額を適切に抑えることができなければ、節税というメリットは生まれず、過払いというデメリットが生じてしまうだけなのです。

理由5:不動産評価額を減税している「実績」はあるのか

不動産の評価額は細かな減額要件を見逃さないことが重要となります。

しかし、前述したように細かな減額要件を見逃さないためには、豊富な経験と高い知識が必要とされ、経験の量と知識の質が浅ければ、不動産の評価額を適切に減額することは困難でしょう。

税理士報酬(料金)が安くても、過去に減額してきた実績がなければ、細かな減額ポイントを見落としてしまうことが考えられます。

また、実績の数は信頼の数ともいえます。

ホームページなどに掲載されている実績を確認することも「信頼のおける税理士」を探す指標となるでしょう。

他税理士が申告した相続税申告書を見直し、過払いだった相続税を取り戻すことを「相続税還付」と言います。

相続税還付実績が豊富にあるかが、「相続税節税能力」の指標となります。

適正料金の見極めのための「事前見積もり」

税理士事務所に依頼をする際には複数の候補をあげ、それぞれの税理士事務所で事前見積もりをしてもらいましょう。

相続税の申告は大きなお金が動くものです。

多くの税理士事務所は、事前見積もりを無料で行っているので、損や失敗を避けるためにも、最低でも3~4社から事前見積もりをとり、適正金額を見極めることが大切です。

税理士事務所の比較方法にお困りの方は、下記ページをご参照ください。

相続税申告の事前見積もりの際に必要なもの

相続税申告の事前見積もりに必要なものは、「遺産総額がわかるメモ」と「土地や家屋の評価額がわかるもの」です。

遺産の総額がわかるメモを準備する

税理士報酬は、相続した財産の総額によって変動します。

相続した財産の情報をメモに記載することで、より細かな見積もりが可能となります。

また、メモに記載する際に注意したいのが、現金や預貯金などのプラスになる財産だけではなく、借金などマイナスとされる財産の記載も必要です。

メモには、プラスの財産マイナスの財産を分けて記載すると分かりやすくてよいでしょう。

相続財産の対象となるのは、現金や預貯金、株式や不動産、貴金属などのプラスの財産ばかりではなく、借金などのマイナスの財産も含みます。

プラスの財産マイナスの財産の例として以下のようなものがあげられます。

<プラスの財産>

- 土地や家屋などの不動産の権利(宅地・家屋・農地・借家権・借地権・賃借権など)

- 金融資産(現金・預貯金・株式・投資信託など)

- 事業用農業用の資産(商品・材料・機械・売掛金など)

- その他(ゴルフ会員権・貸付金・家庭用財産・生命保険契約に関する権利など)

<マイナスの財産>

- 借金(住宅ローン・借入金・損害賠償などの債務など)

- 公租公課(滞納している所得税や固定資産税など)

- 保障債務(保証人としての地位)

- その他(クレジットカードの未払い分や医療費未払い分など)

遺産の総額が分かるメモには、プラスの財産だけではなくマイナスの財産の記載も忘れないようにしましょう。

土地や家屋の評価額がわかるものを準備する

相続財産の対象となるものは、現金や預貯金だけではなく、土地や家屋などの不動産も含まれています。

そのため、土地や家屋などの不動産の評価額がわかるものを準備し、その評価額も遺産の総額に合算します。

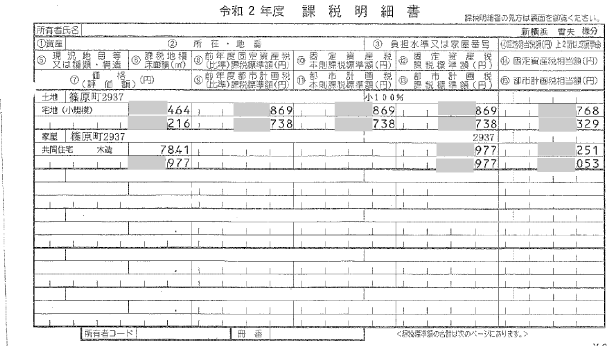

土地や家屋などの不動産の評価額がわかる資料は、固定資産評価明細書です。固定資産評価明細書は、評価の対象となる土地や家屋が所在している自治体の窓口や郵送で取得することができます。

窓口、郵送のいずれの方法でも取得時には本人確認書類(運転免許証など)が必要となり、代理人が取得する場合は委任状も必要です。事前に必要となるものを確認しておきましょう。

また、固定資産評価証明書を取得する時間がないといった場合は、固定資産課税明細書でも構いません。固定資産課税明細書の内容から評価額を推定することができます。固定資産課税明細書は毎年自治体から自動的に郵送されてくるため、お手元で管理されていることが多く、手軽に準備ができる資料です。

固定資産課税明細書とは、毎年6月頃までに各自治体から郵送されてくる、所有している土地や家屋の状況が記載されている書類です。

記載内容は、主に土地や家屋の所在地、評価額、相当税額です。

固定資産税評価額については、市町村長が3年ごとに決定し、固定資産税評価額に基づいて固定資産税が課税されています。(東京23区は都知事が定めています)

固定資産課税明細書が見つからない場合は、発行元の自治体に問い合わせましょう。

固定資産課税明細書は不正防止のため再発行はできないため、評価証明書等を有料で発行してもらうことになるでしょう。

その結果、70%~80%の申告書で土地の評価に誤りを見つけ、適正に見直すことで累計195億円の納め過ぎた相続税を取り戻してきました。(2025年6月末時点累計)

平均すると、過払い金額は一件あたり800万円~900万円です。中には最高で2億円の過払いを見つけた事例もあります。

つまり、土地の評価は、豊富な経験と高い知識が備わっている税理士と、そうでない税理士とでは、相続税額に大きな差が生じてしまうということです。

当税理士法人へご相談ください

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

当社は業界トップクラスの年間7,399箇所(2024年度)を超える土地評価の実績と累計5,689件を超える相続税申告・還付の依頼実績(2025年6月末時点累計)があります。

蓄積された経験と豊富な専門知識で大切な遺産を守り、迅速で丁寧な対応でご依頼者様をサポートします。

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,689件(2025年6月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ