不動産を含む相続税申告は土地評価が大切!税理士が注意点を解説

不動産を含む相続税申告をする時、「自分でやりたい」「自分でやる場合の注意点が知りたい」と思ったことはありませんか?

不動産は建物と土地に分けられます。

これらの一つ、土地の相続税計算は、実は税理士でも間違えることがあるほど難しいのです。

本記事では不動産を含む相続税申告が難しい理由と、注意点について解説しています。

この記事を読めば、不動産相続は税理士に頼んだ方が時間もお金も節約でき、トータルでお得であることがわかります。

土地の相続には専門知識が必要です。

ご自身でやろうと思っている場合も、どれくらい難しいのか知るためにまずは無料相談で確認ください。

自宅にいながら相談ができ、困っているお悩みを解決できます。

相続税節税のプロ集団による

最大限節税できる相続税申告を

不動産を含む相続税申告をする場合の注意点

相続税申告をする際は、不動産の土地評価がポイントです。

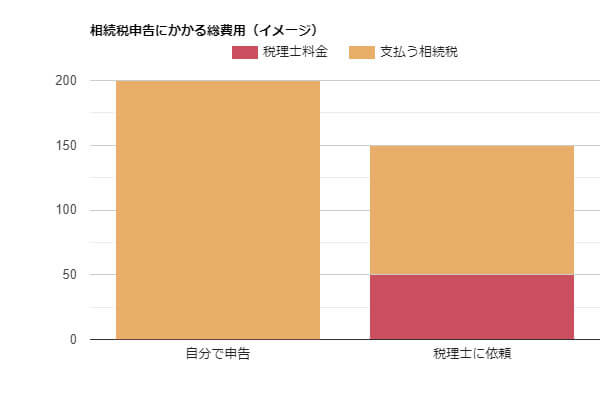

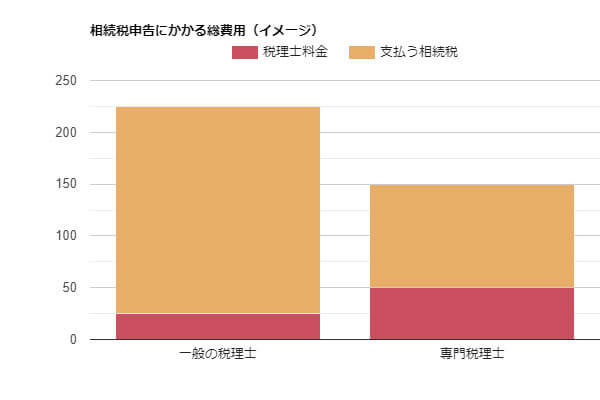

土地評価には専門知識が必要なので、相続税専門の税理士に依頼した方が結局は得をします。

なぜなら、土地評価が正しくできないと税金を多く払いすぎてしまうことになり、税理士に報酬を支払った場合よりも損をする可能性が高いからです。

土地評価の専門知識がない場合は、相続税申告書を作るのにも相当な時間が必要です。

費用を抑えたいがために自身で申告をやってみたが、「計算方法がわからず多く相続税を支払ってしまう」「途中でわからなくなり、時間だけが無駄にかかってしまった」というケースはよくあります。

そうなると、税理士に報酬を支払ってでも依頼した方が、損をすることなく相続税申告を行えます。

不動産の相続は専門知識が必要

現金や有価証券は価格がハッキリしているので価値がわかりやすい財産です。

宝石などの貴金属も、買取業者に査定してもらえば価値はすぐにわかります。

事業用の財産や権利は価値を査定するのは難しいものの、事業を営んでいなければ相続することがないものなので、多くの方にとっては特に問題になるものではありません。

ところが土地という財産は、相続財産のうち27.3%を占めていて決して少ないとは言えません。(令和2年時点)また、価値(土地評価額といいます)を評価することが大変難しいため、多くの人の相続税申告にとって重要なものになります。

たとえ税理士であっても、専門知識がないと評価が困難な財産であり、この専門性の高さが不動産相続の扱いを難しくしています。

正確に土地評価できるかがポイント

不動産は土地と建物に分けられますが、特に土地の部分を正しく評価できるかがポイントです。

それぞれの土地の特徴を正確に考慮し、さらに税額控除の特例が使えるのかどうかの判断もしなければいけません。

たとえば、「小規模宅地等の特例」という特例制度を適用することができれば、対象地の土地評価額を最大80%抑え、相続税をかなり節税することが可能です。

この特例は「小規模」とついているため面積が関係してくることは想像できると思いますが、土地面積のほか、以下のような条件でも適用できるかどうかが変わってきます。

- 誰が相続するのか?

- 相続人が同居していたか?

- 区分登記は?

これはあくまで一例で、土地を相続する際は、こういった税額控除の特例を網羅したうえで、ひとつひとつの土地に最適な特例適用を考えなければなりません。

さらにいえば、今回の相続だけではなく将来的に発生しうる二次相続(両親がともに亡くなった際の相続)までも考慮し、最大限の節税効果が得られるようにするといった判断も必要になります。

これまでみてきた各種税額控除の手法や二次相続までふまえた最適な相続税申告をすることは、総合的な専門知識がなければかなり難しいでしょう。

最終的には、専門知識を持っている税理士に相談した方が、税理士報酬を払ってもおつりがくるほど最大限に節税できるため、結果的に損しないことが多いのです。

不動産の相続では、相続した不動産を申告期限前に売却するケースもあります。

ただし、相続人が損をする売却の仕方をする不動産仲介業者もいるので注意してください。

そのような不動産仲介業者に依頼してしまうと、他の業者から買いたいと連絡があっても理由をつけて断ったりします。

断る理由は、自社で顧客を見つけた方が手数料を多く取れるからです。

全ての不動産業者が悪質なわけではありませんが、取引金額の大きさと一般の方の知識のなさに付け込んで、このような行為があることも覚えておいてください。

相続税専門の税理士に依頼するのが重要

相続税の場合、相続税に強い税理士に依頼することがベストです。

たとえば、いつも確定申告などでお世話になっている税理士さんが相続税にも強いとは限りません。

土地の評価には豊富な経験が必要なので、相続分野での経験が浅い税理士を選んでしまっては、本来適用できるはずの特例制度を見逃す可能性も十分あります。

ここまでみてきたように、相続税は非常に専門性が高い分野です。「税理士だから大丈夫だろう」と考えて、相続税が得意ではない税理士に依頼してしまうと、税理士報酬を支払った上に相続税も高くなってしまう危険性があります。

税理士でも間違えるほど土地評価は難しい

相続税は過払いが発生しやすい税金と言えます。

土地の形状や利用状況により評価額が変わり、高すぎる評価をしてしまうことがあるからです。

また、土地評価額を減額できるか調べるには専門的知識だけでなく、実地調査を行ったりする必要があるため時間や労力が必要です。

- 土地の形はどうか?

- 近くに何が建っているか?

- 日当たりはどうか?

- 私道があるか?

- 道路に面している部分の大きさは?

これらはあくまでも一例で、他にも多くのことを考慮しなければ正しく土地の評価はできません。

中には相続税申告を対応したことがない税理士もいますし、税務署に指摘されるのを恐れ、高めの評価をしてしまう税理士もいます。

なぜ節税に力を入れないかというと、土地評価額を減額しても、税理士側の報酬が増えるわけではないからです。

このように、税理士でも難しい土地の評価を、専門知識がない状態で「急にやってください」といわれても対応できないのは当たり前なのです。

不動産の評価が高すぎると相続税を払いすぎてしまう

土地評価を正しくしないといけないのはなぜかというと、相続税を多く払いすぎてしまう可能性が高いからです。

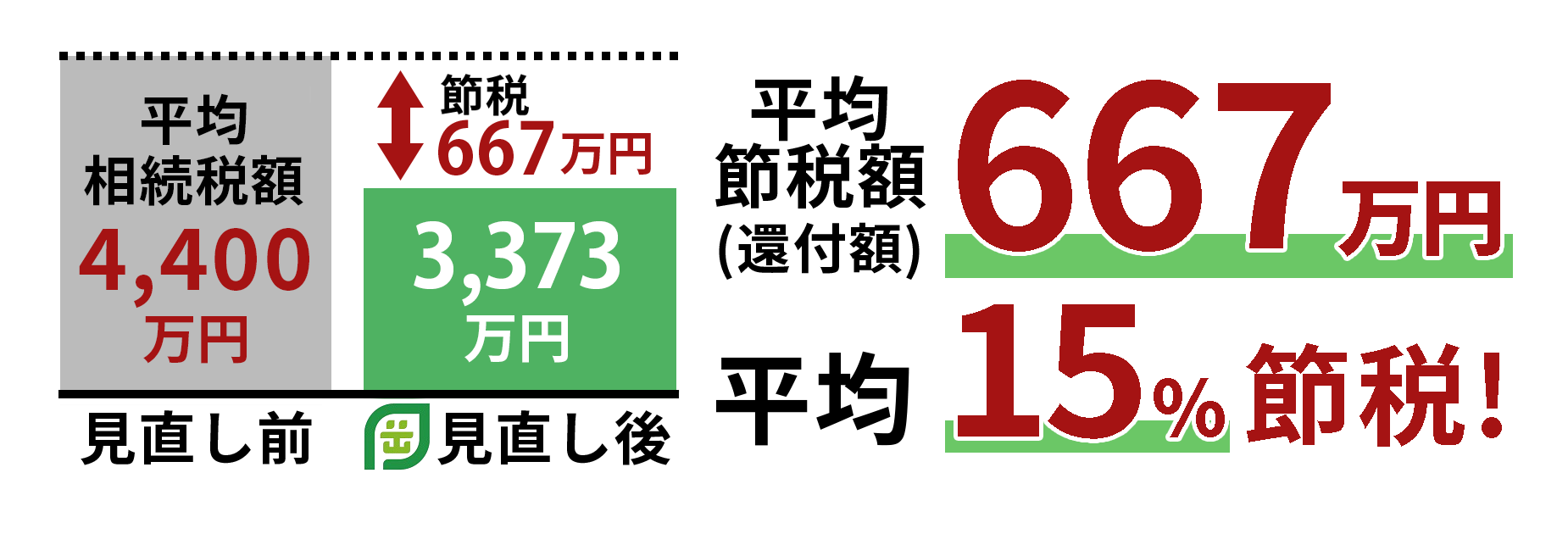

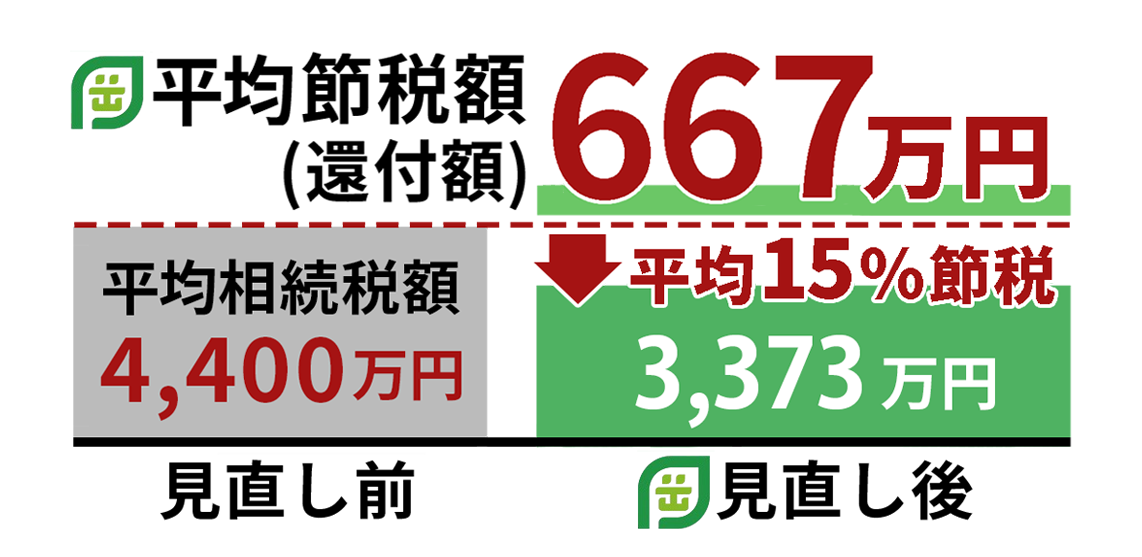

実際に当税理士法人で、他の税理士が作成した相続税申告書を見直したところ、8割以上の方に相続税の過払いが見つかりました。

当税理士法人には、過払いになっていた税金、お客様の大切な財産を、相続税をより正確に見直すことで取り戻してきた実績があります。

過払いがあった人に伺うと、「いつも頼んでいる税理士にお願いしていた」という方はよくいらっしゃいます。

いつも頼んでいるということは、ほとんどの場合は毎年対応が必要な確定申告や法人税申告を得意とする税理士が多く、相続税の対応はやったことがないか慣れていない税理士が多いのだと思われます。

高すぎる土地評価は、高すぎる相続税を支払う原因になります。

平均して800~900万円の過払いがあり、最大では2億円を超えるケースもありました。

相続財産に占める土地の割合が多ければ多いほど、相続税申告の依頼先はよく考えて選びましょう。

土地を含む相続は相続税専門の税理士へ

不動産の相続税申告の中でも土地を含む相続の場合は、相続税専門の税理士への依頼がおすすめです。

まず税理士に相談をしてみてください。

相談では担当者の対応の良し悪しをみたり、特例や二次相続を考えた提案をしてくれたりするか確認して依頼するかどうかを決めましょう。

なお、相続税申告に強い税理士の選び方に関しては以下の記事でも解説しています。

![]() 【併せて読みたい】相続に税理士は必要?相続税に強い税理士の選び方や料金の目安

【併せて読みたい】相続に税理士は必要?相続税に強い税理士の選び方や料金の目安

当税理士法人では安心して依頼をしていただけるよう、見積もりまでを無料で対応しております。

相続税でお悩みの場合は、まずは一度ご相談ください。

まとめ:不動産を含む相続税申告は土地評価が大切

不動産の相続税申告の注意点について解説しました。

不動産の相続税申告は、土地の評価を正しくできるかがポイントです。

土地を正しく評価するには専門知識が必要なだけでなく、調査に時間をかける必要があります。

土地の評価は税理士でも間違えることがあるほど難しく、自身でできるか不安であれば税理士へ依頼しましょう。

申告にかける時間・減らせる税金・正しい評価ができるかを考えると、トータルでは税理士に依頼した方が得だったというパターンは多いです。

当税理士法人では見積もりまで無料で対応いたしますので、相続税申告を行う場合はお気軽にご相談ください。

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,689件(2025年6月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ