無料で使える相続税の計算シミュレーション

相続税はいくらかかる?相続税を計算したい方、知りたい方は無料の相続税シミュレーションをご活用下さい。相続財産総額・配偶者の有無・相続人の数などを分かる範囲で入力するだけで相続税額を計算できます。

【無料】相続税額を計算シミュレーション

配偶者の有無・相続人の数・相続財産総額などを分かる範囲で入力し、計算するボタンを押すと相続税額が表示されます。

※相続税の計算結果の数値は、小数点第一位(千の位)を四捨五入して表示しています。

※シミュレーション結果は概算です。相続税申告有無の判断をご自身でする前に必ず一度ご相談ください。

相続税節税のプロ集団による

最大限節税できる相続税申告を

相続税額の計算方法

相続税額の詳しい計算方法について5つのステップ別に詳しく解説します。

相続税の計算は、以下5ステップで行います。

1 相続財産額を算出する

被相続人(亡くなった方)の下記財産額を合計した後、債務(借金)や葬式費用を差し引き、相続財産額を算出します。

- ・預貯金

- ・不動産(土地や建物)

- ・株式

- ・生命保険金

- ・死亡退職金

- ・贈与財産

生命保険金や死亡退職金を相続人が受け取る場合は、それぞれ「500万円×法定相続人の人数」の金額までは非課税となります。また下記項目は非課税財産なので、相続財産に含めなくて問題ありません。

- ・墓地

- ・墓石

- ・仏壇

- ・仏具

- ・神棚など

死亡保険金について詳しく知りたい方は以下の記事もご覧ください。

2 相続財産額から基礎控除額を引く(課税される相続財産額を算出)

1.で出した相続財産額から基礎控除額を引くことで、課税される相続財産額を算出することが可能です。

①相続税の基礎控除とは

相続税の基礎控除額は、「3,000万円+法定相続人×600万円」です。

基礎控除とは、「課税対象から差し引ける額(課税対象ではない額)」という意味です。

つまり、「亡くなった方の相続財産が3,000万円以下」であれば、相続税がかかることはないため、相続税申告の義務はありません。

相続税の基礎控除について詳しく知りたい方は以下の記事もご覧ください。

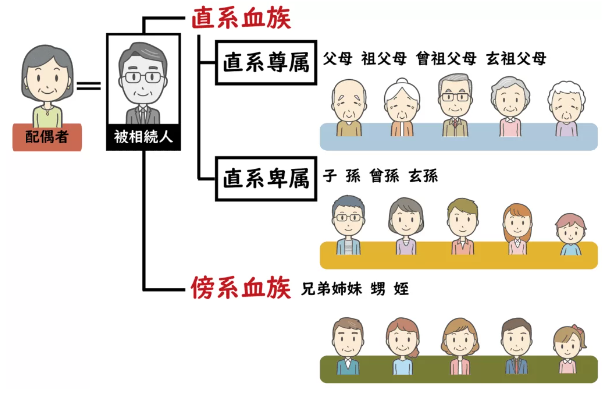

②法定相続人とは

法定相続人は、被相続人(亡くなった方)の家族構成によって異なります。

被相続人の配偶者(妻や夫)は必ず法定相続人となりますが、配偶者以外は相続順位によって法定相続人になるかが決まります。

| 被相続人との関係 | 相続の順位 |

|---|---|

| 配偶者 | 常に相続人になる |

| 子(直系卑属) | 第1順位 |

| 父母(直系尊属) | 第2順位 |

| 兄弟姉妹 | 第3順位 |

| 被相続人との関係 | 相続の順位 |

|---|---|

| 配偶者 | 常に相続人になる |

| 子(直系卑属) | 第1順位 |

| 父母(直系尊属) | 第2順位 |

| 兄弟姉妹 | 第3順位 |

例えば、被相続人に子供がいた場合、父母や兄弟姉妹は法定相続人にはなりません。

また被相続人に子供がおらず、父母が健在であった場合、父母が法定相続人となり兄弟姉妹は法定相続人となりません。

法定相続人について詳しく知りたい方は以下の記事もご覧ください。

3 課税される財産を法定相続分で按分する

2.で算出した、課税される相続財産額を法定相続分で按分(割り振り)をします。

法定相続分とは民法で定められた、各相続人の相続分のことです。主に、相続税の計算をする時や、実際の相続分の目安として使用します。

法定相続分は以下の通りです。

| 法定相続人 | 法定相続分 |

|---|---|

| 配偶者のみ | 配偶者1/1 |

| 配偶者と子の場合 | 配偶者1/2 子1/2 |

| 配偶者と父母の場合 | 配偶者2/3 父母1/3 |

| 配偶者と兄弟姉妹の場合 | 配偶者3/4 兄弟姉妹1/4 |

上記の子、父母、兄弟姉妹の割合は「子全体」「父母全体」「兄弟姉妹全体」の割合なので、該当者が複数いた場合は人数で分割します。

例えば、配偶者と子供3人が法定相続人であった場合、相続する割合は、子全体の1/2を3で分割するため、子1人当たりの法定相続分は、1/6(1/2÷3)となります。

4 相続税の総額を算出する

まずは、法定相続分で按分した後の数字を早見表と照らし合わせながら、各人の相続税額を算出します。

①相続税の税率早見表

相続税の税率早見表は国税庁が公開しており、具体的には下記の通りになります。

相続税の税率早見表

法定相続分に応ずる取得金額 税率 控除額 1,000万円以下 10% - 3,000万円以下 15% 50万円 5,000万円以下 20% 200万円 1億円以下 30% 700万円 2億円以下 40% 1,700万円 3億円以下 45% 2,700万円 6億円以下 50% 4,200万円 6億円超 55% 7,200万円

例)相続財産額が1億4,800万円、法定相続人が妻と子供2人(計3人)の場合

▼基礎控除額は以下の通りです。

3,000万円+600万円×3人=4,800万円

課税される相続財産額は、以下の通りです。

1億4,800万円(相続財産額)-4,800万円(基礎控除額)=1億円

1億円を法定相続分で按分すると、以下の通りです。

妻の法定相続分:1億円×1/2=5,000万円、

子供1人当たりの法定相続分:1億円×1/2×1/2=2,500万円

▼最後に、法定相続分に応じた取得金額に、税率をかけ合わせます。

妻1人あたりの相続税額は、以下の通りです。

5,000万円×20%(税率)-200万円(控除額)=800万円

子供1人あたりの相続税額は、以下の通りです。

2,500万円×15%(税率)-50万円(控除額)=325万円

よって相続でかかる全体の相続税額は、以下の通りです。

800万円+325万円×2(子供の数)=1,450万円

相続税の早見表について詳しく知りたい方は以下の記事もご覧ください。

5 相続税の総額を実際の相続分で按分して税額控除を行う

ステップ1からステップ4で出た相続税の総額を、実際の相続分で按分します。

この按分の割合は、「被相続人の遺言書で示されている場合」と「相続人の話し合いで、遺産分割協議書を作成して決める場合」があります。

遺産分割協議書で決定する場合、各控除や二次相続を考慮しながら行うことをおすすめします。

各控除は以下の通りです。

②未成年者控除

③障害者控除

①配偶者の税額軽減

配偶者の軽減税率とは、配偶者の相続額が「1億6,000万円」または「配偶者の法定相続分相当額」のいずれか多い額まで、配偶者の相続税が控除される制度です。

例えば、相続財産額が1億円で、全て配偶者が相続する場合「1億6,000万円以下の為、相続でかかる相続税額は0円」となります。

しかし、配偶者が多く相続すると、二次相続で損してしまうケースもあるため、相続税専門の税理士に相談することをおすすめします。

【全国対応/無料相談フォーム】相続税専門「岡野相続税理士法人」

②未成年者控除

法定相続人が未成年者(18才未満)の場合、相続税から一定の額を控除する制度です。(2022年3月31日以前の相続または遺贈については「20歳」)

未成年控除の場合の計算式(18才-相続した時の年齢)× 10万円

③障害者控除

法定相続人が85歳未満の障害者である場合、相続税から一定の額を控除する制度です。

一般障害者の場合の計算式

控除額=(85歳-相続開始時の年齢)×10万円

特別障害者の場合の計算式

控除額=(85歳-相続開始時の年齢)×20万円

各種控除ができるかなどは、相続税専門の税理士に相談することをおすすめします。

場合によっては、依頼する税理士によって、相続税額が変わってくる場合もあるため、依頼する税理士は慎重に検討しましょう。

相続税の障害者控除について詳しく知りたい方は以下の記事もご覧ください。

相続財産総額がわからない方は岡野相続税理士法人にご相談ください

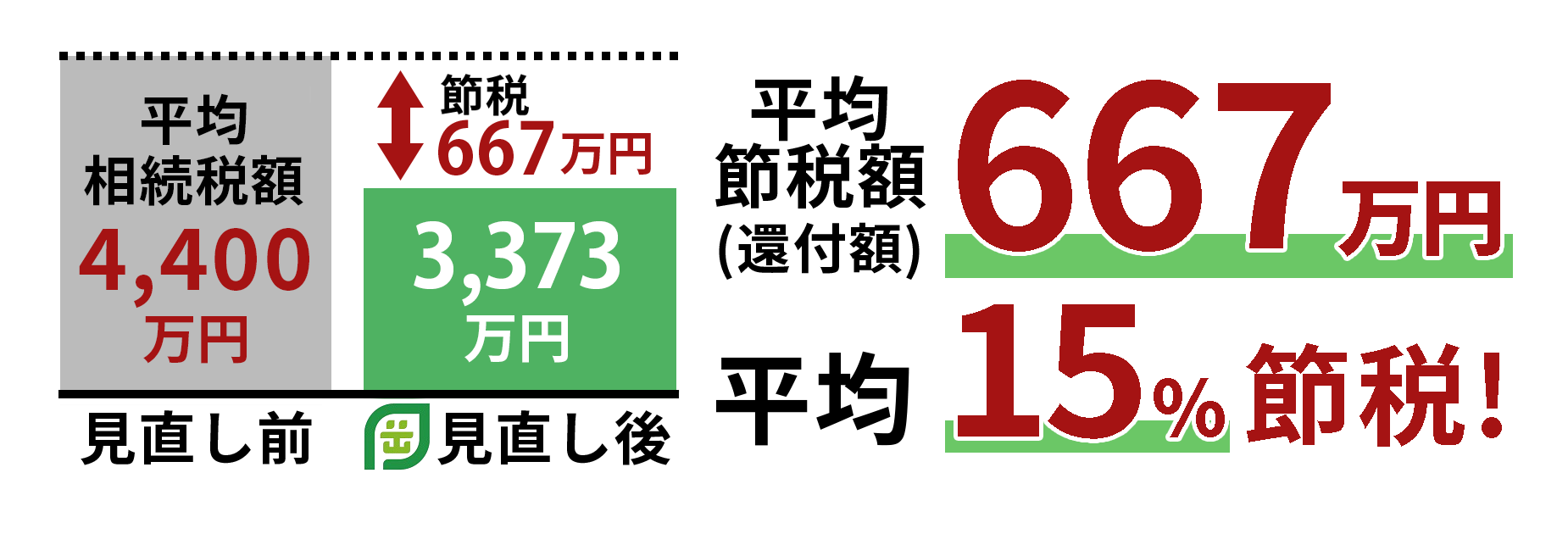

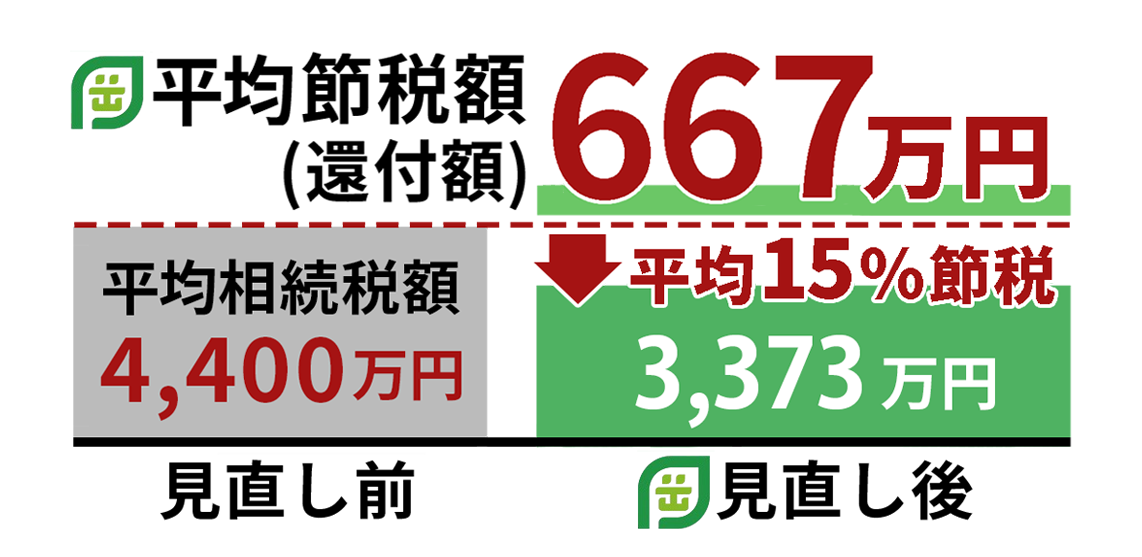

岡野相続税理士法人は、相続税専門の税理士法人として19年以上の実績を持ち、相続税の平均節税額は685万円(累計還付額185億円÷2,699件)、節税率は平均15%を達成しています。

さらに、国内有数の相続税還付の成功実績を誇り、これまでに2,685件の成功事例を持ち、累計で185億円もの相続税を取り戻してきました。相続税の還付が発生するということは、相続税の申告を行うときにより低い金額で済んでいたということです。

つまり、岡野相続税理士法人は、相続税の納税額を最大限減額した状態で申告することができると言えるのです。

また、国税庁OBも在籍しているため、安心して正確な相続税申告を任せることができます。

初回の面談相談(約1時間)を無料にて実施しております。

オンラインでも対応しているので全国どこでも、海外からでもご相談・ご依頼いただけますので、お気軽にご相談ください

まとめ

相続税の納税額は、法定相続人を把握したうえで、下記内容を活用することで簡単に計算することができます。

・相続税早見表

しかし、相続税の基礎控除を超える場合に必要となる相続税の申告を1人で行うのは非常に困難なので、相続を専門とした税理士法人に依頼することをおすすめします。

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計5,649件(2025年5月末時点)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。

の先頭へ

の先頭へ