相続税申告の公表データを読み解く。相続財産の平均、相続人の平均人数は?

今回は、国税庁が発表した令和元年の統計情報から、相続税申告の公表データを基に「相続した財産の平均」「相続人の平均人数」「10億円以上の財産を残した人は何人か」を算出しました。

下記の平均は、あくまで、相続税申告をした人の平均であり、日本人全体の平均的な数値でないことをご留意ください。

相続税申告に強い税理士の

無料相談受付中

相続税節税のプロ集団

※手続きや計算方法など特定の税務論点への「無料の税務相談」は行っておりません。

目次

相続税申告された相続財産額の平均は1億円?

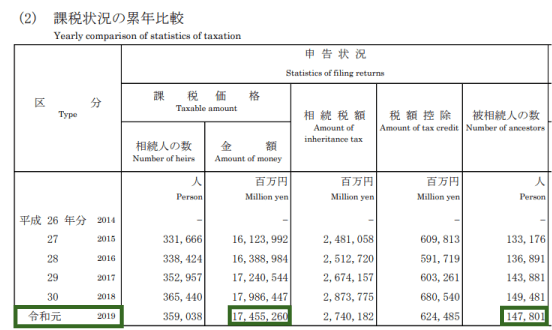

相続税申告があった課税価格の総計は17兆4,552億6,000万円、相続税申告をした人の被相続人(故人)の数は14万7,801人でした。(令和元年度)

国税庁❘令和元年度直接税を加工して作成

上記の数値から平均額を算出すると、被相続人(故人)は、申告が必要な相続人に平均約1億1,800万円の遺産を相続させていることがわかります。

課税価格とは、税金がかかる財産のことを指します。今回の統計では、「相続で取得した財産」に、「相続時精算課税適用財産価額」と「暦年課税分贈与財産価額」を足し、「債務控除額」を引いたものを、課税価格としています。

10億円以上遺産を残した人は何人?

| 課税価格階級 | 被相続人 の数 |

階層以上の層に 含まれる人数 |

階層以上の層に 含まれる人数の割合 |

|---|---|---|---|

| 5 千万円以下 | 32,016人 | 147,801人 | 100.00% |

| 5 千万円 超 | 68,209人 | 115,785人 | 78.34% |

| 1 億 円 〃 | 32,012人 | 47,576人 | 32.19% |

| 2 億 円 〃 | 7,791人 | 15,564人 | 10.53% |

| 3 億 円 〃 | 4,686人 | 7,773人 | 5.26% |

| 5 億 円 〃 | 1,436人 | 3,087人 | 2.09% |

| 7 億 円 〃 | 840人 | 1,651人 | 1.12% |

| 10 億 円 〃 | 601人 | 811人 | 0.55% |

| 20 億 円 〃 | 126人 | 210人 | 0.14% |

| 30 億 円 〃 | 45人 | 84人 | 0.06% |

| 50 億 円 〃 | 13人 | 39人 | 0.03% |

| 70 億 円 〃 | 9人 | 26人 | 0.02% |

| 100 億 円 〃 | 17人 | 17人 | 0.01% |

相続税申告があった人のうち、遺産総額が10億円を超えていた人は、811人でした。10億円超えの遺産を残した人は、全体の約0.55%です。

(国税庁令和元年統計情報直接税 5-2課税価格階級別表を参考に作成)

法定相続人の平均人数は2.78人?

相続税申告された被相続人の数は、14万7,801人でした。それに対し、法定相続人の数は、41万1,919人です。これらの数字から、相続税申告された被相続人1人あたりの法定相続人の人数は平均約2.78人と算出できます。(小数点第三位以下切捨て)

(国税庁令和元年統計情報直接税 5-2課税価格階級別表を参考)

法定相続人とは、民法で定められている相続人のことを指します。

被相続人(故人)の配偶者は必ず法定相続人となり、それ以外の法定相続人は相続順位によって定められます。

相続順位1位は、被相続人の子供(子供が亡くなっている場合、孫)、相続順位2位は、被相続人の親(両親が亡くなっている場合祖父母)、相続順位3位は被相続人の兄弟(兄弟が亡くなっている場合甥姪)となっています。

たとえば、被相続人(故人)に配偶者と子供がいた場合は、配偶者と子供が法定相続人となります。相続順位下位の被相続人の親や兄弟は法定相続人に含まれません。

相続税申告を税理士に依頼している人の割合は?

令和元年度国税庁実績評価書によると、相続税申告に税理士が関与している割合は85.7%と公表されています。このことから、8割~9割の人は、相続税申告を税理士に依頼していると言えます。

相続税申告を相続税専門の税理士に依頼したほうがいい理由とは

税理士には、法人税や所得税等の会計を専門にしている税理士と、相続税を専門にしている税理士がいます。

会計専門の税理士でも、相続税申告を引き受けてくれるケースは多々あります。

しかし、相続した財産に土地が含まれていた場合、会計専門の税理士に依頼するか、相続専門の税理士に依頼するかで、「納税する相続税額」が変わってくる場合があります。

当税理士法人が、他の税理士が相続税申告をしたものを見直したところ、1,877件もの相続税過払いがあり、累計119億円もの相続税が還付されました。

相続税が過払いにならないためにも、相続税専門で土地評価に強い税理士に相続税申告を依頼することをおすすめします。

詳しくは、相続税の土地評価額を減額する方法を解説、相続税に強い税理士の選び方をご覧ください。

【関連】遺産の平均はいくら?相続税のかかる境界線は?徹底解明

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

当社は業界トップクラスの年間7,399箇所(2023年度)の土地評価の実績と累計4,902件(2024年1月末時点)を超える相続税申告・還付の依頼実績があります。

蓄積された経験と豊富な専門知識で大切な遺産を守り、迅速で丁寧な対応でご依頼者様をサポートします。

岡野相続税理士法人

代表税理士 岡野 雄志

税理士・行政書士

早稲田大学商学部卒業

相続税を専門に取り扱う税理士法人の代表。

全国各地の相続税申告・還付を累計4,902件(2024年1月末時点累計)以上手掛ける。

特に土地の評価を得意とし、不動産相続の実績は業界でもトップクラス。

相続税関連書籍の執筆や各種メディアから取材実績多数有り。