【相続税の納付書とは?】取得方法や書き方、記載例を解説

「相続税納付書の書き方がわからない」「相続税納付書はどこでもらう?」「相続税の納付方法は?」

今回は、このような疑問をお持ちの方向けに、相続税納付書の記載例、取得場所、納付方法についてわかりやすくガイドします。ぜひ参考になさってください。

相続税申告に強い税理士の

無料相談受付中

業界トップクラスの実績を誇る

相続専門の税理士があなたの資産を守ります

※手続きや計算方法など特定の税務論点への「無料の税務相談」は行っておりません。

目次

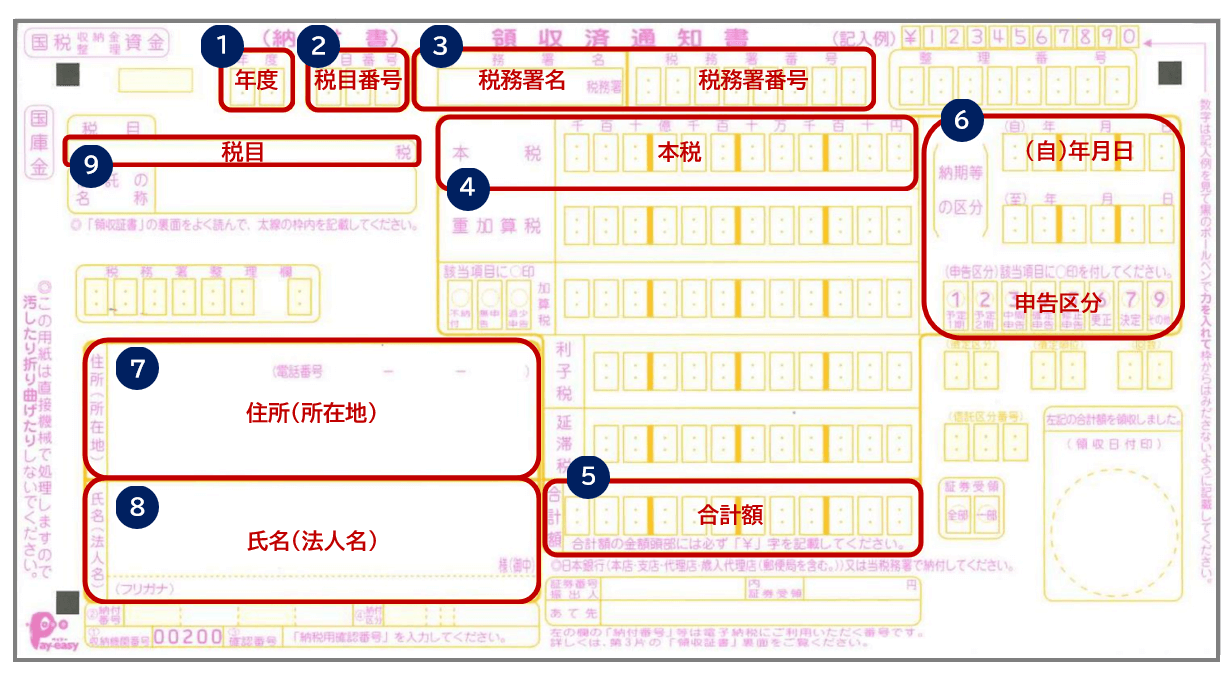

相続税の納付書とは?記入箇所

相続税納付書に記載するのは、基本的に9か所です。

- ①年度

- ②税目番号

- ③税務署名・税務署番号

- ④本税

- ⑤合計額

- ⑥納期等の区分

- ⑦住所(所在地)

- ⑧氏名(法人名)

- ⑨税目

相続税の納付書の書き方

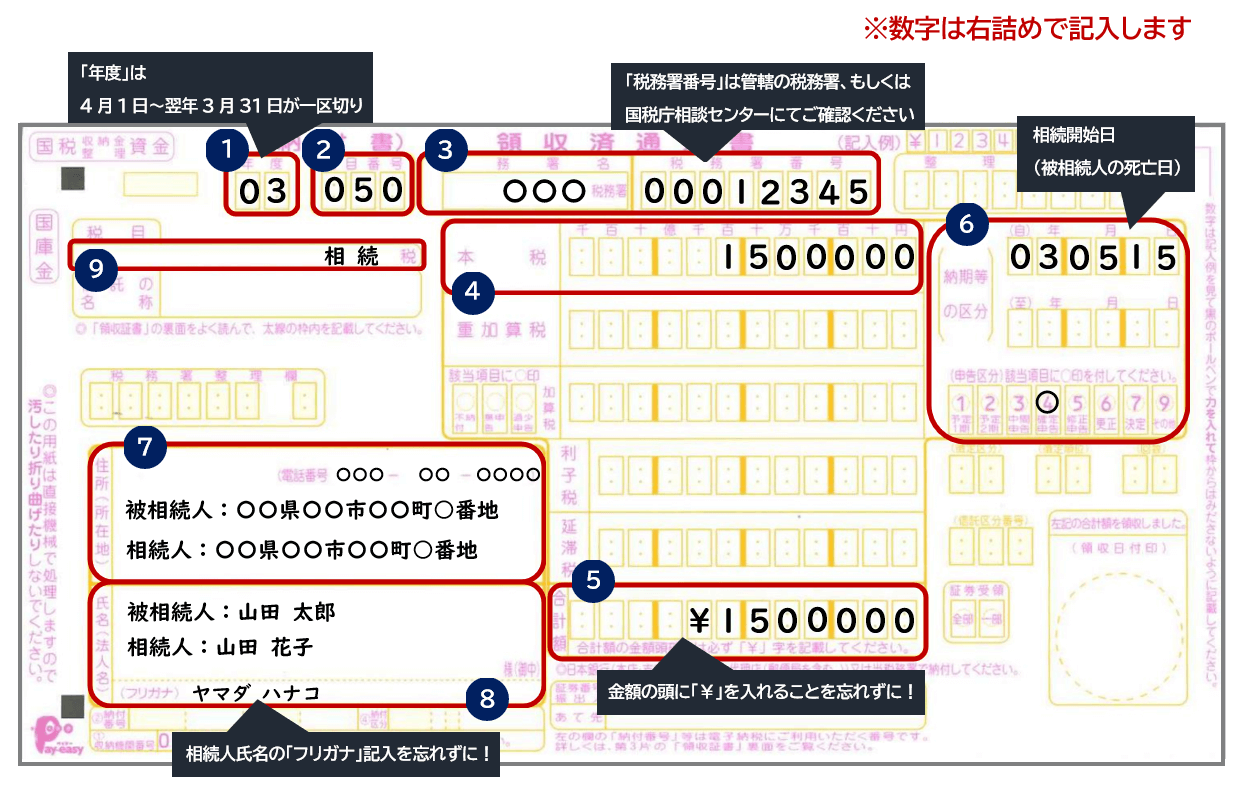

相続税の納付書の記載例

相続税の納付書の書き方

相続税納付書の書き方は以下の通りです。

難しい作業はありませんので、落ち着いて間違いのないように記入していきましょう。

| ①年度 | 〇相続税を納付する会計年度を記入しましょう。 会計年度とは、会計の便宜上一定の区切りで設けられた一年の期間のことをいい、4月1日~翌年3月31日までが一区切りとされています。 例) 相続税の納付日…令和3年4月1日~令和4年3月31日の場合、令和3年度の「03」を記入します。 例) 相続税の納付日…令和4年4月1日~令和5年3月31日の場合、令和4年度の「04」を記入します。 |

|---|---|

| ②税目番号 | 〇「050」と記入しましょう。 相続税の税目番号は050と定められています。 |

| ③税務署名 税務署番号 |

〇被相続人の最後の住所地を管轄している税務署の名前を記入しましょう。管轄の税務署を調べる 〇税務署番号は、管轄の税務署もしくは国税庁相談センターにお問合せください。 ※管轄の税務署で取得した納付書の場合、元から税務署名と税務署番号が印字されていることがあります。 その場合、記入は不要です。 |

| ④本税 | 〇相続税の金額を記入しましょう。 記入する金額は、相続税申告書の「申告期限までに納付すべき税額」の欄に記載されている金額と同じものを記入します。 |

| ⑤合計額 | 本税と同じ金額を記入したら金額の頭に¥記号を入れましょう。 |

| ⑥納期等の区分 | 〇(自)年月日の欄に相続開始日を記入しましょう。 相続開始日は被相続人の死亡日です。 〇申告区分の該当項目は、相続税申告期限内に申告する場合、 確定申告「4」に〇をつけましょう。 |

| ⑦住所(所在地) | 〇【被相続人の住所】と【相続人の住所・電話番号】を記入しましょう。 (電話番号は固定電話、携帯電話どちらでも構いませんが、一番つながりやすい電話番号が望ましいでしょう) |

| ⑧氏名(法人名) | 〇【被相続人の氏名】と【相続人の氏名】を記入しましょう。 ※相続人氏名のフリガナの記入も忘れずに。 |

| ⑨税目 | 〇「相続」と記入しましょう。 ※はじめから印字されている場合、記入は不要です。 |

相続税の納付書はどこでもらえる?

納付書がもらえる場所は、税務署の窓口と金融機関の窓口です。

納付書は郵送での取得、インターネットからのダウンロードは行っておりません。

被相続人の住所地を管轄している税務署でもらえば、税務署名・税務署番号が印字されているため記入の手間もはぶけます。逆に、管轄外の税務署でもらう場合は、税務署名が印字されていない無地のものをもらうといいでしょう。(※無地のものが用意されていない場合もありますので注意してください)

また、納付書は金融機関の窓口でももらえますが、在庫状況によっては必要な枚数を確実にもらえるかはわかりません。

このようなことから、できれば納付書は納税先となる管轄の税務署でもらうことをおすすめします。

相続税の納付書は何枚必要?

納税人ひとりにつき1枚必要ですが、記入を間違えたときのために予備をもらっておくといいでしょう。

「間違えた!」というときの対処法は?

・税額欄の記入を間違えてしまった場合…新しい納付書で最初から書き直しをしましょう。

・税額欄以外の場合…間違えた部分に二重線を引いて書き直しをしましょう。(訂正印不要)

ただし、金融機関によって訂正した納付書の取り扱いが異なります。スムーズに受理してもらえるよう、間違えたときは新しい納付書に書き直すことが望ましいでしょう。

相続税の納付方法

相続税の納付方法は以下の4つの方法から選ぶことができます。

- 管轄の税務署窓口(納付書持参で現金持ち込み納付)

- 金融機関窓口(納付書持参で現金持ち込み納付)

- クレジットカード(納付書不要でクレジットカードから納付)

- コンビニエンスストア(バーコード付き納付書持参で現金持ち込み納付※30万円まで)

管轄の税務署窓口で相続税を納付する

| 持ち物 | 〇納付書 〇納付する現金 |

|---|---|

| 手数料 | なし |

| 納付限度額 | 上限なし |

| 領収証書の発行 | あり |

| メリット | 手数料がかからず、納付の限度額に制限がない |

| デメリット | 平日の開庁時間内しか受け付けていない 開庁時間:平日8:30~17:00 |

金融機関(銀行・郵便局・信用金庫)で相続税を納付する

| 持ち物 | 〇納付書 〇納付する現金 |

|---|---|

| 手数料 | なし |

| 納付限度額 | 上限なし |

| 領収証書の発行 | あり |

| メリット | 手数料がかからず、納付の限度額に制限がない |

| デメリット | 平日の窓口対応時間内しか受け付けていない 対応時間:各金融機関にお問合せください |

クレジットカードで相続税を納付する

| 持ち物 | 〇クレジットカード ※納付書は必要ないが、国税クレジットカードお支払いサイト内で手続きが必要 |

|---|---|

| 手数料 | 納付金額1万円につき76円 国税クレジットカードお支払いサイト内で手数料の試算が出せます |

| 納付限度額 | ・1,000万円未満、かつクレジットカードの決済手数料を含む決済可能額以下の金額 ・1,000万円以上の場合、クレジットカードの決済可能額以下であれば複数回にわけて納付することが可能 |

| 領収証書の発行 | なし |

| メリット | ・納付書を作成する手間がはぶける ・ポイント還元がある(クレジット会社の会員規約による) ・24時間どこからでも手軽に納付できる (e-Tax経由でクレジットカード納付を利用する場合は、e-Tax利用可能時間内に限る) |

| デメリット | ・領収書の発行がない |

コンビニエンスストアで相続税を納付する

| 持ち物 | 〇バーコード付き納付書 ※バーコード付き納付書は税務署で発行してもらいます 〇納付する現金 |

|---|---|

| 手数料 | なし |

| 納付限度額 | 30万円以下 |

| 領収証書の発行 | 払込受領証 |

| メリット | 開店時間内ならいつでも可能 |

| デメリット | バーコード付き納付書を税務署に発行してもらう必要がある |

相続税の申告と納付の期限は守りましょう

相続税の申告と納付には期限があり、相続開始から10カ月以内に完了させなければなりません。

期限内に申告しなかった場合は、無申告加算税や延滞税が課されます。

申告をしても納付が遅れた場合は、延滞税が課されるため、相続税の申告と納付は期限厳守で完了させましょう。

納付が難しいと判断した場合は

相続税の納付は「原則現金一括払いで相続開始から10カ月以内に完了させること」とされています。

しかし、「期限以内に現金納付ができない」「延納による現金納付もできない」といった場合は、一定の条件を満たした場合に限り「延納制度」「物納制度」を利用することができます。

延納制度

申告期限まで現金一括納付ができない場合、原則5年、最長で20年※まで分割して納付することができる制度です。

※課税相続財産のうち、不動産の価額が占める割合に応じて最長20年まで延納可能

適用条件

- 相続税額が10万円を超えている

- 納期限までに金銭で納付することが困難な事情がある

- 担保を提供すること(延納税額が100万円以下で、延納期間が3年以内の場合は不要)

- 相続税の申告期限までに、延納申請書を提出すること

延納制度を利用する場合の留意点

延納期間中は利子税が生じます。

延納申請後に延納を継続することができなくなった場合、申告期限から10年以内であれば物納に変更することが可能です。ただし、継続が不可能とされる証明が必要で、必ずしも物納が認められるとは限りません。

物納制度

延納による現金納付もできない場合、現金以外の相続財産による納付ができる制度です。

適用条件

- 延納による現金納付ができない事情がある

- 物納する財産が定められた財産であること、日本国内にある財産であること

【物納する財産の優先順位】

第2順位…非上場有価証券

第3順位…動産

留意点

- 国が管理・処分するのに適した財産であること

- 申告期限までに、物納申請書を提出すること

- 物納不適格とされている財産があります

【物納不適格財産】

- 共有財産や抵当権がついている不動産

- 境界が不明確な土地

- 法令に違反している建築物など

相続税の納付書まとめ

今回は相続税納付書の書き方、取得場所、納付方法をご紹介しました。

おそらくこの記事をご覧いただいているということは、相続税手続きの最終段階まできているのではないでしょうか。

- 相続税の計算ミスがないか

- 適切に控除や特例を利用できたか

- 相続税申告書の記入漏れはないか

最終段階ではこの3点をもう一度確認してみましょう。

押さえておきたい相続税の知識

申告までの期限が短く、税務調査率が高く、納め過ぎが多い税金です

①被相続人が死亡したことを知った日の翌日から10か月以内に申告が必要。

②5件中1件が税務調査され、9割近い確率で追徴課税が発生している。

③過大な財産評価や特例適用の見落としが原因で、8割が納め過ぎです。

相続税申告の期限が短い上に税務調査率が高いことが理由で、たとえ税理士でも安全に過大に申告させてしまうのが相続税です。払い過ぎの場合、税務署は指摘しません。払い過ぎたことを相続人は気づかないままです。

相続税申告を税理士に依頼するか迷われている方はこちらの記事を参考にしてください。

相続税に強い税理士とは?遺産を守り、残せる専門家の選び方

相続税はいくらかかる?無料で相続税額を計算シミュレーション

特に不動産・土地を相続する方はご注意ください

相続税は、累進課税方式です。つまり、受け継ぐ相続財産が多くなるほど負担が増える仕組みになっています。そのため、不動産などの相続財産を、税理士がどう評価するかで、支払う相続税額が大きく変わってくるのです。

当税理士法人は、国内トップクラスの相続税の還付実績で培った知識と経験から、1つ1つの土地に適した評価を早く正確に行います。こうした適正な土地評価が、大きな相続税の節税につながります。

今後の相続に備えたい方、相続が発生した方は、遠慮なく当税理士法人にご相談ください。初回の面談相談(約1時間)を無料にて実施しております。オンラインに対応しているので全国どこでも、海外からでもご相談、ご依頼いただけます。

当社は業界トップクラスの年間7,399箇所(2023年度)の土地評価の実績と累計4,902件(2024年1月末時点)を超える相続税申告・還付の依頼実績があります。

蓄積された経験と豊富な専門知識で大切な遺産を守り、迅速で丁寧な対応でご依頼者様をサポートします。

岡野相続税理士法人

代表税理士 岡野 雄志